Блог им. AGorchakov |Наш дом Газпром!

- 16 мая 2019, 13:42

- |

https://www.comon.ru/user/howtotrade/strategy/detail/?id=15942

Так как «шаг торговли» 6 лотов, то Норникель, Ри и Си (у последнего «шаг» 2 лота) в минимальную сумму в 100 тыс. и просадку не более 15% «не пролезали». Поэтому их нет.

Стратегия оборотистая и потому подключаться со стандартным тарифом со 100 тыс. руб. не советую: минимальная плата за операцию или в месяц «съест» всю прибыль и загонит счет в минус. На стандартных тарифах нужен 1 млн., чтобы 41,3 руб. за операцию или 3840 руб. в месяц без минимальной суммы за операцию «не кусались». На этом счете этих минимальных сумм нет, только 177 руб. в месяц депозитарки списывают + стандартный %% от оборота без минималок. Сумма на счете равна минимальной. Но есть тариф Free Trade, где все еще лучше с т. з. комиссий. Поэтому рекомендован он.

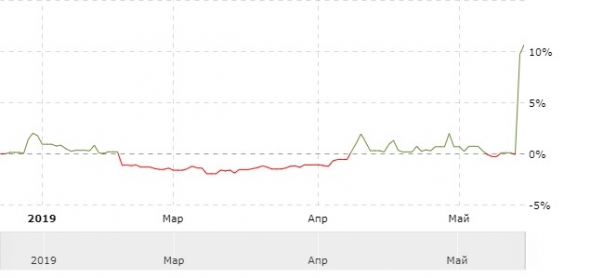

На графике реальная торговля с 23.01.2019.

P. S. Шортов по Газпрому у меня в ближайшее время не будет, аут возможен, но не более того.

- комментировать

- ★3

- Комментарии ( 8 )

Блог им. AGorchakov |Мои итоги апреля

- 02 мая 2019, 10:25

- |

В целом апрель был неплохим месяцем, все дни которого счет находился выше закрытия марта. Понятно, что нового максимума просадки не было. Максимум счета был на закрытие дня (18:45) 10 апреля, а минимум на закрытие дня 15 апреля.

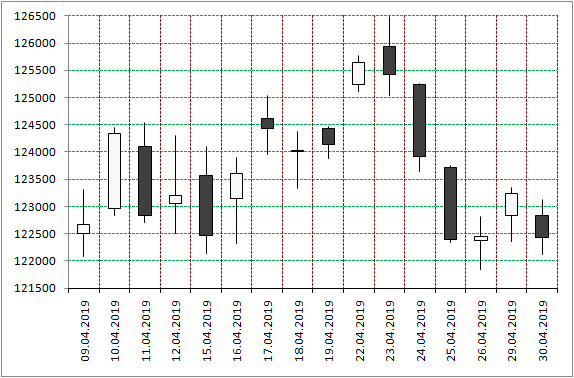

Подвели трендовые системы в RI. До 9 апреля они были в ауте из-за фильтра, потом включились сразу в режим «лонг с плечом» и «попали» на сильный убыток 11-15 апреля. Ну а потом до конца месяца в них шла унылая «борьба с нулем»

( Читать дальше )

Блог им. AGorchakov |О "Русском Баффете" замолвите слово

- 23 апреля 2019, 15:13

- |

На данном сервисе существует раздел «рекомендованные стратегии», куда попадают стратегии после коллегиального решения руководства и ключевых сотрудников сервиса. Для пассивных стратегий на российском рынке выработаны четкие критерии для попадания в этот раздел:

— срок существования стратегии от года;

— подробное описание от автора;

— «плечо» за время существования стратегии не более 2:1, т. е. кредитные средства не превосходят собственный капитал автора;

( Читать дальше )

Блог им. AGorchakov |Передиверсифицировался...

- 16 апреля 2019, 12:41

- |

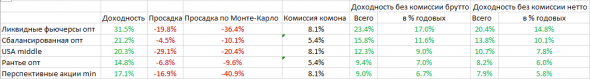

В декабре 2017-го, точнее на данных до 10.12.2017, я создал несколько оптимальных портфелей из стратегий на сайте comon.ru. Методику создания этих портфелей я изложил на своем вебинаре 25.01.2018 (презетация того вебинара здесь). И хотя в дальнейшем веса стратегий в портфелях пересматривались в соответствии с моей методикой, все результаты этих стратегий с 11.12.2007 являются чистым out of sample, потому что прошлые эквити стратегий при смене весов не меняются. Результаты по этим стратегиям сведены в следующую таблицу

Примечание. Рантье опт=0.8*Сбалансированная опт+0.2*USA

Как мы видим из таблицы, расчет просадок по Монте-Карло дал вполне хорошие оценки сверху реальных просадок, за исключением стратегии USA middle. Впрочем, про последнюю я отдельно говорил на вебинаре, что ее оценка по Монте-Карло завышена, так как получена на данных 2016-2017 годов, когда максимальная просадка S&P500 составила около 6% и естественно, что для стратегий стокпикингового типа (а иных на комоне для США нет) при большем падении S&P500 должна быть пропорционально больше. Что собственно в 2018-м при падении S&P500 на 20%+ и произошло. По той же причине и просадка Рантье опт оказалась больше просадки Сбалансированная опт (см. Примечание выше)

( Читать дальше )

Блог им. AGorchakov |Одна из моих любимых стратегий на комоне

- 12 апреля 2019, 13:56

- |

Блог им. AGorchakov |Мои итоги февраля: "У него гранаты не той системы" (с) Белое солнце пустыни

- 01 марта 2019, 13:05

- |

Результаты моей торговли январе-феврале текущего года приведены в традиционной таблице

Февраль оказался плохим месяцем для моих трендовых систем, основная доходность, которых в лонгах складывается на парах подряд идущих белых дневных свечей, причем лучше, если рост во второй день больше, чем в первый. В шортах наоборот на парах черных свечей, но надо отдавать себе отчет, что объемы в шортах меньше, чем в лонгах (для фьючерсов в 2 раза, для акций в 3) и шорты не торгуются при включенном фильтре «плечей». А последний фильтр был включен для RI до 13.02 включительно, для акций — до 18.02, когда включились фильтры «пилы», разрешившие шорты и отключившие лонги в большинстве систем, кроме одной самой «тормозной». Так что до 15.02 в RI (до 20.02 в акциях) шортов у меня вообще не было. Отмечу, что включение фильтров «пилы» в торгуемых активах, хоть и запоздало, но избавило меня от увеличения дальнейшей просадки.

( Читать дальше )

Блог им. AGorchakov |Копим с ИИС и сервисом «Копилка» ( много буков и картинок)

- 01 февраля 2019, 13:40

- |

Вполне жизненная ситуация когда у семьи есть небольшие накопления и возможность их ежемесячного увеличения на небольшую сумму относительно первоначальных накоплений. Но если откладывать их в «банку», то их покупательная способность будет теряться из-за инфляции. Что делать? Ответ однозначен: вкладывать под некоторый процент доходности.

Сервис «Копилка» дает такую возможность. Рассмотрим его результаты на примере нескольких стратегий.

Для начала возьмем стратегию Накопительная на 3 года — Копилка. Это стратегия покупки 2-3 ОФЗ с дюрацией портфеля около 2-х лет. Так как стоимость лота ОФЗ на Мосбирже составляет примерно тысячу рублей, то это означает, что Ваши деньги сразу начинают «работать» даже при довносе от 5 тыс. рублей. Но мы все же говорим об индивидуальном инвестиционном счете, а потому возьмем суммы, при которых мы сможем получить максимальный возврат НДФЛ – 52 тыс. рублей в год. Для получения такого возврата нам в течение года надо занести сумму на счет в размере 400 тыс. рублей. Так как для довнесения мы можем использовать и возврат, получаем, что «новых» денег мы должны внести 348 тыс. рублей или 29 тыс. рублей в месяц. Так как в первый год подключения у нас возврата нет, то недостающую сумму мы возьмем в качестве начальной — 200 тыс. руб… Довнесение возвращенных 52 тыс. на счет мы отнесем к концу июля, так как по моему опыту возвратов эти суммы приходят на счет налогоплательщика в июне-июле.

( Читать дальше )

Блог им. AGorchakov |Мои итоги октября: 5 дней «слива»

- 01 ноября 2018, 11:22

- |

Если говорить о суммарном результате, то все плохо на счете стало после сообщения о том, что Болтон якобы сказал, что санкций против России не будет. Как потом выяснилось, это была «утка», ушедшая в мировые СМИ с легкой руки нерадивого азербайджанского переводчика (может ему иск вчинить :)). До его сообщения мой счет был в легком плюсе к концу сентября и в легком шорте по позиции, что не предвещало больших потерь. Но вынос вверх развернул позицию на 180 градусов – в полный лонг, ну а дальше Вы на дневках все видели: вниз-вверх-вниз-…, да еще и с гэпами вниз после роста накануне (если «гэпом» считать движение между 18:45 накануне и 10:01 следующего дня).

Поэтому минус октября – это результат торгов с 24 по 30 октября: минус за эти дни больше того, что Вы видите в строке Итого. Те, кто посмотрит на дневные свечи фьючерса на индекс РТС с 10:01 до 18:45 может легко понять, что такое «не мой рынок».

( Читать дальше )

Блог им. AGorchakov |Мои итоги сентября: "мечты сбываются"

- 01 октября 2018, 09:55

- |

В своем прошлом обзоре неудачного августа я, основываясь на подневной статистике своего управления с июля 2002-го года (почему у меня нет более ранней, описано здесь), высказал надежду, что убыток августа будет отбит в ближайшие два месяца. Ну что ж, статистика не подвела, результат Вы видите в таблице.

О «плюсах» говорить, в –целом, нечего: в сентябре просто был «мой» рынок. Конечно хотелось бы такого почаще, как это было в 1999-2009, но на безрыбьи…Но отмечу один любопытный факт, о котором уже писал тут в одном из комментариев под еженедельным топиком “КГБ vs А. Г… “. Уже многие годы “мой” рынок наступает с ростом Газпрома. В других акциях может быть что угодно, но если растёт Газпром, то у меня все хорошо. И это при том, что в 2002-2014 Газпром у меня занимал 25% портфеля, а с января 2015 – только 16,7%. Только один факт. С октября 2008-го по 2014 мои исторические максимумы счета с точностью до 1-2 дней совпадали с очередным посткризисным максимумом Газпрома. Вот и сейчас я уверен, что когда Газпром будет 250 руб., у меня на счёте будет минимум +100% к концу 2017-го. Вот только я не знаю, когда Газпром будет 250 руб.

( Читать дальше )

Блог им. AGorchakov |Мои итоги августа: худший месяц с 2015-го

- 01 сентября 2018, 10:17

- |

Вот и закончился неудачный для меня август, ставший моим худшим месяцем не только в этом году, но и, как видно из таблицы приведенной здесь, самым худшим с декабря 2011-го. Правда, если учесть увеличенные в ноябре 2017 риски, то сентябрь 2015-го был бы хуже, но…«хрен редьки не слаще». Можно конечно сетовать на то, что если б не ошибка робота 24 августа, то убыток по Si составил бы не 9,9%, а 7%, но по портфелю это уменьшило бы убыток только на 0,5% и с точки зрения сроков ничего бы не изменило. Единственная «отрада», что, несмотря на убытки, максимум годовой просадки не превзойден, хотя больше половины прибыли июня-июля слито.

Причина? Ну она банальна. Почти все эмитенты, входящие с мой портфель (РИ, Си, Газпром и Норникель), значительную часть месяца «пилило», а «фильтр пилы», как обычно, «включился» с задержкой, только на последней неделе августа. Даже Си трендово рос только три дня (хотя и очень сильно для последних лет, если не считать апреля), а остальную часть месяца на дневках «пилился» и достаточно сильно. Исключениями стали сильный падающий тренд в Сбербанке и рост Газпрома в последнюю неделю августа. Ну так у меня шорты в акциях в три раза меньше лонгов и потому результат на динамике, подобной Сбербанку, слабо положителен: хорошую прибыль в шортах «компенсируют» небольшие убытки в лонгах. Больше удалось заработать в Газпроме, так как в нем был включен «фильтр плечей», а «фильтр пилы» включился уже после набора лонга с плечом (все «фильтры» работают у меня только на новые входы).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс