Блог им. AGorchakov |О важности периода представления результатов

- 04 августа 2021, 13:54

- |

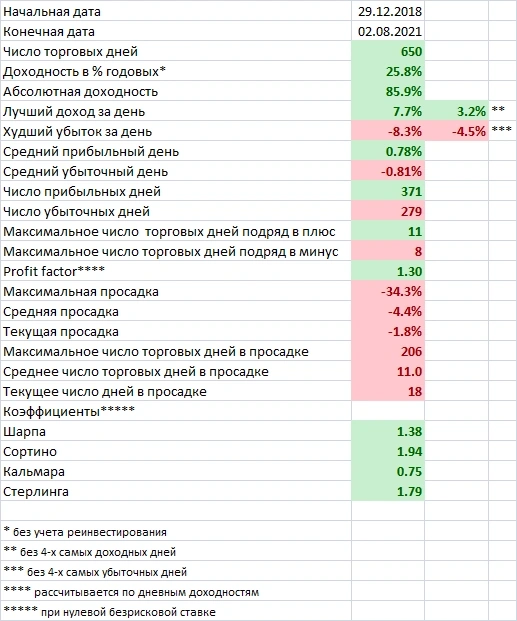

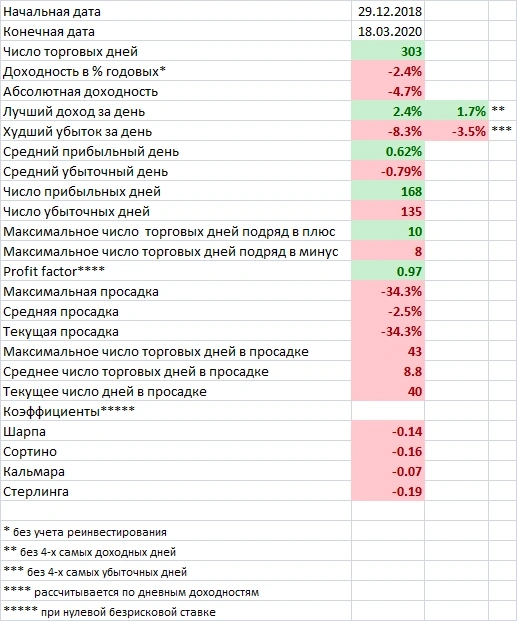

Вроде все нормально и показательно. А теперь давайте разобьем этот период на два: до 18.03.2020 и после. Что получим?

ДО

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 11 )

Блог им. AGorchakov |Диверсификация - "наше Фсе"!

- 03 августа 2021, 13:05

- |

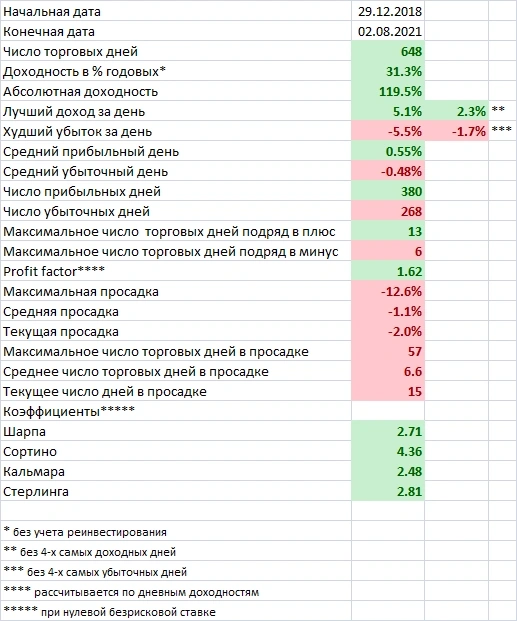

Посчитал характеристики индекса Gorchakoff Global index с момента создания (чистый out of sample, хотя и ранее доли не оптимизировались, только отбор стратегий был).

Из 31 месяца только три убыточных: ноябрь 2019, февраль и октябрь 2020-го.

А числовые характеристики в рублях по подневной динамике счета выглядят так:

По моему мнению, эти цифры — лучшее доказательство утверждения, что диверсификация по инструментам, методам торговли, спекуляциям и инвестициям, странам — это лучший и единственный метод ограничения рисков и получения качественного соотношения «доходность-риск».

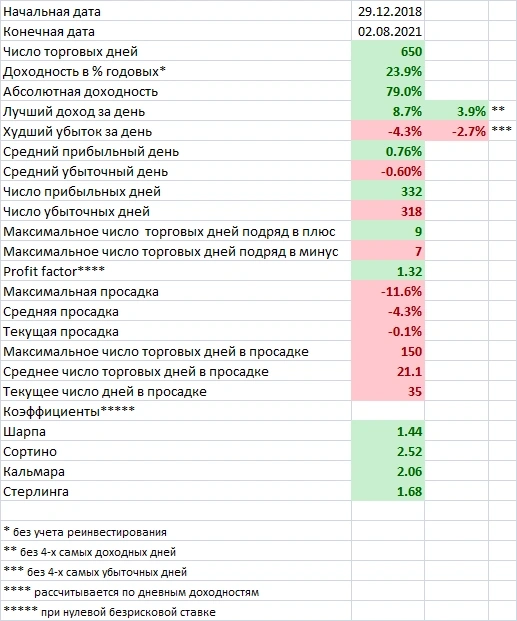

P. S. Для сравнения аналогичные цифры для моего счета за тот же период

Это к вопросу «одна голова — хорошо, а две лучше».

Блог им. AGorchakov |Почему я стал публиковать свои результаты

- 31 июля 2021, 17:10

- |

Началось это в далёком 2002-м году, когда в компанию, где я тогда работал, стали приходить клиенты, которые ничего не знали ни обо мне, ни о моем управлении, но слышали, что на акциях можно хорошо заработать.

До 2002-го я торговал всего на 5-ти счетах: компании, своем (записан на жену) и трёх клиентов. Из этих трёх клиентов один был моим хорошим знакомым, а два других — родные братья, которым меня рекомендовал наш общий знакомый.

Естественно, что со стороны новых клиентов при первом месячном минусе началось роптание, вплоть до обвинения со стороны одного клиента в переливе, на том основании, что в присланном отчёте у него куча убыточных сделок и наверняка мы были контрагентом.

Что делать? Решение с моей стороны созрело быстро: утром, в первый рабочий день следующего месяца на сайте компании публикуем результат в процентах на счете компании за месяц и с начала года. Если у клиента претензия, а результаты отличаются не более, чем на 0,2%, то предлагаем просто заглянуть в сообщение и убедиться, что «мы в одной лодке». Упомянутая выше часть вопросов отпала.

Потом по моему предложению добавили ещё один показатель: максимальная просадка с начала года, правда, по опыту общения с действующими клиентами и потенциальными, он мало кого интересовал. Но мне так было спокойнее.

Но возникла новая проблема: «рынок +2%, а счёт -2%» (в обратной ситуации почему то претензий не было). Как быть?

Опять решение созрело быстро: добавить в сообщение краткий комментарий управляющего на чем заработали и почему проиграли. Так и «пошло-поехало».

В Риск-Инвесте ещё до моего прихода скопировали эту идею (не удивительно, если я был знаком с его директором ещё по общению на форуме аналитиков РТС в 1999-2001 и первую встречу в реале посетителей форума howtotrade в январе 2003-го организовал он) и потому я туда пришел в 2004-м «на все готовенькое».

Даже когда в 2008-м нам босс запрещал иметь сторонних клиентов, я все равно написал полугодовой обзор результатов на своем счёте

www.howtotrade.ru/nw/index.php?p=1214859528

Были перерывы? Были. В 2012-2013-м шла «перестройка» и мне ничего не хотелось писать и я только в закрытой части форума howtotrade продолжал публиковать результаты в формате:

02.11

( Читать дальше )

Блог им. AGorchakov |Мои итоги июля

- 31 июля 2021, 09:29

- |

Начнем с традиционной таблицы

Как видно из таблицы, основная прибыль июля пришлась на RI, точнее на RI-тренд (RI-контртренд закончил июль в небольшом минусе). Причина очевидна: появились движения в несколько дней в Si и возродилась сильная отрицательная корреляция между RI и Si. А вот сам Si в режиме «лонг с плечом» не «блеснул».

Подводя итог, можно сказать, что для июля (лето, отпуска – «рынок никакой») результат неплохой, но впереди август, самый неприятный месяц в моей многолетней торговле. С 2006-го года, включительно, я могу вспомнить только один очень удачный август – август 2017-го, когда счета под моим управлением «рывком» вышли из просадки, длившейся с марта 2016-го. Но, увы, это была лишь моя маленькая «победа», не отразившаяся в итоге на судьбе Форума. Удачным мог бы быть и август 2011-го, но тот год был «годом упущенных возможностей». А неудач именно в августе было гораздо больше:

( Читать дальше )

Блог им. AGorchakov |Мои итоги июня и полугодия

- 01 июля 2021, 09:58

- |

Начнем с традиционной таблицы

14 июня был достигнут новый исторический максимум счета, в первую очередь за счет RI-тренд, через который удалось поймать шорт в Si или лонг в индексе Мосбиржи. В то же время сам Si после нескольких неудачных попыток сыграть в лонг с 18.06 был «вырублен» «фильтром большой пилы», вообще запрещающим любую торговлю. В акциях были разные тенденции:

— в SBER весь месяц был включен «фильтр малой пилы» (1 система из 4-х в лонг и шорт по всем системам на 1/3 лимитов лонга) и его действительно «пилило»;

— в GAZP торговался только лонг с плечом и получился плюс в июне;

— в GMKN торговался лонг+шорт без плеча, при этом лонги минусовали, а шорты плюсовали, но из-за разницы в объемах (шорт=1/3 лонга) по итогам месяца получился минус.

В целом после исторического максимума счет за три дня 15-17 июня попал в просадку в 2,7%, после чего «лег в дрейф» до 28 июня, включительно, и «распилился» на движениях вниз-вверх 29-30-го, добавив к просадке еще примерно 1%.

( Читать дальше )

Блог им. AGorchakov |Мои итоги мая

- 01 июня 2021, 11:55

- |

Начнем с традиционной таблицы

В годовом обзоре я приводил свою помесячную статистику, из которой следовало, что май для моей торговли месяц редких (5 из 13) больших плюсов и частых (8 из 13) маленьких минусов: средний результат +4.1%, второй результат после января (12 плюсовых месяцев из 14).

И в этом году май оправдал эту статистику, выдав хороший плюс и исторический максимум счета 18.05. В итоге я вышел из просадки, длившейся 5 месяцев и 1 день, в максимуме достигавшей -9.3%.

Бенефициарами мая были RI-тренд и 2G: GMKN (по традиции в этом году) и GAZP. Неудачниками мая были:

— RI-контртренд, по «традиции» сливший всю почти прибыль с начала года;

— Si, в котором торговался «только лонг без плечей», так как уровни шорта были гораздо ниже текущих значений;

— SBER, который включился в торговлю уменьшенным объемом из-за «фильтра малой пилы», но лучше б он этого не делал.

( Читать дальше )

Блог им. AGorchakov |О распределении приращений логарифмов H+L дней («давно я не брал в руки шашек»)

- 28 мая 2021, 20:29

- |

Это исследование я сделал под влиянием бурной дискуссии на форуме о распределении «хвостов» приращений логарифмов цен, возникшей, казалось, на «пустом месте»: насколько корректны доверительные интервалы для оценок параметров линейной регрессии в альфа-бета модели?

Кроме указанной ссылки, дискуссия продолжилась в еще двух ветках: тут и тут.

Действительно, эти оценки в классическом случае строятся на основе центральной предельной теоремы для статистик оценок параметров линейной регрессии. Однако, как я уже писал на смартлабе, необходимым условием которой является скорость роста дисперсии суммы слагаемых как О(N), N – число слагаемых, а для быстрой сходимости в центральной области еще и требуется конечность абсолютного третьего момента любого слагаемого (если говорить о сходимости на всей прямой, включая «большие уклонения», то еще требуется и конечность всех моментов отдельных слагаемых). Однако эти условия не выполняются для части распределений Парето и Стьюдента с полиномиальной скоростью убывания «хвостов» и поэтому для «хорошего» приближения суммы таких слагаемых нормальным законом требуется очень большое число испытаний, которых, как правило, в альфа-бета модели, построенной на дневных данных, нет. А значит традиционные методы построения доверительных интервалов для оценок параметров этой модели «не работают».

( Читать дальше )

Блог им. AGorchakov |Об "ухмылке" волатильности

- 07 мая 2021, 10:39

- |

Даже цитируются «умные» книги о том, что спрос на путы больше из-за наличия хэджеров.

На самом деле все проще и иначе.

Вот общее определение «справедливой» цены произвольного платежного поручения

Итак, пара общих определений.

Платежное поручение — это обязательство продавца выплатить некоторую сумму покупателю, зависящую от цены базового актива в будущий момент времени Т — С(Т).

Платежной функцией платежного поручения называется функция выплат f(C(T)).

Тогда справедливой ценой платежного поручения можно считать среднее f(C(T)) по распределению будущей цены С(Т) (чаще всего неизвестному точно), деленную на 1+R, где R- безрисковая ставка до момента времени Т.

( Читать дальше )

Блог им. AGorchakov |Ну и рынок...

- 10 марта 2020, 13:34

- |

UPD. Интересный день. С утра: «Хорошо, что только -2%», вечером: «Блин, ну почему не +3%».

Блог им. AGorchakov |Торговать против "толпы" - это правильно?

- 02 ноября 2019, 15:41

- |

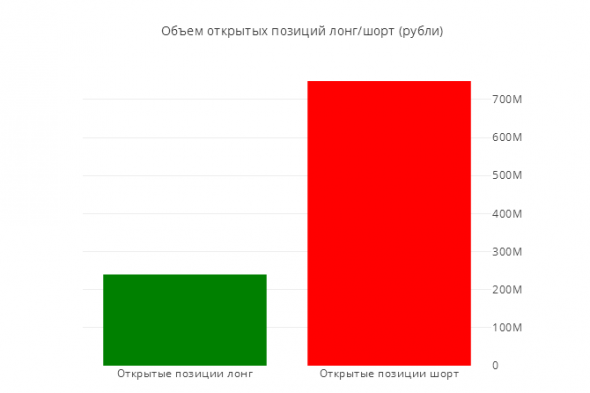

Вот открытые позиции по RIZ9 участников

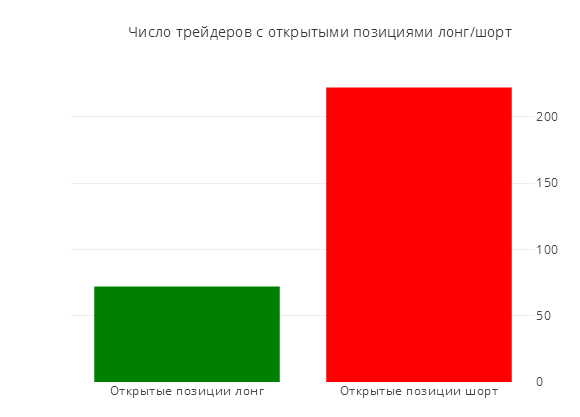

Вот число участников по позициям

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс