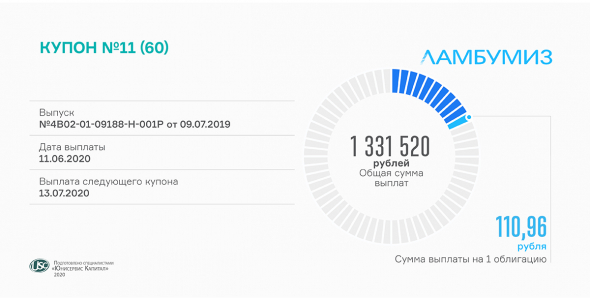

«Ламбумиз» выплатил 11 купон

- 11 июня 2020, 13:53

- |

Путем выпуска биржевых облигаций ЗАО «Ламбумиз» привлекло в бизнес 120 млн рублей частных инвестиций. Выплата вознаграждения инвесторам начисляется ежемесячно по ставке 13,5% годовых и составляет 1 331 520 рублей.

Биржевые облигации серии БО-П01 (ISIN код: RU000A100LE3) поступили в обращение в июле 2019 г. сроком на 5 лет. Одна бумага номиналом 10 тысяч рублей приносит держателю доход в размере 110,96 рубля в месяц. В июле 2021 г. состоится плановая оферта, во время которой ставка купонного дохода может быть изменена.

На биржевых торгах в мае бумагами данной серии торговали менее интенсивно, чем в апреле. Сформированный оборот по ним составил немногим менее 7,48 млн рублей (-3,4 млн). При этом котировки выпуска продолжают заметно расти — средневзвешенная цена в мае увеличилась на 2,75 п.п. и составила 103,12% от номинальной стоимости.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Рынок бумаги в условиях кризиса: «ИТЦ-Трейд» делится наблюдениями

- 10 июня 2020, 12:09

- |

Текущий кризис отразился на ценах, изменил направление спроса и усугубил снижение заказов на полиграфию. Однако глобальных трудностей, связанных с закрытием границ и полной остановкой экспорта, не наблюдается. Подробности читайте в материале.

В апреле некоторые производители, в частности один из крупных производителей картона, снизили цены на свою продукцию, однако сейчас большинство компаний пересмотрели свою ценовую политику в сторону ее увеличения. В среднем стоимость офсетной бумаги выросла на 5%. В подобной ситуации важна гибкая ценовая политика. При оперативном реагировании она дает возможность оптовому поставщику получить дополнительную прибыль за счет реализации остатков, сформированных еще по прежней стоимости.

Что касается экспорта, то здесь кризис оказался бессилен. Работа с зарубежными партнерами продолжается в штатном режиме, количество контрактов растет. Состоялась крупная сделка с Болгарией, продолжаются поставки картона в Казахстан. Заключение контракта с Узбекистаном ожидается летом, когда начнется отправка в Россию овощей и фруктов и подешевеет стоимость доставки бумаги.

( Читать дальше )

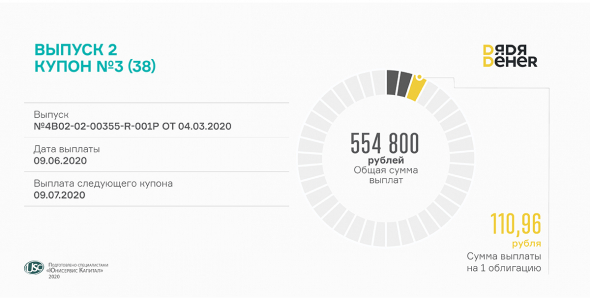

3 купон по 2-му облигационному выпуску выплатил «Дядя Дёнер»

- 09 июня 2020, 12:21

- |

Купонный доход начисляется по ставке 13,5% годовых, зафиксированной на все время обращения бумаг. Выплаты производятся ежемесячно в размере по 110,96 рубля на одну облигацию, а общая сумма инвестиционного вознаграждения составляет 554,8 тыс. руб. в месяц.

В марте текущего года компания привлекла частные инвестиции в объеме 50 млн руб. Срок обращения выпуска — 3 года и 2 месяца. Погашение состоится в апреле 2023 г. ISIN код: RU000A101HQ3.

Торги с участием облигаций «Дядя Дёнер» серии БО-П02 проходят оживленно — оборот за 19 торговых дней мая превысил 17,5 млн руб. по средневзвешенной цене 100,17% от номинальной стоимости бондов. Рост котировок составил 1,64 пункта по сравнению с апрельскими результатами.

В мае «Дядя Дёнер» вывел на рынок новосибирского фастфуда новый бренд — «Родные блины». Первый павильон со сладкой и сытной выпечкой уже начал свою работу. Подробнее об операционной деятельности компании читайте по ссылке.

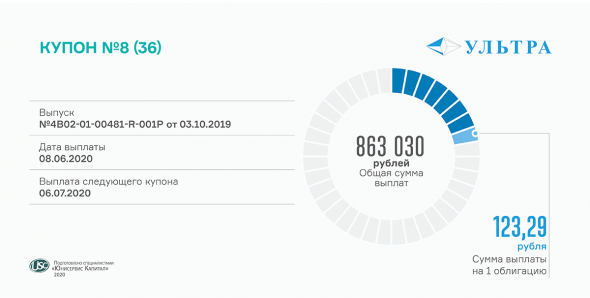

Сегодня состоялась выплата 8 купона по облигациям ООО «Ультра»

- 08 июня 2020, 12:15

- |

Дата плановой выплаты пришлась на субботу, 6 июня, в связи с чем была перенесена на ближайший понедельник. Общая сумма выплат в пользу инвесторов составила 863 030 руб. Купонный доход начисляется ежемесячно по фиксированной ставке 15% годовых.

На одну облигацию приходится по 123,29 руб. С октября текущего года эмитент начнет ежеквартальную процедуру амортизационного погашения бумаг, соответственно, сумма купонного дохода будет пропорционально уменьшаться.

Напомним параметры выпуска: облигации серии БО-П01 (ISIN код: RU000A100WR2) поступили в обращение в октябре 2019 г. сроком на три года. Объем эмиссии — 70 млн руб. Номинал облигации — 10 тыс. руб.

В мае на биржевых торгах бонды компании сформировали оборот, превышающий 9,2 млн руб., что почти на 1,5 млн больше, чем в апреле. Средневзвешенная цена выросла на 2,5 пункта, превысила номинал и была зафиксирована на уровне 100,98%.

В настоящее время компания активно работает над оптимизацией ассортимента, сокращая производство продукции с низкой маржинальностью и расширяя линейки товаров, на которые наблюдается высокий спрос.

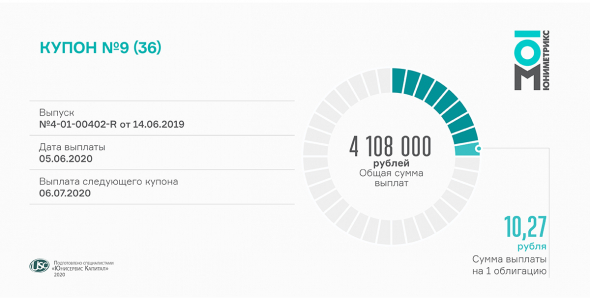

«Юниметрикс» рассчитался с инвесторами за 9 купонный период

- 08 июня 2020, 06:20

- |

Компания ежемесячно перечисляет в НРД сумму в размере 4,108 млн рублей. На одну облигацию номиналом 1 тыс. рублей приходится 10,27 рубля купонного дохода по фиксированной ставке 12,5% годовых.

Дебютный облигационный выпуск ООО «Юниметрикс» серии 01 (ISIN код: RU000A100T81) поступил в обращение в сентябре 2019 года. Компания планирует погасить заем через 3 года, однако, по условиям эмиссии, имеет право на досрочное погашение бумаг по своему усмотрению.

Согласно данным Московской биржи, облигации «Юниметрикс» в мае участвовали в торгах 17 из 19 торговых дней. Оборот составил 2 335 941 рубль за 2 332 бумаги. Средневзвешенная цена бондов показала положительную динамику, поднявшись на 1,82 пункта, и составила 100,34% от номинала.

Недавно трейдер обнародовал итоги работы за 1 квартал 2020 года, согласно которым рост выручки за январь-март составил 148% относительно аналогичного периода прошлого года.

«БК» отмечает рост объема продаж по ряду позиций

- 05 июня 2020, 11:07

- |

Одним из фаворитов являются пластиковые крышечки формата Flip-Top. По словам директора компании Евгения Ефанова, этот товар приобрел актуальность в период повышенного спроса на антисептики.

Увеличились также заказы на соусники. Уже сейчас активно формируется список заявок на июнь. Выросли заказы на строительные товары, не только за счет прогнозируемого сезонного роста, но и благодаря новому партнеру — заводу, которому будут поставляться изоляторы. Это серьезный и крупный клиент, способный обеспечить существенную долю строительных заказов с высокой рентабельностью.

Пожалуй, единственный товар, который проиграл борьбу с кризисом — это комплектующие для натяжных потолков. Люди избегают лишних контактов и предпочитают отложить мелкие ремонтные работы на более поздний срок.

Запуск производства стаканов и креманок по направлению Horeca пока перенесен на конец июня — начало июля. У компании в приоритете другие задачи, связанные с новым цехом. Площадка готовится к эксплуатации, а оборудование для нее уже начало прибывать. Из Китая доставлены пресс-формы, в начале июня прибудут термопластавтоматы, роботы и пр.

( Читать дальше )

Итоги работы «ИТЦ-Трейд» за первый квартал 2020 года

- 05 июня 2020, 05:28

- |

Объем выручки за первые три месяца 2020 года составил 136,4 млн рублей, что сопоставимо с результатами 2017-го, но на 22,8% ниже прошлогоднего объема. При этом динамика чистой прибыли, а также валовой и чистой рентабельности положительная.

За первый квартал 2020 года показатель чистой прибыли по сравнению с аналогичным прошлогодним периодом вырос на 3,2%. Текущая валовая рентабельность составляет 17,4% против 15,7% в 2017 году и 17,2% в 2019-м.

Одним из факторов увеличения прибыли послужило ослабление долговой нагрузки компании — с 2017 года общий объем долга снизился со 190 до 133 млн рублей. Привлеченные в прошлом году инвестиции позволили нарастить собственный оборотный капитал и ощутимо снизить размер кредиторской задолженности перед поставщиками при изменении политики расчетов с некоторыми поставщиками.

Второй немаловажный фактор — повышение цен производителями. Это оказало заметное позитивное влияние на итоговые показатели отчетного периода, поскольку наличие запасов на складе, приобретенных по старым ценам, позволяет получить дополнительную прибыль.

( Читать дальше )

Рынок приходит в норму: биржевые котировки уверенно растут

- 04 июня 2020, 15:10

- |

Средневзвешенная цена облигаций всех без исключения эмитентов «Юнисервис Капитал» показала в мае положительную динамику. Рост составил от скромных 0,8 п.п. («ГрузовичкоФ») до внушительных 6 (Kuzina) и даже 7 п.п (lady & gentleman CITY). Выше номинала торгуются 14 из 17 выпусков. Облигации сети студий маникюра и педикюра KISTOCHKI, сильнее всего ощутившей на себе влияние режима самоизоляции и предпринявшей неудачную попытку отмены оферты, последовательно возвращают прежние позиции.

Постепенно растет и активность рынка — оборот 10 выпусков наших эмитентов превышает результат предыдущего месяца. Лидером по объему торгов стал 4-й выпуск «ГрузовичкоФ-Центр» со значением 43 млн рублей (что на 2,5 млн рублей меньше апрельского результата). Наибольший прирост оборота на вторичных торгах показали бонды сети lady & gentleman CITY (+4,2 млн рублей) и «Кисточки Финанс» (+4,6 млн рублей).

«ТаксовичкоФ» оснастил такси в Казахстане бесплатными детскими креслами

- 03 июня 2020, 14:12

- |

Специальные удерживающие устройства доступны в 150 автомобилях сервиса TaxovichkoF Astana в Нур-Султане.

Проект был реализован 1 июня, в День защиты детей, при поддержке корпорации PepsiCo в лице бренда «Агуша». Служба такси и крупнейший в России производитель напитков и продуктов питания начали сотрудничество в прошлом году, а уже в этом совместными усилиями оборудовали автомобили детскими креслами, отвечающими всем требованиям безопасности.

Обычно перевозка детей в автокресле оплачивается отдельно. TaxovichkoF Astana — единственный на рынке Нур-Султана официальный сервис такси, предоставляющий услугу «Детское кресло» бесплатно.

Заказать такси можно через мобильное приложение «ТаксовичкоФ», сайт taxovichkof.kz или по телефону контакт-центра: + 7 (700) 00-15-800.«Данной опцией мы планируем закрывать около 5-7% от общего числа заказов в такси. Отмечу, что все водители, автомобили которых оснащены детскими креслами, прошли дополнительное обучение по установке и настройке кресел, а также получили консультации по общению с родителями и корректному реагированию на поведение детей», — комментирует директор TaxovichkoF Astana Олег Фатюхин.

Напомним, в Нур-Султане сервис начал работу год назад. В планах выйти в другие города стран СНГ и России.

«Кисточки Финанс» подводят итоги ОСВО

- 02 июня 2020, 09:25

- |

В конце мая компания проводила общее собрание владельцев облигаций по вопросу отмены плановой оферты. Нужного количества голосов собрать не удалось.

Инвесторам, владеющим облигациями «Кисточки Финанс» (RU000A100FZ0), предлагалось заочно проголосовать за отказ от права требовать досрочного приобретения ценных бумаг в дату окончания 12 купонного периода. Для того, чтобы оферта не состоялась, данную инициативу должны были поддержать владельцы 75% выпуска (3000 облигаций). Однако по причине того, что облигации выпуска распределены по широкому кругу инвесторов, установить связь с которыми достаточно проблематично, удалось собрать только 1384 голоса, из них 559 — против. В результате оферте — быть. Прием заявок начнется в пятницу, 5 июня, и продлится до 11 июня.

Уже третий месяц большинство студий маникюра и педикюра KISTOCHKI закрыто из-за непредвиденных обстоятельств, повлекших введение режима самоизоляции. Три студии в Сосновом Бору, Кудрово и Мурино Ленинградской области

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал