Самое интересное про микрофинансы: запретят ли МФО? Дефолтность. Доходность.

- 02 марта 2021, 19:05

- |

Сегодня прошел наш эфир с гендиректором МФК Займер Романом Макаровым и директором организатора размещения Иволга Капитал Андреем Хохриным. Для вас я сделал небольшой конспект нашего интервью.

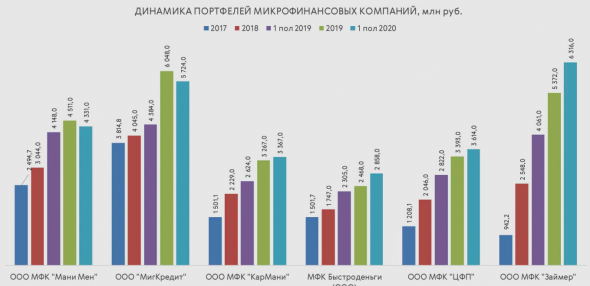

Компания Займер является №1-№2 по объемам выданных микро-кредитов в России по итогам 2020 г.

Вся компания родом из Кемерово, работает в ней 370 человек, несколько офисов, рисковики сидят в Риге.

Материнская компания займера (Robocash) работает в Испании, Казахстане, Филиппинах, Вьетнаме, Индии.

Все это принадлежит одному акционеру — Сергею Седову, для которого этот бизнес является основным и единственным.

Источник: @probonds

Почему ЦБ не запретит МФО? Потому что если запретить МФО, появится черный рынок кредитования, поскольку спрос на кредиты останется. Всем выгоднее чтобы этот рынок был прозрачным и регулируемым, подконтрольным. Сейчас мирокрокредиты в России берут 11 млн человек.

В 2017 году дефолтнулась МФО "Домашние деньги". Причина скорее всего в неэффективной бизнес-модели, когда считали, что сверх высокий процент по кредитам покроет любые уровни дефолта. Андрей отметил, что признаки проблем «ДД» были заметны в отчетности еще в 2015 году, когда компания закончила год с убытком. По словам участников дискуссии «Займер» прежде всего отличается от Домашних Денег системой риск-менеджмента и стабильным положительным денежным потоком.

Основа риск-менеджмента у онлайн МФО — это кредитный скоринг. То есть каждому клиенту присваивается кредитный рейтинг. Информация берется из 2000 источников на основании тех данных, кто предоставил клиент. Используется математическая модель, которая присваивает рейтинг. Этот скоринг — это основное ноухау любой онлайн МФО, потому что именно грамотный скоринг позволяет снижать дефолтность а значит и прибыльность.

В феврале была новость о том, что уровень просрочки 90+ дней достиг опасного уровня 37% среди МФО в России. Роман Макаров сказал, что у их компании просрочка по прошлому году опустилась до минимальной величины в 10%. Сама компания считает для себя важным держать просрочку ниже 20%. Выше 20% — недопустимо.

В настоящий момент в России больше проблем испытывают оффлайн МФО, чем онлайн. Андрей и Роман высказали следующие мнения, почему так происходит: система риск-менеджмента у онлайна, у оффлайна больше издержки, ниже маржинальность, пандемия в 2020 усилила бегство клиентов из оффлайна в онлайн. Кроме того, Андрей выразил мнение, что люди, которые умеют пользоваться телефоном в достаточной степени чтобы оформить кредит, скорее всего более адекватны, чем те, кто заходит в ларёк на улице чтобы получить микрозайм.

У компании нет цели выходить на IPO. Займер не рассматривает IPO. Если и будет кто-то выходить на IPO, то материнская группа, однако это не ближайшая перспектива. «Мы смотрим на рынок и оцениваем возможности, об этом пока рано говорить».

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 59 )

У ключевых акционеров X5 Retail Group есть желание по увеличению дивидендных выплат

- 26 февраля 2021, 10:44

- |

✅У ключевых акционеров X5 есть желание по увеличению дивидендных выплат.

✅Новая дивидендная политика подразумевает выплату 2 раза в год: по итогам 9 месяцев и 12 месяцев. Убрали из див. политики порог прибыли 25%, который вводил в заблуждение, потому что по факту дивиденды платились на уровне чистой прибыли. При определении дивидендов определяется денежный поток и долговая нагрузка, которая должна быть не более долг/EBITDA<2. Текущий долг/EBITDA составляет 1.5-1.6, комфортный уровень = 1.8. (EBITDA считается по IFRS17).

✅Финансовый отчет за 4 квартал компания представит 19 марта, тогда же официально будут объявлены дивиденды. Андрей Васин подчеркнул, что финальная выплата составил 30 млрд, это соответствует финальной выплате 110,5 рублей на акцию с доходностью 4.5%. С учетом выплаченных дивидендов за 3 квартал, дивидендная доходность за 2020 составит около 7,4%. Выплата будет рекордной и по размеру и по доходности.

✅Ссылаясь на target prices от аналитиков, которые покрывают акции X5 Retail Group, Андрей Васин полагает, акции компании недооценены, что потенциал роста до справедливой фундаментальной цены составляет порядка 50%.

✅Рассматривали возможность buyback, но пока решили отказаться. Есть 3 пути как использовать свободную наличность: снизить долг, выкупить акции, выплатить дивиденды. В данный момент мы выбрали выплату дивидендов. Buyback — эта опция, нельзя исключать что запустим на интервале 1,5-2 года.

✅Выручка 2021-2023 должна расти > 10% в год (видит апсайд к этому прогнозу), при поддержании рентабельности EBITDA (IFRS17) не менее 7%. Капитальные затраты компании будут не меньше чем 90 млрд рублей (год).

✅IPO цифрового сегмента состоится в конце 2022 года, в начале 2023 года. В 2021 году произойдет выделение онлайн-бизнеса в отдельную структуру (сейчас например «Перекресток Впрок» очень сильно интегрирован в саму компанию). Это не будет выделение — акционеры X5 не получат акции новой компании, но они будут владеть косвенно, т.к. X5 будет контролирующим акционером новой цифровой компании. IPO цифрового сегмента — потенциальный драйвер роста всей капитализации X5.

( Читать дальше )

Концерн Покровский. Инвестиции в агро-бизнес. Запись.

- 16 февраля 2021, 20:35

- |

Сегодня мы провели интересную беседу с управляющим агробизнесом концерна Станиславом Кашубой, и организатором дебютного выпуска облигаций — Андреем Хохриным (Иволга Капитал). Обсудили не только концерн, но тренды на рынке с/х и общие вопросы по облигациям и их анализу. Облигации будут размещаться в четверг, книга на 1 млрд уже подписана, заявки собраны.

Хронометраж:

02:28 Заявки на первичном рынке, участие в размещении.

04:22 Механизм участия в размещении.

05:45 Когда бумаги можно будет купить на Мосбирже?

06:35 Как и когда организовался Концерн Покровский?

08:00 Сравнение с Черкизово и Русагро.

09:46 Про слухи о рейдерских захватах малых ферм.

12:28 Какие сегменты выручки есть у концерна?

16:20 Обеспеченность кормом.

17:20 Перспективы рынка свинины.

18:00 Экспорт, какую долю выручки занимает?

21:05 Как квоты повлияют на Концерн Покровский.

23:37 Прогнозы на цены на сельскохозяйственную продукцию.

25:40 Зачем выпускать облигации, когда в банках ставка ниже?

32:06 Если ли у Концерна Покровский планы выхода на IPO?

38:25 Доля спекулянтов на первичном размещение Концерна Покровский.

40:40 В 2019 году резкий рост выручки на 20% за счет чего?

45:35 Куда пойдет привлеченный миллиард? Какие планы по инвестициям на 3-5 лет?

47:20 Как долго зерно хранится в элеваторе не теряя своих качеств?

48:00 Почему, когда холдинг покупает маленькое убыточное предприятия, оно начинает приносить прибыль?

50:50 Применение современных технологий в сельском хозяйстве.

52:20 Спрос на удобрения будет расти?

52:57 Вызывает ли отчетность доверие? Про кредитный рейтинг.

1:00:25 Риски ужесточения регулирования цен

Аудиоверсия: https://soundcloud.com/tim-martynov/investitsii-v-selskoe-khozyaystvo-obligatsii-kontserna-pokrovskiy

Что стоит за высокой доходностью? Рынок облигаций ВДО, ответы на неудобные вопросы. Андрей Хохрин.

- 29 декабря 2020, 18:57

- |

Сегодня провели первую беседу в рамках инициативы смартлаб онлайн. Общались с Андреем Хохриным и Дмитрием Александровым из компании Иволга Капитал, которая занимает первое место по размещениям облигаций в сегменте ВДО. Беседа получилась насыщенная и интересная. Всем, кто инвестирует в облигации, рекомендую. Если понравилось, обязательно оставляйте свое мнение в комментариях! Это мотивирует записывать подобные вещи в будущем. Ну и Андрею и Дмитрию тоже конечно интересно ваше мнение.

Хронометраж:

01:00 О компании “Иволга Капитал”

01:50 Как возникла идея заниматься именно ВДО?

04:10 Первое размещение Иволги

06:20 Публичный портфель — повторяют на 5 млрд рублей.

09:15 Отказы в размещении эмитентам 98%

10:10 Как Иволга фильтрует эмитентов по качеству

12:45 На чем зарабатывает компания “Иволга Капитал”

14:45 Как повторять портфель облигаций за Иволгой Капитал?

16:15 Разметили 11 выпусков на 5 млрд руб. в 2020 году

18:40 Кто конкуренты у Иволги Капитал?

20:00 Как находят клиентов на размещение облигаций?

21:55 Кто берет ВДО на размещении: физические лица или юридические?

23:20 Портфель облигаций на смарт-лабе

24:20 Как организатор определяет на размещении, кому дать бумагу: физикам или юрикам?

27:20 Стоит ли брать бонды на первичном размещении или на вторичном рынке?

33:56 На какую доходность ВДО может рассчитывать инвестор?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал