ЦБ РФ ожидаемо повысил ключевую ставку до 13%: что ждать дальше на долговом рынке?

- 15 сентября 2023, 16:45

- |

ЦБ РФ ожидаемо повысил ключевую ставку (далее – КС) на 100 б. п., до 13% годовых. Еще накануне разброс оценок аналитиков по решению регулятора был довольно широк – от сохранения на уровне 12% до 14%, хотя большинство по консенсус-прогнозу РБК склонялось к 13%.

Ключевым фактором такого решения, как отмечается в пресс-релизе, стало усиление инфляционного давления на фоне роста внутреннего спроса, который опережал возможности расширения выпуска товаров, а также летнего ослабления рубля. Ужесточение денежно-кредитной политики (далее − ДКП) было продиктовано задачей возвращения инфляции к таргету в 4% к 2024 г.

Особое было отмечено влияние девальвации рубля на инфляцию. Также отмечены повышения инфляционных ожиданий населения, предприятий и аналитического сообщества (хотя у аналитиков на среднесрочную перспективу они заякорены вблизи 4%).

Регулятор отметил продолжение роста экономической активности на фоне сохраняющегося спроса на высоком уровне со стороны государства и частного сектора, подпитываемого кредитной активностью.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 13 )

Есть ли инвестиционная идея в акциях крупнейшего российского производителя лосося Inarctica?

- 15 сентября 2023, 13:57

- |

Анализировать компанию Inarctica я начал уже достаточно давно. За 2,5 года я лично уже 3 раза пообщался с менеджментом компании, прочитал все годовые отчеты компании и слежу за их финансами в динамике. За это время я пришел к выводу, что будущая оценка компании главным образом зависит от будущей цены на лосось.

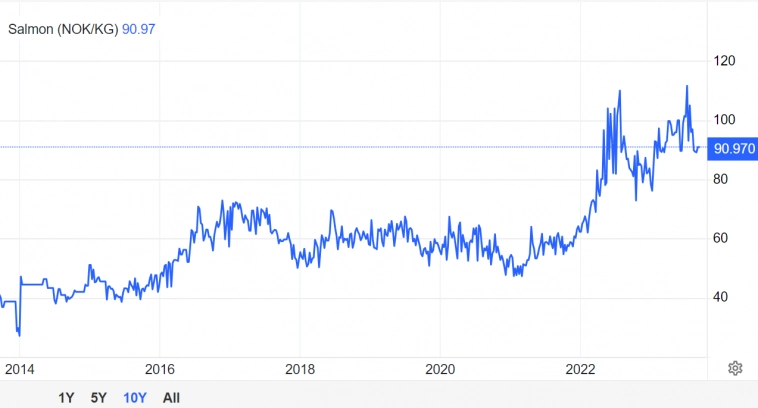

В интернете можно найти такой график европейской цены на лосось (в норвежских кронах):

Цена в 91 крону соответствует при текущем курсе цене 830 руб за кг. при том что Инарктика продает свой лосось по цене примерно 1100-1200 руб за кг. Данная разница очевидно показывает, что импортировать лосось в Россию выгоднее, чем экспортировать, да и сам гендиректор компании Илья Соснов на мой вопрос о перспективах экспорта отвечает, что “российский рынок является премиальным”.

_

Если в 2022 году импорт лосося фактически прекратился, то сейчас он восстанавливается. Причем, на российский рынок попадает даже “запрещенный” норвежский лосось через серые схемы поставки. Чем ниже будет курс “USD/RUB”, тем выгоднее будет ввозить импортный лосось, это надо иметь ввиду.

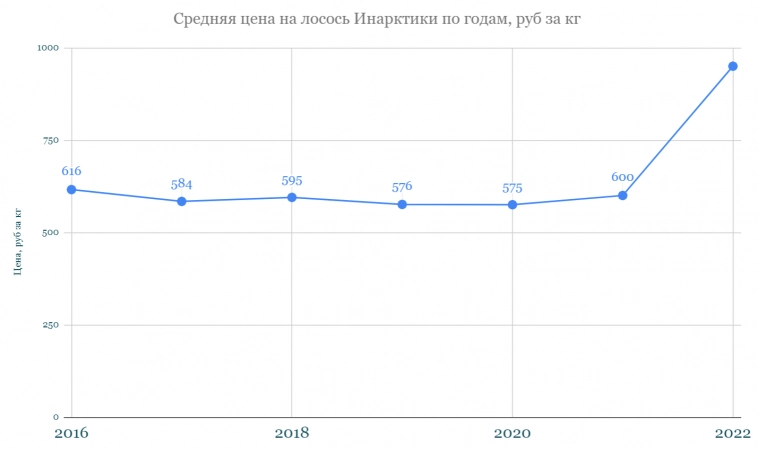

График цены рыбы показывает, что с 2017 по 2021 год цена на рыбу стагнировала.

По данным Инарктики, мы также видели длительную стагнацию цен в рублях.

( Читать дальше )

Изменение позиций в портфеле + идея на рост

- 14 сентября 2023, 17:56

- |

Тех, которых больше всего хочется купить, не дают.

( Читать дальше )

Предсказывают ли ОФЗ 2Y динамику ключевой ставки ЦБ РФ?

- 14 сентября 2023, 14:25

- |

Совет директоров (далее − СД) ЦБ РФ 15.09.2023 проведет плановое заседание, где примет решение по ключевой ставке (далее – КС). В это раз ожидания по решению весьма разнятся у участников рынка – будет ли подъем бенчмарка и на сколько?

Какой рыночный индикатор мог бы нам помочь в оценке будущего решения? К сожалению, в РФ нет аналога фьючерсов на 30-дневную ставку по федеральным фондам (FFR) ФРС, по которым можно оценивать вероятность действий регулятора. Однако, у нас есть короткие ОФЗ 2Y – инструмент близкий к ставкам денежного рынка, который теоретически должен обладать прогностической способностью в отношении регулируемой ставки. Постараемся это проверить.

Напомним, что 15.08.2023 регулятор на внеочередном заседании поднял ставку на 350 б. п. – до 12% на фоне неослабевающей девальвации рубля и нарастающих инфляционных рисков, дав при этом нейтральный комментарий в пресс-релизе. Большинство аналитиков накануне того решения предполагало увеличение не более, чем на 250 б. п.

( Читать дальше )

Обзор отчета МСФО за 1 пол.2023г. Интер РАО! Хороший отчет, акции продолжаю держать!

- 14 сентября 2023, 13:10

- |

Компания Интер РАО 29.08.2023г. опубликовала отчет МСФО за 6 месяцев 2023г.:

👉Выручка — 657,4 млрд.руб.(+4,5% г/г)

👉Операционные расходы — 595,6 млрд.руб.(+7,4% г/г)

👉Ebitda — 89,7 млрд.руб.(-13,8% г/г)

👉Чистая прибыль — 67,9 млрд.руб. (-12,2% г/г)

Это первый отчет МСФО с 25.11.2021 года — безусловно позитивный момент, который прибавил волатильности акции на рынке — 7 сентября цена акции доходила до 4,66 рублей — это +11,5% с 29 августа, но потом на рынке случилась коррекция и сейчас цена 4,3 рубля (+3,1%).

( Читать дальше )

НОВАТЭК забуксовал с прибылью или цитаты Михельсона с ВЭФ

- 12 сентября 2023, 17:16

- |

НОВАТЭК — финансово все хорошо и будет лучше, но дорого?

Акции в моменте не выглядели интересными (альтернативный нефтегаз был лучше), но в долгосрочном периоде все может быть иначе.

Важные цитаты Михелсона с ВЭФ:

👉 СДЕЛКА ПО ПОКУПКЕ «НОВАТЭКОМ» ДОЛИ В САХАЛИН-2 ЗАДЕРЖИВАЕТСЯ, МЫ ГОТОВЫ К ЛЮБЫМ ВАРИАНТАМ — МИХЕЛЬСОН

👉 «НОВАТЭК» НА ЭТОЙ НЕДЕЛЕ НАЧНЕТ ПУСКОНАЛАДКУ ПЕРВОЙ ЛИНИИ «АРКТИК СПГ — 2», В I КВАРТАЛЕ 2024 Г. ОНА ВЫЙДЕТ НА ПРОЕКТНУЮ МОЩНОСТЬ — МИХЕЛЬСОН

👉 СПГ-ПРОЕКТЫ «НОВАТЭКА» В 2030 Г. БУДУТ ПРОИЗВОДИТЬ 65-66 МЛН Т СЖИЖЕННОГО ГАЗА В ГОД — МИХЕЛЬСОН

👉 ВТОРАЯ ЛИНИЯ «АРКТИК СПГ — 2» МОЖЕТ НАЧАТЬ ПРОИЗВОДСТВО СПГ В ДЕКАБРЕ 2024 ГОДА — МИХЕЛЬСОН

👉 «НОВАТЭК» В 2023 Г. ПЛАНИРУЕТ УВЕЛИЧИТЬ ЧИСТУЮ ПРИБЫЛЬ И ВЫРУЧКУ НА 25% К УРОВНЮ 2021 Г. — МИХЕЛЬСОН

👉 «НОВАТЭК» ПО ИТОГАМ 2023 Г. ВЫПЛАТИТ ДИВИДЕНДЫ В 50% ОТ ЧИСТОЙ ПРИБЫЛИ, БУДЕТ РОСТ К 2021 Г. — МИХЕЛЬСОН

Моя интерпретация тезисов:

( Читать дальше )

Конспект Мозговик прошлой недели (SGZH, ETLN, NLMK, FIXP)

- 12 сентября 2023, 12:22

- |

Для более подробного взгляда, читайте пожалуйста статьи полностью.

( Читать дальше )

ВТБ нужно 1 трлн капитала

- 11 сентября 2023, 14:39

- |

Фраза из интервью Костина многих насторожила:

Убытки прошлого года ослабили капитальную базу. По настоятельной рекомендации ЦБ мы приостановили и выплаты по бессрочным субордам, и дивиденды. На тот момент это было необходимо. Сейчас ВТБ выполняет все регуляторные нормы, но с 2024 года будут постепенно восстанавливаться базельские надбавки.

По нашим подсчетам, на ближайшие пять лет ВТБ требуется до 1 трлн руб. в капитал вложить, чтобы выполнить нормативы с учетом надбавок. Плюс еще развитие банка — закладываем среднерыночный рост, и понятно, что это требует капитала. Есть над чем работать.

Про то что дивидендов за 2023 год не будет говорили уже давно:

И даже до июня говорили:

( Читать дальше )

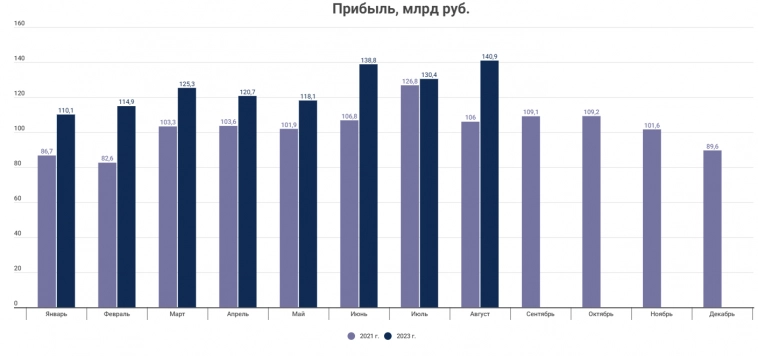

Сбер заработал триллион за 8 месяцев

- 11 сентября 2023, 13:28

- |

Сбербанк опубликовал финансовые результаты по РСБУ за 8 месяцев работы.

Чистая прибыль составила 999,1 млрд рублей — на 22% выше, чем в рекордном 2021 году. Отдельный август вышел лучшим месяцем в истории Сбера, превышение над 2021 годом составило 33%.

( Читать дальше )

Инверсия кривой ОФЗ - предвестник рецессии в экономике РФ?

- 11 сентября 2023, 12:29

- |

Одна из основных интерпретаций инверсии кривой государственных облигаций, когда доходности краткосрочных бумаг (условно: 1−3Y) выше долгосрочных (условно от 10Y) − это ожидания наступления скорой рецессии в экономике (снижение реального ВВП не менее, чем два квартала подряд в годовом выражении).

Более высокая доходность ближнего сегмента кривой также интерпретируется, как увеличение краткосрочных рисков роста базовых ставок ЦБ на фоне усиления инфляционного давления, при ожидании более низких ставок в долгосрочной перспективе.

Инверсия кривой госбумаг выступает хорошим опережающим индикатором будущего экономического спада на развитых рынках. Как видно на рисунке ниже, это неплохо работает на примере США, где после формирования спреда (term spread) с отрицательным значением по US Treasuries (10Y-2Y) через временной лаг в 7−20 месяцев наступала рецессия. Отметим, что с июля 2022 г. в Америке наблюдается один из самых широких отрицательных спредов за много десятилетий. В 4 кв. 2022 г. – 1 кв. 2023 г. было зафиксировано последовательное снижение ВВП. Однако, Национальное бюро экономических исследований (NBER, официально определяет наступление рецессии) не признало это рецессией.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал