Неортодоксальная стратегия на 2 квартал.

- 06 апреля 2023, 21:29

- |

Почему я называю наш взгляд неортодоксальным? Потому что я вижу, что он не ложится в консенсус той аналитики, которую дают большие брокерские дома. Это тот взгляд, который не укладывается в консенсус, а значит, мы рассчитываем, что наши доходы от нашего анализа будут превышать среднерыночные.

В 1 квартале наш анализ неплохо сработал, поэтому и для наших счетов квартал закрылся неплохо.

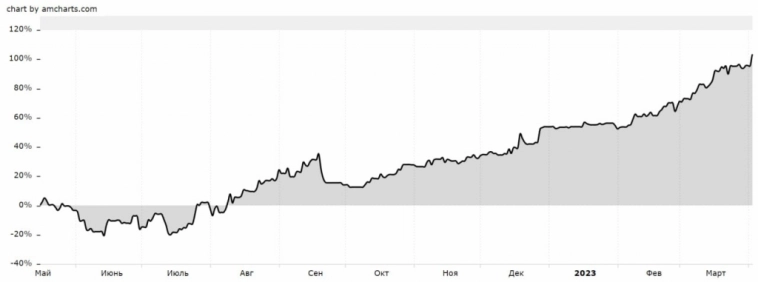

Это скрин изменения счета из моего личного кабинета:

Лично я заработал почти на всех своих идеях и некоторых идеях нашей команды:

👉лонг валюта (позиция открыта, но сокращена)

👉лонг Сбер, НМТП, Лукойл (открыта позиция по НМТП)

👉шорт Яндекс (позиция закрыта)

👉лонг Новатэк, Лукойл, Газпром (позиции закрыты)

Жалею, что не поучаствовал в: Совкомфлот, Белуга, Globaltrans, Юнипро.

Жалею, что рано вышел из Сбербанка и не докупил его вовремя.

Напомню, что:

✅все наши сделки публикуются день в день публиковались в разделе портфель

✅все наши стратегические записки публиковались в разделе стратегия

Что же делать дальше?

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 16 )

Обзор данных Росстата по выработке электроэнергии в РФ в феврале 2023г. Что изменилось и какие сейчас цены?

- 06 апреля 2023, 17:43

- |

Росстат представил данные «Производство основных видов продукции в натуральном выражении в феврале», где также показана выработка электроэнергии по всей стране (обзор данных за январь писал здесь):

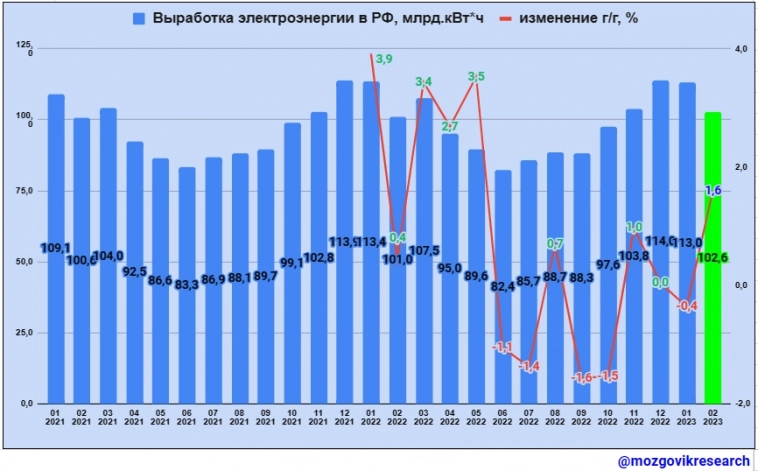

👉 выработка электроэнергии в РФ - 102, 64 млрд.кВт*ч. (+1,6% г/г)

— в т.ч. выработка ТЭС станциями - 71,11 млрд.кВт*ч. (+4,9% г/г)

— в т.ч. выработка ГЭС - 14,42 млрд.кВт*ч. (-2,3% г/г)

— в т.ч. выработка АЭС - 16,63 млрд.кВт*ч. (-7,9% г/г)

В целом неплохо, после снижения в январе выработки на 0,4 млрд.кВт*ч., в феврале увеличили выработку на 1,62 млрд.кВт*ч. — когда растет выработка, должно расти и потребление (или экспорт, но сейчас он намного ниже, чем год назад), а значит цена (потребление и цены смотрел здесь):

( Читать дальше )

Действия по портфелю - оперативный комментарий

- 06 апреля 2023, 17:37

- |

ВТБ поставил рекорд по убыткам

- 06 апреля 2023, 07:25

- |

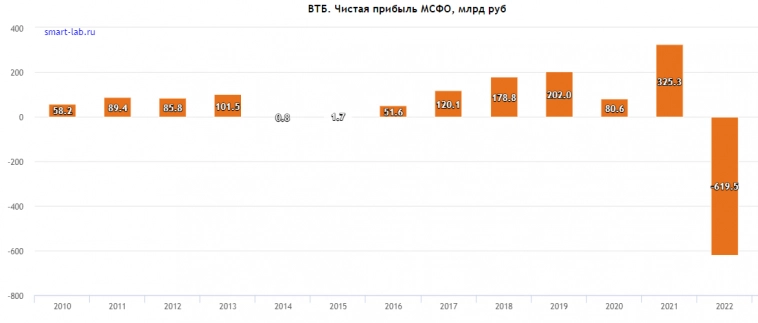

ВТБ опубликовал долгожданную отчетность за 2022 год. Убыток по МСФО за год составил 613 млрд рублей, переплюнув прошлые рекорды в банковского сектора (у Открытия, Промсвязьбанк и далее).

Вместе с убытками за 2022 год, ВТБ решил успокоить инвесторов и опубликовал результаты за 2 месяца и предварительный результат по прибыли за 1-ый квартал. ЧП за 1 квартал составила 140 млрд рублей — это рекорд о котором говорил недавно Андрей Костин (до этого максимум был 87 млрд рублей).

( Читать дальше )

В ожидании отчета ВТБ

- 05 апреля 2023, 08:06

- |

Сегодня ВТБ должен опубликовать отчет за 2022 год (РСБУ и основные статьи МСФО). Также обещают показать отчет за 2 месяца 2023 года.

Прибыль банковского сектора за 2022 год составила 203 млрд рублей, но стоит иметь в виду, что на банки приходится 134 млрд рублей прибыли. 53 банка получили 1,04 трлн рублей убытка.

Доля убыточных по активам сектора 18%.

Собрал результаты крупнейших банков в таблицу:

( Читать дальше )

РУСАЛ: в ожидании нового энергокризиса и девальвации + итоги сложного 2022 года

- 04 апреля 2023, 21:16

- |

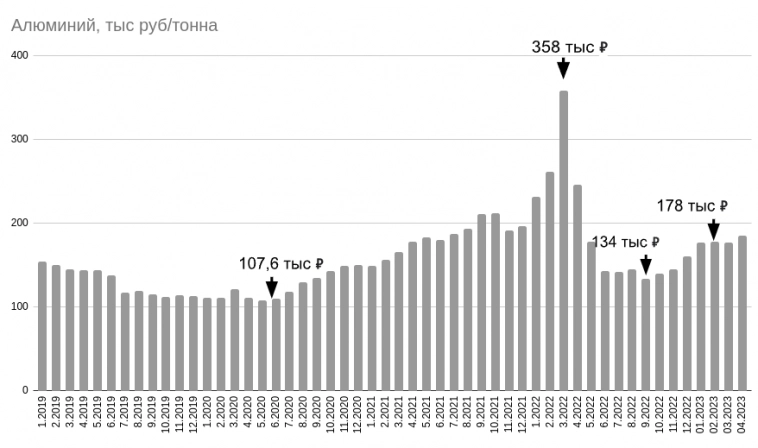

РУСАЛ отчитался, последний раз про него писал в августе 2022 года — второе полугодие у алюминиевого экспортера вышло так себе (крепкий рубль и падение цен на алюминий.

Давайте разберемся, что происходит с российским алюминиевым монополистом и что с ним будет в 2023-2024 году при текущих ценах (длинный пост с фундаментальным разбором был тут https://smart-lab.ru/company/mozgovik/blog/810110.php) ?

Операционно отработали хуже ожиданий (видимо была проблема в сырье в виде глинозема — в целом ожидаемые риски с учетом Глиноземного завода в Николаеве)

Начинаем с Бокситов (первоначальное сырье)

( Читать дальше )

MD Medical - хорошая, но не дешевая компания

- 04 апреля 2023, 15:26

- |

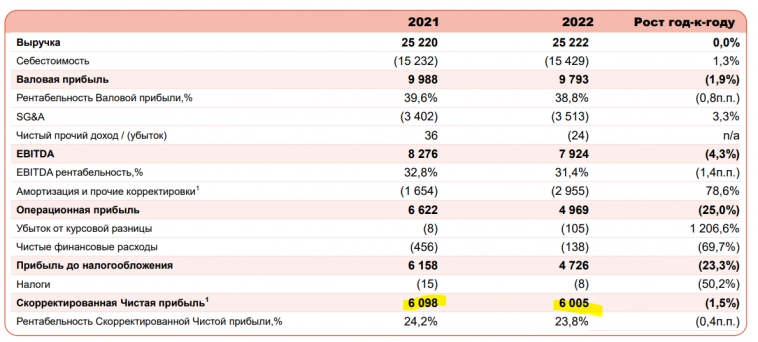

MD Medical (Мать и дитя) опубликовали финансовые результаты за 2022 год.

Результаты оказались немного хуже 2021 года, что обусловлено и высокой базой из-за доходов, связанных с ковидом.

Большинство положительных моментов отмечал в заметке по операционным результатам за 2022 год. Отчетная прибыль из-за обесценения активов в 1-ом полугодии на 1,3 млрд рублей снизилась на 23%, с 6,1 млрд рублей до 4,7 млрд. По этой же причине в таблице выше операционная прибыль снизилась на 25% с 6,6 млрд руб. до 4,97 млрд. Почему-то компания в презентациях не указывает отчетную прибыль, хотя дивиденды за 1-ое полугодие были исходя из нее, а не скорректированного варианта.

( Читать дальше )

Разбор отчета МСФО за 2022г. РОССЕТИ Московский регион. Стоит ли покупать по текущим ценам?

- 03 апреля 2023, 18:26

- |

Недавно вышел отчет МСФО за 2022г. у компании Россети Московский регион (далее Россети МР):

👉 выручка — 199,7 млрд.руб. (+7% г/г)

👉 EBITDA — 43,1 млрд.руб. (+7% г/г)

👉 чистая прибыль — 13,5 млрд.руб. (+28,6% г/г)

Россети МР — одна из крупнейших распределительных электросетевых компаний страны. Основными видами деятельности Общества являются оказание услуг по передаче электрической электроэнергии и технологическое присоединение потребителей к электрическим сетям на территории Московского региона, объединяющего два субъекта РФ – г. Москву и Московскую область.

( Читать дальше )

Киви возвращается к старой реальности

- 03 апреля 2023, 17:28

- |

Киви опубликовал финансовые результаты за 2022 год.

Компания заработала рекордную выручку и прибыль, помогли проблемы с переводами и высокие процентные ставки.

Результаты 4-ого квартала на первый взгляд отличные. Чистая скорректированная прибыль выросла почти на 90%. Но все не так очевидно.

( Читать дальше )

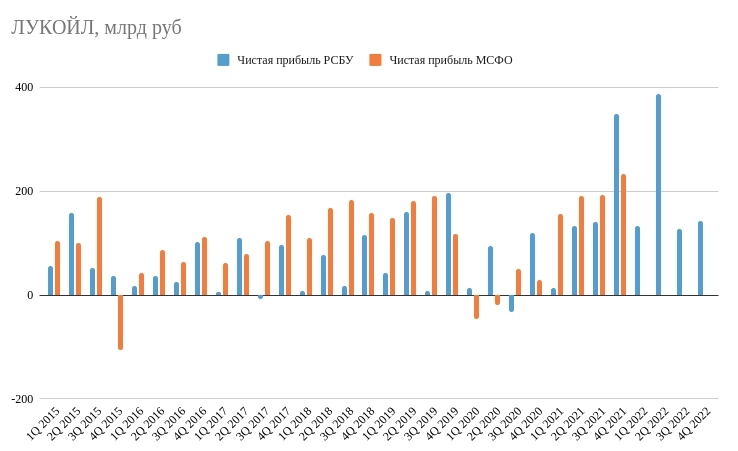

ЛУКОЙЛ: отчет по РСБУ дает шансы на высокие дивиденды и продолжение аристократизма

- 03 апреля 2023, 16:29

- |

В годовом разрезе выглядит так: рекордная прибыль обусловлена жирным 2-м кварталом. Но в целом и без него неплохо поработали.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал