Онлайн-семинар Cbonds «IDF Eurasia/MoneyMan. Лидеры финтеха возвращаются на долговой рынок»

- 09 ноября 2020, 09:12

- |

11 ноября в 16:30 мы побеседуем с представителями IDF Eurasia/MoneyMan – крупнейшего сервиса онлайн-кредитования. Компания в своем подходе сочетает применение передовых разработок в системе принятия решений с принципами ответственного кредитования.

Сергей Лялин (генеральный директор Cbonds), Борис Батин (cооснователь и генеральный директор группы IDF Eurasia) и Андрей Хохрин (генеральный директор ИК «Иволга Капитал») обсудят вопросы деятельности компании, стабильности ее бизнеса в период кризиса, качества этого бизнеса как заемщика на публичном долговом рынке.

Это уникальный шанс задать вопрос эмитенту и организатору выпуска и получить ответ в прямом эфире.

⏱ Когда: 11 ноября в 16:30 (мск)

🌐 Где: Необходима предварительная регистрация

❗️Участие бесплатное.

До встречи на онлайн-семинаре Cbonds!

- комментировать

- Комментарии ( 0 )

Идея запуска «длинного» ИИС: в чем его смысл?

- 09 ноября 2020, 08:01

- |

Источник изображения: Финансовый советник

С бумом частных инвестиций количество открываемых ИИС неумолимо растет. Но с точки зрения регулятора те цели, которые он для себя поставил при запуске счетов, пока не достигнуты. Говоря конкретнее, первоначальная идея стимулирования именно долгосрочных вложений частных лиц в финансовые инструменты пока не популярна среди пользователей ИИС.

Поэтому в ЦБ рассматривают возможность открытия третьего по счету типа ИИС — с налоговым вычетом на долгосрочном горизонте инвестирования. В своей аналитической записке, ЦБ определил основные отличия ИИС типа III следующим образом:

- Предполагается, что минимальный̆ срок инвестирования на ИИС III, дающий̆ право на получение инвестиционного налогового вычета, будет установлен на уровне 10 лет.

- Сам вычет будет применяться по двум основаниям. Первый, в размере ежемесячно внесенных средств на ИИС (не более 6% от дохода) через работодателя, а также в размере самостоятельно внесенных средств (не более 120 тыс. рублей̆ в год). Второй, из дохода (реализационного и инвестиционного) при осуществлении целевого расходования средств со счета. Идея такого механизма заключается в том, чтобы инвестор формировал капитал не из заранее накопленных средств, за счет текущих трат.

- В новом типе ИИС не будет ограничения на объем ежегодно вносимых средств. Предполагается, что это снимет необходимость к ИИС дополнительно открывать брокерские счета.

- Через 10 и далее через 20 лет инвестирования в новом виде ИИС предполагается ввести ограничение на высокорискованные инвестиции. По замыслу регулятора, такая мера способна сделать из инвестиционного счета аналог сберегательного продукта к моменту предоставления вычета. Разграничение рискованных и безрисковых инструментов ЦБ не приводит.

( Читать дальше )

Рынки и прогнозы: акции, рубль, нефть, облигации. Обстановка для рынков стала более спокойной

- 09 ноября 2020, 07:34

- |

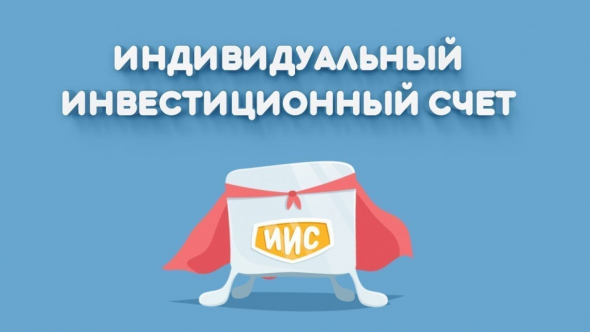

Динамика случаев заражения COVID-19 и летальных исходов: www.worldometers.info/coronavirus/

В мировой экономической повестке дня две главные темы: рост случаев коронавируса и президентские выборы в США. Коронавирус, к сожалению, не имеет достаточной предсказуемости, больше – в отношении действий властей тех или иных стран. Пока мы видим, что скользящие средние случаев и летальных исходов повсеместно повышаются. Карантинные меры тоже возобновляются или ужесточаются. Хотя предсказуемость происходящего хоть и слабая, но выше весенней. Что позволяет какие-то рыночные прогнозы делать. Вторая тема – выборы в США – как таковая, завершена и трансформируется в сторону формирования и действий новой президентской администрации. Признание победы Д.Байдена ведущими европейскими лидерами снимает лишнюю неопределенность. Что рынки воспринимают положительно. По совокупности, обстановка для глобальной финансовой система стала более спокойной.

( Читать дальше )

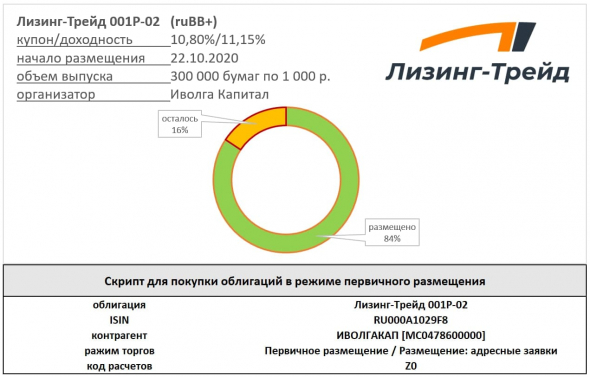

Завершается размещение облигаций ООО "Лизинг-Трейд" (ruBB+, 300 млн.р., купон/доходность 10,8%/11,15%)

- 05 ноября 2020, 13:44

- |

Продолжается и постепенно подходит к концу размещение облигаций ООО «Лизинг-Трейд». Размещено 84% выпуска.

Презентация эмитента и выпуска:

( Читать дальше )

В ожидании роста размещений облигаций регионов

- 05 ноября 2020, 12:33

- |

Рост госрасходов и дефицита федерального бюджета уже в полной степени отразился на усилении размещения ОФЗ, но в секторе облигаций субъектов РФ, бюджеты которых еще более чувствительны к кризисам, явного увеличения активности пока не происходит. Однако ситуация обещает измениться в ближайшее время.

По поручению президента правительство уже прорабатывает варианты снятия ограничений на увеличение долга и дефицита бюджета регионов. По различным оценкам, суммарный дефицит бюджетов регионов России сейчас составляет более 500 млрд. рублей и увеличится в последнем квартале года. Покрытие всей этой суммы бюджетными трансфертами проблематично, поэтому ряд регионов уже сейчас планируют размещения публичного долга в конце 2020 — начале 2021 годов. Роста предложения в сегменте также ждут и в инвестиционных банках, в частности, в ВТБ — одном из ведущих игроков на рынке размещений облигаций субъектов.

( Читать дальше )

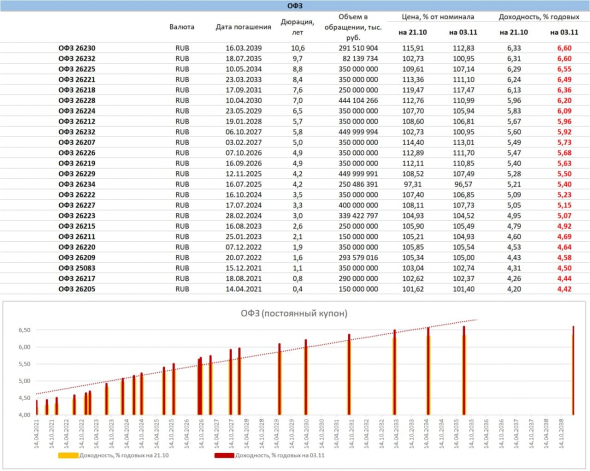

PRObondsмонитор. ОФЗ, облигации регионов и крупнейших корпораций. Давление и риски давления

- 05 ноября 2020, 07:01

- |

Ожидаемый и, к сожалению, значительный рост доходностей. Теперь все без исключения госбумаги торгуются с премией к ключевой ставке.

Видимо, и сама ставка близится к повышению. Банку России уже пора принять ошибочность своих последних монетарных решений. Да, уход ключевой ставки к 4,25% упростил и в чем-то масштабировал кредитные процессы (пример – льготная ипотека). Но в остальном… Отток капитала, сложности с госзаимствованиями, падение рубля и – повышение инфляции. Можно долго прогнозировать «сдержанное инфляционные риски в среднесрочной перспективе», но простая арифметика с удорожанием импортных товаров вслед за 20%-ным подъемом доллара и евро в стране, традиционно закупающей потребительские товары за рубежом, лишает прогнозы регулятора силы и смысла.

ОФЗ – неплохой индикатор финансовых тенденций. Тенденции все еще против рубля, на перспективу – против низкой инфляции, сейчас – против самих ОФЗ.

( Читать дальше )

Амбиции, не совпавшие с реалиями рынка: «Евроцемент Груп»

- 04 ноября 2020, 18:19

- |

Одной из самых крупных просрочек кредита на российском рынке за текущий год стал долг “Евроцемент Груп” перед Сбербанком — в августе компания не рассчиталась с банком на 92,6 млрд рублей и $1,96 млрд. В отличие от предыдущих проблемных периодов, Сбербанк не стал вновь реструктуризировать кредит и теперь ищет покупателей для доставшегося ему за долги актива. История консолидации цементного рынка в частных руках, длившаяся два десятилетия, подошла к завершению.

Идея, которую пытался реализовать владелец Евроцемента Филарет Гальчев еще в 2000-х, — создание крупнейшего в стране консолидированного производителя цемента. Начиная с четырех заводов и 20% доли рынка цемента в европейской части России в 2002 году, к 2016 году Евроцемент нарастил свою долю до более 50%. Амбиции Группы выходили и за пределы РФ: так, в 2008 году Евроцемент приобрел долю швейцарского производителя цемента Holcim для международной экспансии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал