Шесть причин почему золото не вырастет в условиях финансового кризиса

- 03 августа 2017, 16:54

- |

Причина первая – «Теория спроса и предложения»

Объём добычи золота в мире в 2016 году увеличился на 2% — до 3,150 тысячи тонн золота. При этом общемировое предложение на рынке практически не изменилось и составило 4,273 тысячи тонн. Производство первичного золота выросло на 2% — до 3,159 тысячи тонн, переработка вторичного золота снизилась на 11,1% — до 1,122 тысячи тонн. Спрос на золото в мире сократился на 18,7% — до 4,041 тысячи тонн.

Избыток предложения составляет 232 тонны или 5,7% от совокупного спроса.

В ближайшие годы статус кво сохранится.

В условиях финансового кризиса, производители будут вынуждены сократить объемы производства, но как правило вначале падает спрос.

2. «Теория циклов»

Согласно данной теории рынки имеют периоды роста и снижения, последний длительный период снижения цен на золото был с 1981 по 2000-ый г он длился почти 20 лет. Цикл роста длился с 2000 по 2012 г., почти 12 лет, сейчас вновь мы видим снижение, напоминающее движение цен в период 80-90-ых годов.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 12 )

Российские индексы могут снизиться

- 03 августа 2017, 10:28

- |

В паре доллар/рубль произошел выход из диапазона и закрепление выше 60,50 руб./долл.; рекомендуем удерживать длинные позиций с целями 62 руб. Индекс доллара сегодня продемонстрирует рост в рамках коррекции, что позволит усилить динамику пары и приведет к снижению котировок золота и серебра. Пара евро/доллар достигла вчера новых локальных максимумов, 1,19. На наш взгляд, цели роста в паре ограничены уровнем 1,20 и текущую ситуацию следует рассматривать для формирования коротких позиций по евро в рамках коррекции с целями 1,16-1,15.

Российские индексы, несмотря на подписанный вчера президентом США новый пакет санкций, продемонстрировали рост: РТС прибавил 0,7%, ММВБ — 1,3%. Инвесторы надеются на то, что Германия и другие члены Евросоюза, тесно связанные с Россией, смогут обойти некоторые положения санкций. Сегодня мы ожидаем нейтрального открытия торгов на Московской бирже и снижение российских индексов в пределах 0,5%. Среди акций мы бы отметили префы «Сургутнефтегаза» и «Фосагро»

Почему так мало открытых индивидуальных инвестиционных счетов в России?

- 02 августа 2017, 18:54

- |

По данным Московской Биржи на начало июля 2017 г. 15-ю ведущими брокерами страны было открыто чуть менее 200 000 индивидуальных инвестиционных счетов. Это менее 15% всех открытых брокерских счетов физическими лицами!!!

И это несмотря на то, что с 18 июня 2017 г., максимальный взнос на ИИС увеличен до 1 млн рублей в календарный год.

В чем причина такого не активного поведения участников рынка на Ваш взгляд?

Деньги лежат под ногами, но может быть не все об этом знают?

Ваше мнение уважаемые участники приветствуется!

Мы ожидаем восстановление российских индексов

- 01 августа 2017, 11:26

- |

Высокие цены на нефть и снижение доллара поддержали российский рубль, после падения более чем на 1%, котировки вернулись на район открытия торгов. На наш взгляд, консолидация в зоне 60,4-58,9 руб. продолжится до конца недели.

Российские индексы удержались на ключевых поддержках, 1000 пунктов по РТС, 1900 пунктов по ММВБ. Сегодня мы ожидаем восстановления индексов в первой половине дня. По итогам торгов индексы вырастут в пределах 1%. Среди акций мы бы отметили ГМК «Норникель» и «Газпром»

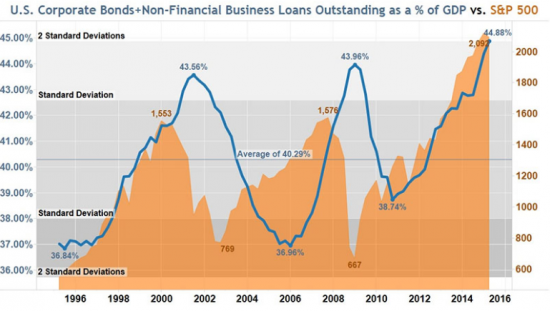

Долг американских корпораций превысил 45% GDP

- 31 июля 2017, 18:20

- |

Долг американских корпораций в 1 кв 2017 г., достиг рекордной за всю историю наблюдений 8 трлн 621 млрд долларов. Объем корпоративных облигаций вырос до 5,18 трлн долларов. Спреды корпоративных облигаций к федеральным казначейским бумагам, снизились до исторических отметок в 100 пунктов, чего мы не видели с лета 2014 г., когда рынкам благоприятствовали высокие цены на нефть.

( Читать дальше )

Индекс ММВБ может продемонстрировать рост

- 31 июля 2017, 10:56

- |

Котировки нефти перед открытием торгов прибавляют 0,3%, до $52,35 по смеси Brent, фьючерс на индекс S&P 500 растет на 0,01%, азиатские площадки торгуются в зеленой зоне; в целом фон нейтральный. Нефть смогла закрепиться выше важного уровня сопротивления $51,4 на фоне позитивных данных о запасах и общего восстановления товарных рынков. Мы рассчитываем на ретест пройденного уровня и продолжение роста котировок с целями $54-55 за баррель. Индекс доллара продолжает оставаться под давлением, хотя закономерная коррекция к пятимесячному снижению назрела, поводов для ее начала нет. Мы рассчитываем увидеть котировки индекса ниже 90 пунктов. Золото и серебро уверенно восстанавливают потери; мы рекомендуем искать точки при прорыве уровня $1300 по золоту и $17,30 по серебру.

В паре доллар/рубль консолидация в зоне 60,4-58,9 продолжается. Несмотря на рост товарных валют к доллару и восстановление нефти, пара пока не демонстрирует внятной динамики.

( Читать дальше )

Обзор рынка американских акций

- 28 июля 2017, 13:24

- |

Крупная нефтегазовая компания Anadarko Petroleum (APC) объявила о сокращении бюджета на 14%, из-за падения цен на нефть. Отчиталась, хуже прогнозов показав убыток на акцию -0,77$ при прогнозе -0,36$. Однако, рост цен на нефть в середине недели позволил акциям компании вырасти на 8%. Цены на нефть оказывают приоритетное значение на динамику акций, но рост долговой нагрузки год к году, и сокращения инвестиций, не позволяет надеяться на изменение нисходящего тренда в ближайший квартал.

( Читать дальше )

Ответ Эксперту по нефти

- 25 июля 2017, 10:43

- |

На днях интернет журнал «Эксперт» задавал вопрос: «Что будет с ценами на нефть в будущем?»

Вот, что я об этом думаю…

Я не считаю, что соглашение ОПЕК о снижении добычи нефти на 1,2 млн баррелей в сутки было провальным. Ведь во многом, благодаря подготовке данного соглашения, начиная с первого полугодия 2016 г., цены начали восстанавливаться и с 25 долларов за баррель в январе 2016 выросли до 55$ к январю 2017. Да сейчас мы наблюдаем закономерную консолидацию рынка, который находит баланс между спросом и предложением. И как я уже отмечал ранее, диапазон 45 – 55$ за баррель может, сохранится довольно длительное время год-полтора. Это не означает, что цена на нефть низкая, но и не говорит, что она не может еще снизится. Сланцевый бум в США, постепенно идет на спад. Он достиг своего пика в 2014 г., и теперь мы будем видеть лишь небольшое увеличение прироста добычи в США на 1-2% в год за счет уже разведываемых месторождений Пермского бассейна.

( Читать дальше )

Рекомендуем к покупкам акции Яндекса, Татнефти и РусГидро

- 25 июля 2017, 10:12

- |

Российский фондовый рынок в таких условиях начнет восстанавливаться, сегодня индекс РТС может подняться на 0,5-1%. Курсы доллара и евро упадут до 60,3 и 70,3 руб. соответственно. Определенные надежды вселяют такие новости, как например, рост в два раза полугодовой прибыли «Газпром нефти». Похоже, отечественные предприятия еще способны радовать своих акционеров.

Из акций к покупкам можно рекомендовать бумаги «Яндекса», «Татнефти» и «РусГидро», они продолжают пользоваться спросом и могут еще подорожать в ближайшие дни. Короткие позиции имеет смысл удерживать по акциям АЛРОСА

Ловись рыбка большая и маленькая 2

- 21 июля 2017, 17:56

- |

Как я писал на этой недели, американские компании регулярно выплачивают дивиденды. Причем среди них есть немало компаний с дивидендной доходностью 4 и более %. Стратегию, купил акцию под дивиденды, исповедуют тысячи инвесторов по всему миру. И на растущем рынке она приобретает все более интересное применение.

Вашему вниманию представляю обзор по выплатам дивидендов американскими компаниями на первую декаду августа

1) Компания The AES Corporation. объявила о выплате дивидендов по своим обыкновенным акциям в размере USD0.12 на акцию.

Дата объявления: 19.07.2017

Эксдивидендная дата (Ex-date): 01.08.2017

Дата закрытия реестра (Record Date): 03.08.2017

Предполагаемая дата выплаты: 17.08.2017

Див доходность%: 4,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал