vix

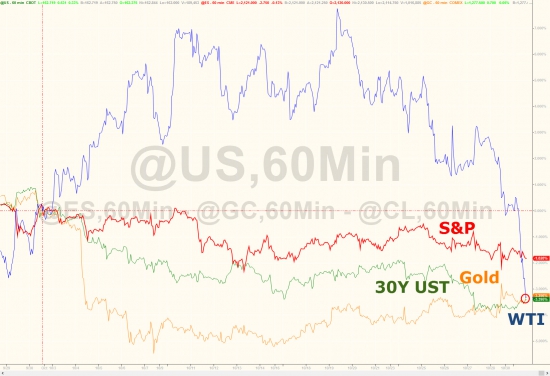

Месячные итоги торгов от Zerohedge. Акции, облигации, золото, нефть.

- 01 ноября 2016, 16:06

- |

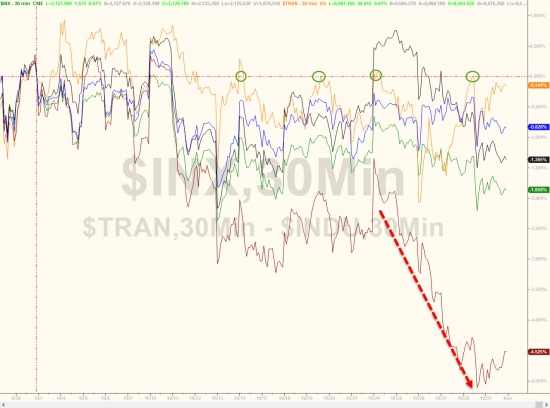

Гособлигации – худший месяц с февраля 2015 года

Акции – худший месяц с января 2016 года

Индекс доллара – лучший месяц с ноября 2015 года

Впервые с августа 2015 года (когда случился крах рынков из-за девальвации юаня) и акции, и облигации оказались в минусах по итогам месяца. Заметьте, что за месяц нефть, облигации и нефть снизились примерно на 3%

( Читать дальше )

Вчерашние торги в графиках от Zerohedge. Nasdaq, AT&T, GOOGL, VIX, нефть, серебро, юань.

- 25 октября 2016, 13:15

- |

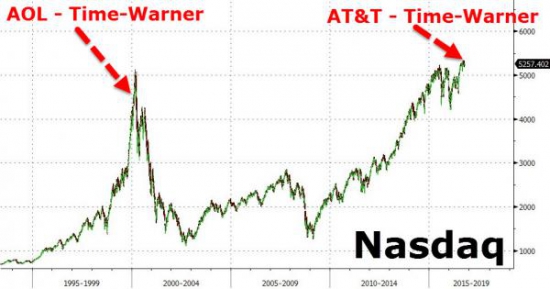

И огромное поглощение Time-Warner… (Nasdaq 100 достиг рекордных вершин)

( Читать дальше )

Вчерашний отчет по торгам от Zerohedge. Китай , медь , VIX.

- 14 октября 2016, 15:12

- |

Акции самые большие проигравшие после публикации минуток Федрезерва

( Читать дальше )

Вчерашние торги подробно в графиках после феда. VIX, SnP, AMZN, облигации, металлы,валюты.

- 23 сентября 2016, 13:34

- |

Компании с малой капитализацией — главные победители по итогам заседания Федрезерва

( Читать дальше )

Вчерашние торги подробно в графиках после ставки. VIX, SnP, облигации, металлы,валюты.

- 22 сентября 2016, 13:09

- |

Затишье перед бурей? (что нужно знать в преддверии решения ФРС)

- 21 сентября 2016, 17:41

- |

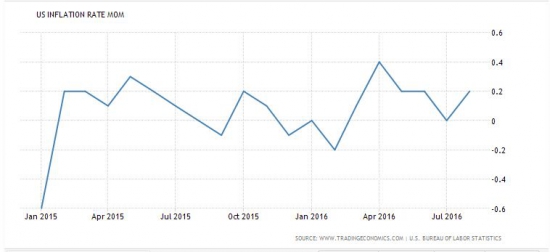

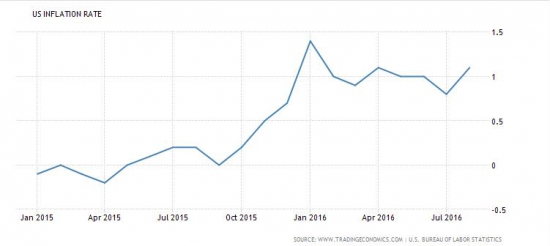

Инфляция в США месяц к месяцу

( Читать дальше )

Вчерашние торги подробно в графиках. VIX, SnP, облигации, металлы,валюты.

- 14 сентября 2016, 12:36

- |

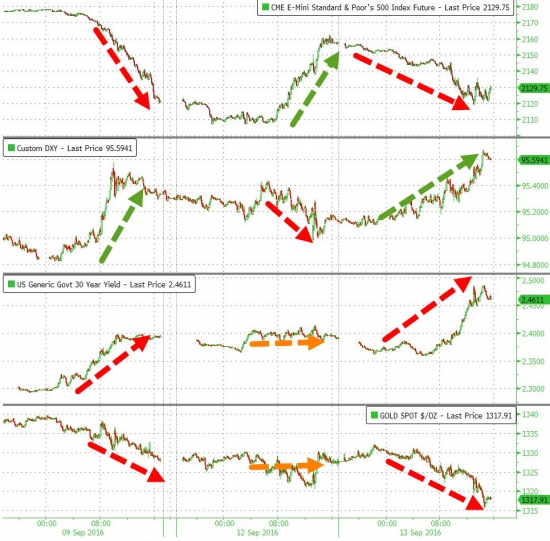

USD против рискованных активов

( Читать дальше )

Рынки скучные, а Черного Лебедя и не слышно

- 13 сентября 2016, 13:07

- |

Скучные рынки – это то, что можно констатировать на данный момент. На дворе заканчивается первая треть сентября, но волатильность не может никак проснуться. Бытует внутри такое чувство, словно инвесторы с отпусков еще не вернулись. А что мы на самом-то деле имеем? По сути, основные фундаментальные события оставшегося текущего года – это президентские выборы США и решение ФРС по процентной ставке.

Первое событие – ключевое для всех финансовых рынков. Оно не было настолько важным, если бы не один из кандидатов – Дональд Трамп. Его резкие агрессивные высказывания на счет текущей политики США заставляют бить тревогу многих экспертов. Мнение по поводу текущей денежно-кредитной политики ФРС он озвучивает также активно и агрессивно. Изменения для американской и глобальной экономики – это не только далекая, но и ближайшая перспектива, если данный человек заполучит победу в последующей президентской гонке против Хилари Клинтон.

Иначе начала выглядеть и перспектива вокруг решения ФРС по процентной ставке. После негативных данных от ISM, вероятность её повышения находится на крайне низком уровне. Октябрь-ноябрь – это период, когда данное решение, скорее всего, не будет приниматься. Остается на выбор лишь декабрь, который будет как раз после результатов президентских выборов. Но в том то и дело, что крайне важным фактором в таком решение будет играть уже роль нового Президента США и его ориентиры по монетарной политики банковского регулятора страны.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал