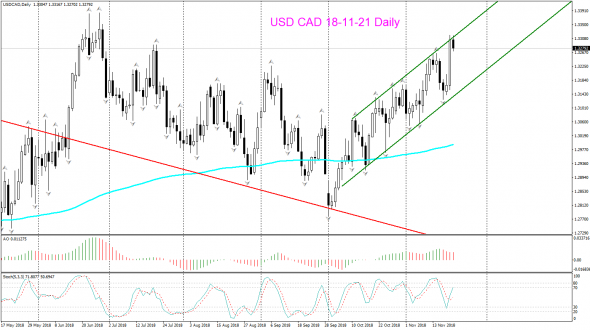

usdcad

V! USD CAD Daily

- 21 ноября 2018, 17:11

- |

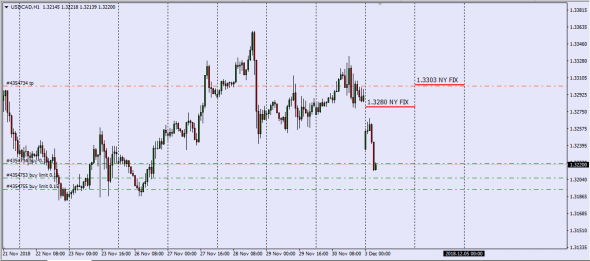

USD CAD 18-11-21

Отработал 1,33 — цель нашего лонга по Weekly торговой модели «три белых солдата» (см посты от 25.10.18,30.10.18)

На 1,33 плановый фикс.

( Читать дальше )

Волновой анализ пары USD/CAD H4 на 19 ноября 2018 года

- 19 ноября 2018, 16:48

- |

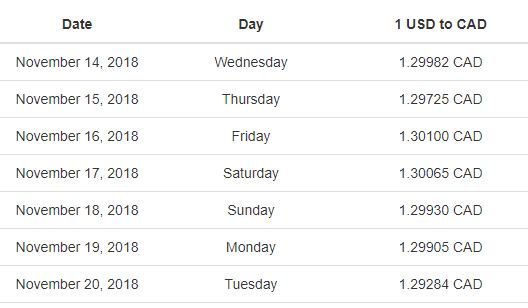

Точно отработала первая цель по прошлому анализу. Ожидаю продолжение коррекционной модели до уровня 1.30782.

Кто встал в шорт по моей рекомендации — рекомендую перенести СЛ в безубыток.

Новых точек для входа в шорт нет, могут появится вблизи уровней 1.3185 — 1.3200 с прежними целями.

На данных уровнях можно попробовать усильть позицию, перенеся СЛ в безубыток по двум сделкам.

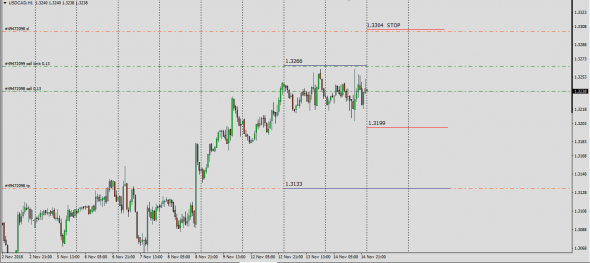

Волновой анализ пары USD/CAD H4 на 15 ноября 2018 года

- 15 ноября 2018, 19:33

- |

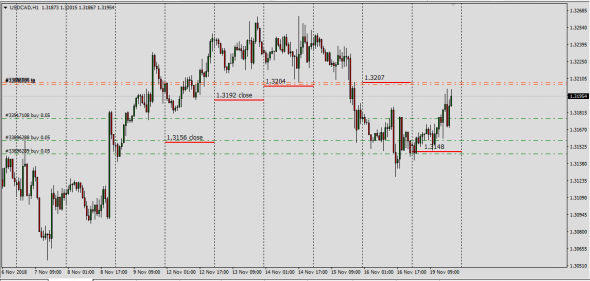

Интересную ситуацию наблюдаем по канадскому доллару.

С большой степенью вероятности наблюдаем окончание волны «c» зигзага «abc» более крупной волны «b».

Это дает нам отличные точки для входа в шорт с целью 1.31502 и далее к 1.30782.

Есть вероятность и более крупных целей, так что при движении канадца в нашем направлении — буду переносить СЛ в безубыток.

При закреплении выше 1.328 — данный сценарий считаю недействительным

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал