treasuries

Бычьи настроения. Притоки в фонды акций и облигаций

- 29 мая 2024, 16:14

- |

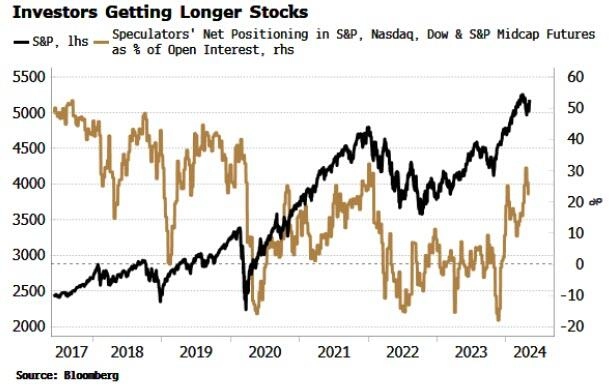

Как пишет Wall Street Journal www.wsj.com/finance/investing/bullish-investors-are-piling-into-stock-and-bond-funds-40bfa25d?mod=djemMoneyBeat_us паевые и биржевые фонды в США зафиксировали чистый приток средств в размере 172 миллиарда долларов за текущий год. Предыдущие два года индустрия коллективные инвестиций фиксировала оттоки.

Одновременно сократились притоки в фонды денежного рынка. В них инвесторы обычно «паркуют» деньги временно, не желаю брать на себя риск ни акций, ни даже более длинных облигаций.

Все это говорит о том, что у инвесторов появилось больше уверенности.

Постепенно нарратив опасений жесткой рецессии уступает место теме силы 💪 американской экономики, росту корпоративных прибылей📊 и, пусть и не такому быстрому и сильному, но все же ожиданию снижения⬇️ ставок.

При этом участники рынка отмечают притоки «широким фронтом». Т.е. они не сконцентрированы в какой-то одной теме или классе активов. В последнее время очень заметные притоки фиксируются, например, в облигационных фондах.

( Читать дальше )

- комментировать

- 315

- Комментарии ( 0 )

Медведи в доходности 10-летних облигаций.

- 22 мая 2024, 19:00

- |

В начале октября 2023 года мы писали, что доходность 10-летних государственных облигаций США, достигнет пика около 5%, а затем снизится до 3%. Этот прогноз не был основан на какой-то сложной интерпретации множества макроэкономических факторов, определяющих политику процентных ставок ФРС. Мы считаем такие попытки практически невозможными. Вместо этого наш анализ полностью основан на приведенной ниже таблице.

( Читать дальше )

Кто скупает долги США?

- 17 мая 2024, 12:45

- |

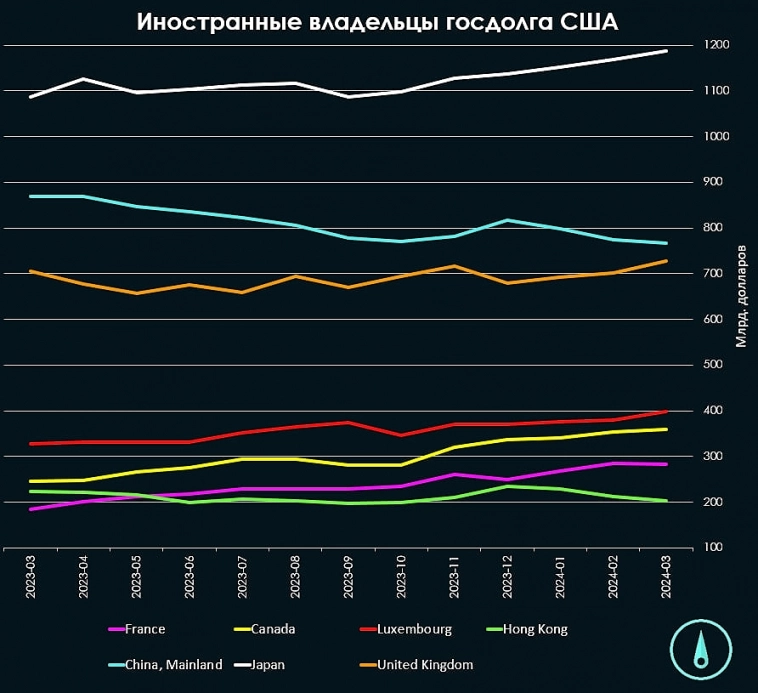

За год Китай сбросил 101,9 млрд долл. американского госдолга (-9,37%), компенсировать нежелание китайцев покупать treasuries пришлось Японии на 101,2 млрд долл. (+9,31%).

Гонконг (-20,9 млрд. долл.), Швейцария (-42,5 млрд. долл.) и Бельгия (-19,9 млрд. долл.) среди немногих стран, устоявших перед необходимостью поддерживать долларовую финансовую систему.

Но основными друзьями США выступают канадцы, нарастившие американский долг на 113,8 млрд долл. (+46,39%) за год! Мексика хоть и небольшая и ее +23,7 млрд долл. в абсолютных числах не велики, но это +36,25% за год.

Разумеется, отличилась Франция. Торможение экономики и потеря «колоний» в Африке не помешала купить 98,7 млрд долл. американских долгов +53,52% за год.

Ирландия, Люксембург, Каймановы острова – все это оффшорные зоны, через которые проводят операции другие страны, но на них пришлось +150 млрд долл.

Иточник: ticdata.treasury.gov/resource-center/data-chart-center/tic/Documents/slt_table5.html

- комментировать

- 15.5К |

- Комментарии ( 30 )

Медвежий прогноз доходности 10-летних облигаций США остается в силе (волновой анализ Эллиотта)

- 17 мая 2024, 10:49

- |

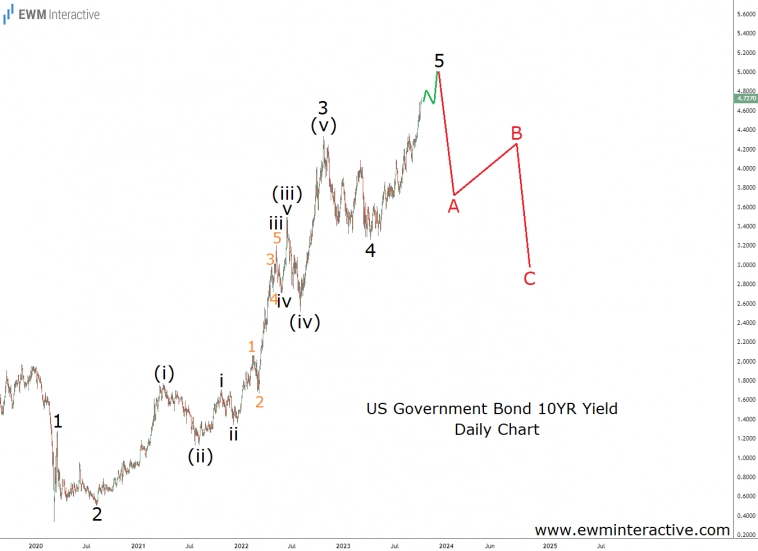

Дневной график доходности облигаций US10Y показал, что восстановление с минимума 0,3330% в марте 2020 года можно рассматривать как полный пятиволновый импульс. Модель была обозначена как 1-2-3-4-5, где пять подволн волны 3 были обозначены как (i)-(ii)-(iii)-(iv)-(v). В волне (iii) из 3 также были видны две нижние степени тренда. Согласно волновой теории Эллиотта, за каждым импульсом следует трехволновая коррекция в противоположном направлении. Поэтому вместо того, чтобы экстраполировать тренд последних трех с половиной лет в будущее, мы решили, что «после завершения волны 5, где-то в районе отметки 5%, можно ожидать медвежьего разворота, который вызовет заметный откат к уровню поддержки около 3%».

Дневной график доходности облигаций US10Y показал, что восстановление с минимума 0,3330% в марте 2020 года можно рассматривать как полный пятиволновый импульс. Модель была обозначена как 1-2-3-4-5, где пять подволн волны 3 были обозначены как (i)-(ii)-(iii)-(iv)-(v). В волне (iii) из 3 также были видны две нижние степени тренда. Согласно волновой теории Эллиотта, за каждым импульсом следует трехволновая коррекция в противоположном направлении. Поэтому вместо того, чтобы экстраполировать тренд последних трех с половиной лет в будущее, мы решили, что «после завершения волны 5, где-то в районе отметки 5%, можно ожидать медвежьего разворота, который вызовет заметный откат к уровню поддержки около 3%».( Читать дальше )

Дедолларизация: мифы и реальность

- 16 мая 2024, 20:19

- |

- Индекс доллара весьма высок

- Объем трежериз у иностранных держателей тоже на пиковых значениях

- Объем доллара в ЗВР ЦБ тоже на максимумах

Стоит отметить, что доводы весьма валидные

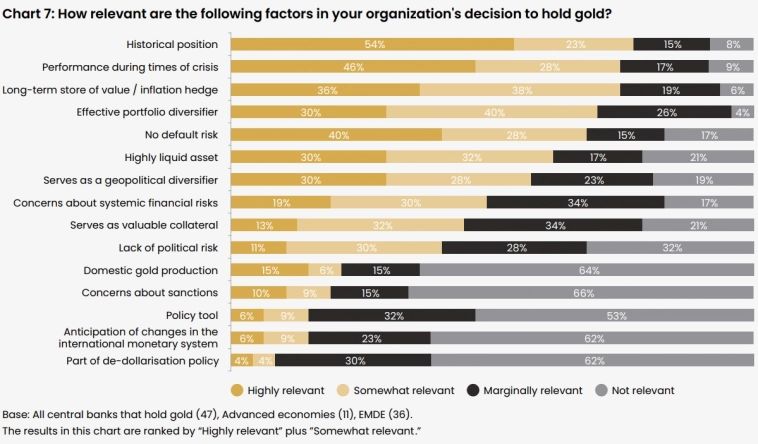

Однако, есть нюанс. Ну не зря же, согласно опросу Центробанков (23-й год), такой довод уже являлся значимым для ряда игроков. Скоро кстати должны выйти данные опроса в 2024-м году. Интересно будет посмотреть на динамику.

Вообще, часто бывает, что на фоне больших интегральных показателей сложно заметить (пока еще) малый тренд. Кроме того, в данном вопросе, скорее всего, еще присутствует искажение оптики: США уже отнюдь не такой мировой экономический доминион, каким был раньше.

( Читать дальше )

Акции и облигации растут вместе, так как опасения по поводу инфляции уходят на второй план

- 10 мая 2024, 15:13

- |

Это было незадолго до того, как рынок достиг пика в начале 2022 года, но фон тогда был хуже, чем сейчас. ИПЦ составлял 7% и продолжал расти, а избыточная ликвидность довольно резко сокращалась. На прошлой неделе акции провели хорошую неделю, отыграв три четверти своего недавнего падения. Как уже говорилось на прошлой неделе, в них произошла смена лидерства, что в последнее время свидетельствует о приближении дна в ценах.

Это было незадолго до того, как рынок достиг пика в начале 2022 года, но фон тогда был хуже, чем сейчас. ИПЦ составлял 7% и продолжал расти, а избыточная ликвидность довольно резко сокращалась. На прошлой неделе акции провели хорошую неделю, отыграв три четверти своего недавнего падения. Как уже говорилось на прошлой неделе, в них произошла смена лидерства, что в последнее время свидетельствует о приближении дна в ценах.( Читать дальше )

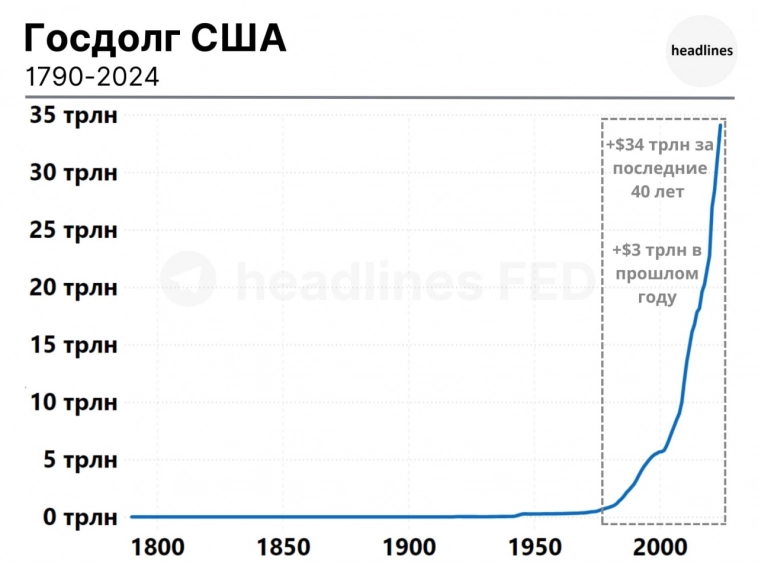

Продолжаем наблюдать за ростом госдолга США

- 08 мая 2024, 10:42

- |

Всего за 40 лет госдолг США вырос с $1 трлн до почти $35 трлн. Причем только в прошлом году долг увеличился на +$3 трлн.

headlines F.

______________

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Рыночные настроения и позиционирования: t.me/headlines_sentiment_bot

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

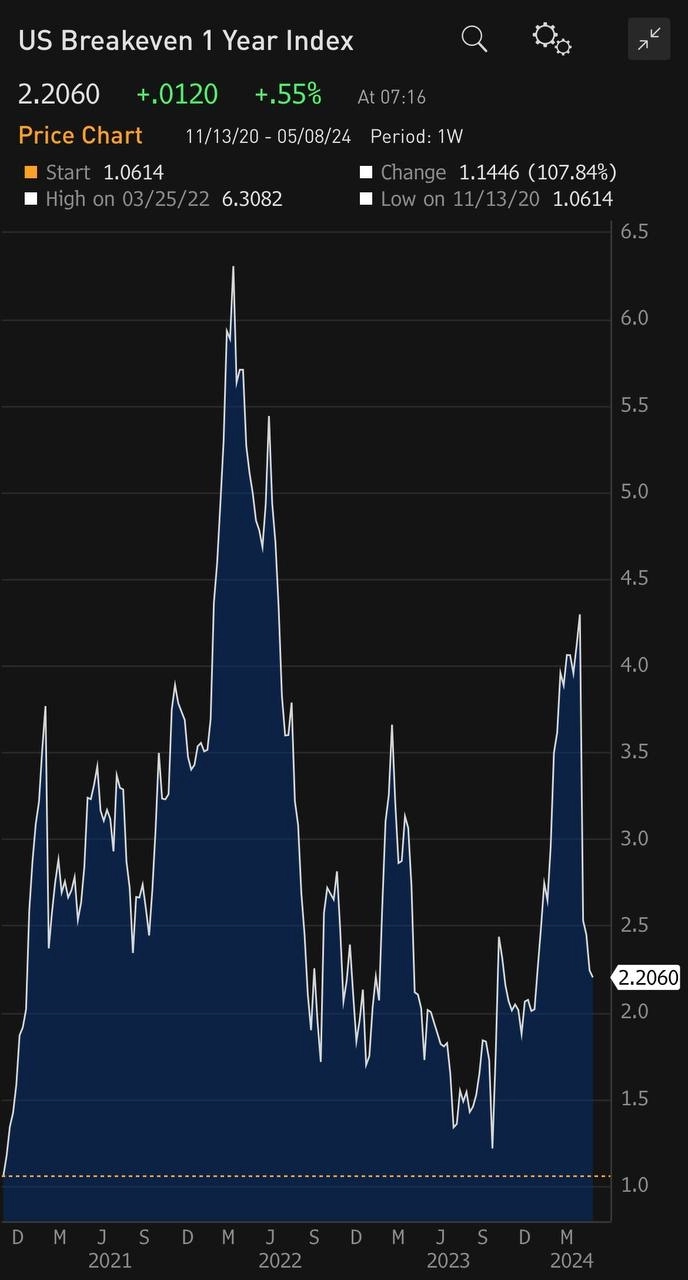

Коллапс инфляционных ожиданий - как это может повлиять на рынки?

- 08 мая 2024, 09:06

- |

Почему то СМИ не обратили внимание на самый сильный с 2022 спад инфляционных ожиданий в США.

С 12 апреля по 7 мая годовой Breakeven rate (рыночный прогноз долларовой инфляции на ближайший год, определяется как разница между доходностью обычных и инфляционных US Treasuries) упал с 4,3% до 2,2%.

Что это значит?

Возвращаясь в конец 2023 года, когда на фоне снижения инфляционных ожиданий ниже 2% ФРС дала сигнал к снижению ставки, случился казус. Кот ещё не вышел из дома, как мыши пустились в пляс:) «Ралли всего», которое за этим последовало, привело к всплеску инфляции.

В ФРС сделали выводы и решили сделать процесс выхода из режима жесткой монетарной политики более растянутым.

Но зато теперь работа выполнена! Это означает, что, скорее всего, рынки прошли локальный пик по доходностям долларовых облигаций и курса доллара к мировым валютам. Также это означает пройденный пик цен на золото, о чем мы писали, как раз, 12 апреля.

Важно, что дезинфляционный процесс продолжается.

( Читать дальше )

Американские трейдеры восприняли "разворот Пауэлла" серьезнее, чем иностранцы

- 07 мая 2024, 14:11

- |

( Читать дальше )

markets report 6/5/24

- 06 мая 2024, 10:07

- |

Всем понедельник! Выпуск 374

Прошлую неделю можно назвать вполне себе позитивной, ибо большинство финансовых рынков прошли ее в зеленых цветах, а те кто падал, делали это как-то совсем несильно. Для начала Уолл стрит, который и торгуется снова с неплохим и вроде обещающим ростом, да и на прошлой неделе главное событие было именно там.

А именно, когда мы единственный день не торговались, и наслаждались хорошим днем, ФРС решила, что ставку пока менять не будет и оставила ее прежней. Решение супер спокойное, так как его ждало типа 97% рынка. Напоминаю, что ставку не меняют и, в то же время держат высокой с прошлого лета. И пока все идет к тому, что ее не опустят еще долго и первое смягчение будет аж осенью. Все это пока влияет хорошо на настроение инвесторов и соответственно рынки. Настроение у всех улучшилось к пятнице, где снова сработала связка плохие новости – это хорошие новости. Вышли так себе данные по рабочим местам вместе с выросшей безработицей, это порадовало инвесторов так как снова появилась надежда, что ставку все же будут снижать и в этом году. Так же под конец порадовал AAPL своей отчетностью, да и ростом на 6%, надо сказать, что и остальные техи хорошо подросли, приподняв тем самым весь рынок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал