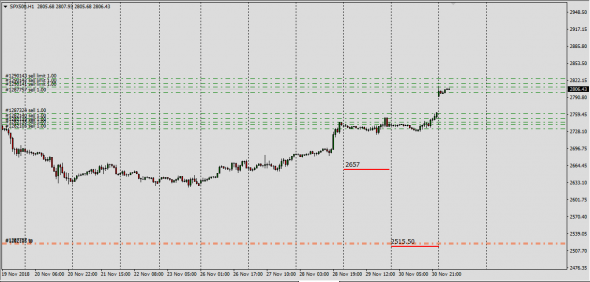

s&p500 фьючерс

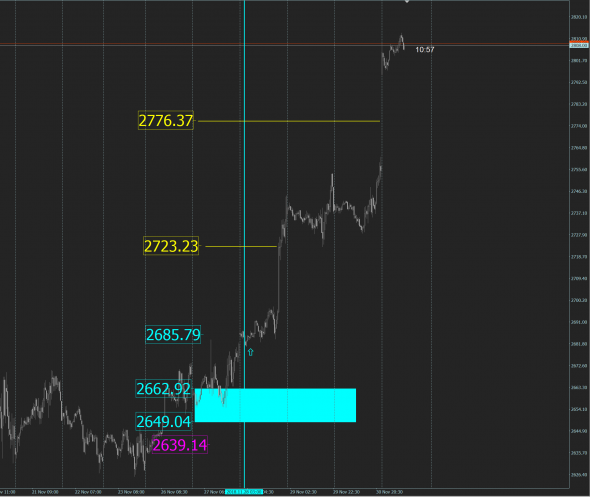

S&P 500 сигнал бай от 28 ноября. Вторая цель отработана. (Продолжение темы "И че теперь с этим делать?")

- 03 декабря 2018, 12:48

- |

Отработка первой цели: тут >>

Вторая цель отработана. Можно закрыть второй ордер полностью и остатки первого которые у нас в БУ «потянуть» до противоположного сигнала или прикрыть при достижении 2880,18 — там «крепко» у СиПы. Посмотрим что дальше, но до появления новых сигналов СиПа нам теперь «не интересен». Так чисто понаблюдаем за тем достигнет или нет 2880,18 — но это уже «произвольная программа». Обязательную — взятие двух первых целей — сделали. Ставим два плюсика (на таргет 1 и таргет 2) на сигнал бай 28.11.2018.

Всем удачи на текущей неделе и ваще :)

- комментировать

- 239

- Комментарии ( 8 )

США - торгуем на все!

- 03 декабря 2018, 11:57

- |

Сильный рывок, как S&P вверх так и VIX вниз.

Почасовой прирост объемов на 2 М в час.

Торговые идеи.

Торговать в Лонг в полном объеме.

Позитивный понедельник

- 03 декабря 2018, 10:15

- |

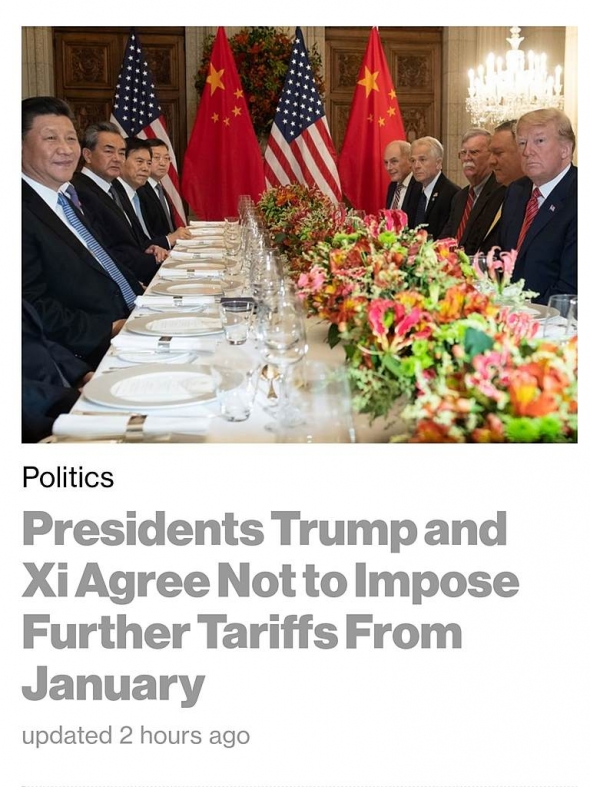

1. Итак главный позитив — неожиданная договоренность на G20 Си и Трампа остановить торговую войну на 90 дней.

2. На прошлой неделе получили от ФРС сигнал смягчения тональности.

Я напомню, что именно торговая война + ужесточение политики ФРС — главные причины, почему я удерживаю шорт S&P500.

Серию моих обзоров о фундаментальном состоянии американского рынка можно подытожить так: в США сильно ухудшились краткосрочные ожидания инвесторов, но рынок нельзя назвать перегретым, кроме того краткосрочных признаков кризиса также нет. Так что новый подскок к хаям не будет чем-то из ряда вон выходящим.

3. США планируют ввести 2 часть санкций против России. Кроме того Порошенко тоже не дремлет. Так что не сильно расслабляемся.

https://smart-lab.ru/q/world-quotes/

Трамп и Си договорились о временном перемирии

- 03 декабря 2018, 07:30

- |

— На слете лидеров G20 между Трампом и Си установлены договоренности о приостановки введения новых тарифных пошлин на 90 дней.

— Также лидеры договорились перейти в активную фазу решения спорных вопросов между США и Китаем на время введенного перемирия.

- Белый дом назвал встречу «очень успешной», заявив, что США оставят существующие тарифы на сумму в 200 млрд долларов под 10% и воздержатся от введения 25% тарифа на 90 дней.

- Взамен Трамп хочет начала переговоров по вопросам: хищения интеллектуальной собственности, нетарифных барьеров и кибер-мошенничества.

- Если прогресс не будет достигнут в течении 90 дней, США увеличит пошлины до 25% сказал пресс-секретарь белого дома.

- Китай также согласился увеличить свои закупки сельскохозяйственных и промышленных товаров, чтобы уменьшить свой торговый дисбаланс с США.

Из всего вышесказанного можно сделать вывод:

( Читать дальше )

Чему все радуются?

- 02 декабря 2018, 20:37

- |

Я не понимаю чему все радуются? Поделитесь знаниями, что мне купить на российском фондовом рынке? Что отрастет до нового года на 5%?

Десятилетие роста 2009-2018: сравнили - прослезились...

- 02 декабря 2018, 11:06

- |

По материалам статьи «Какие шансы упустила экономика России в период мирового роста» (автор: Владислав Иноземцев, д.э.н., oпубликовано на openmedia.io)

Автор в обобщенном виде сравнивает результаты развития экономик Запада и России за период роста — с 3-го кв. 2009 г. по ноябрь текущего года.

1. Успехи Запада

США и Европа добились внушительного подъема экономики и, возможно, обезопасили себя перед новым кризисом. Автор указывает, что пока рано говорить о начале нового кризиса или спада, но уверен, что «экономика развитых стран вышла на некое плато, и инвесторы задумались, куда она пойдёт в будущем году». И он подводит некоторые промежуточные итоги, и выглядят они впечатляюще.

США. ВВП за 2018 г. в сопоставимых ценах превысит показатель 2008 г. на 18,7%. Реальные доходы населения за тот же период выросли на 14,8%, а средняя цена единицы недвижимости — на 7,5%. Фондовый рынок показал невиданный скачок: максимальный показатель индекса S&P500, достигнутый в октябре 2007 г., превышен сегодня на 71%.

( Читать дальше )

Трамп и Си договорились спасти рождество! Разворот или соломка для рынка перед новыми жуткими вызовами?

- 02 декабря 2018, 05:20

- |

www.bloomberg.com/news/articles/2018-12-01/trump-opens-dinner-china-s-xi-with-truce-in-trade-war-at-stake?srnd=premium-europe

Понедельник будет наполнен радостью от деэскалации торговых конфликтов. Но вот в реальности то пока мало что изменилось. Правда отдать должное стоит. Рождественское ралли теперь может иметь место, но это лишь верхушка айсберга мировых проблем.

Позитив до первого нового ахтунга.

… и вот еще, на фото выглядит так, будто в этот раз отжали Трампа, а не Си. Будем внимательно разбираться в итогах и читать между строк.

Кукл готовит подъем волатильности, чтобы удобнее ее было шортить к Рождеству.

- 01 декабря 2018, 20:17

- |

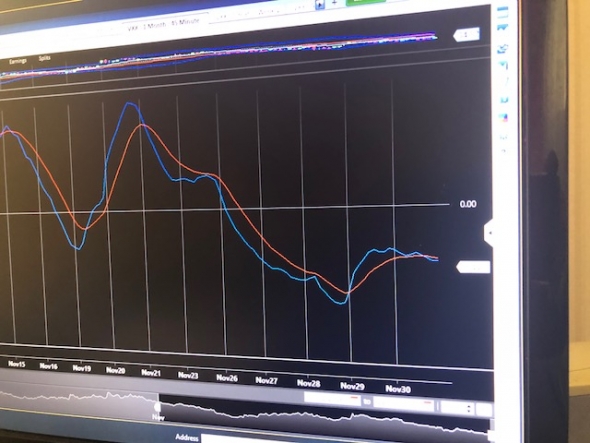

VXX, 45min.

Нa некоторых инструментах волатильности сужение Лент Боллинжера еще более отчетливо видно. А это знак, того что ожидается сильное движение (вверх или вниз)

Как правило в последнее время, этому движению предшествует ложное движение. В данном случае движение волатильности вниз а затем мощный взлет выше!

( Читать дальше )

Что еще настораживающего в поведении участников финансового рынка?

- 30 ноября 2018, 15:48

- |

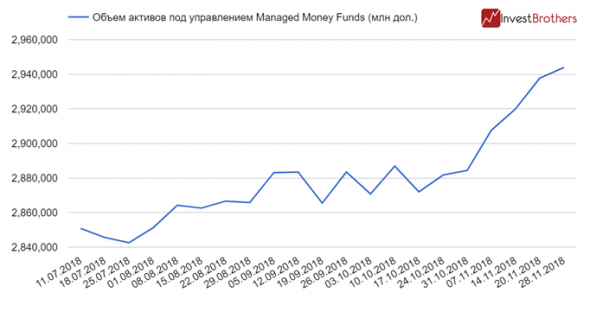

Инвесторы продолжают наращивать свои вложения в самые надежные фонды.

По итогам 28 ноября объем средств под управлением фондов денежного рынка вырос до 2,94 трлн долларов, увеличившись за неделю на 6,2 млрд долларов. Таким образом, достигнут новый максимум с 2010 г.

Напомним, что фонды денежного рынка вкладывают свои средства в короткие облигации, и в основном в суверенные бумаги.

«Маркет-мейкеры» в виде основных дилеров американских «трежериз» также держат существенный объем средств в долговых бумагах страны. К середине прошлой неделе в их портфелях находилось облигаций на сумму в 180,4 млрд долларов, что всего на 3,4 млрд меньше, чем абсолютный рекорд.

Совсем недавно доходность «трежериз» обогнала дивидендную доходность рынка акций США, что делает облигации более привлекательным объектом для вложения, особенно, когда риски дальнейшего падения акций достаточно велики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал