s&p500 фьючерс

SP500 11.04.2019г.

- 11 апреля 2019, 01:23

- |

Лонг 2894,75 стоп 2879,75

Закрыл по 2892, итого -3 пункта

———————————————————

За 2018 год — 811 пунктов.

За 1 квартал 2019 года — 320 пунктов на один контракт.

За апрель 2019 года — 17 пунктов.

По вопросам сотрудничества пишите в личку.

Пора готовиться к покупкам. Russell2000. S&P500. VIX

- 10 апреля 2019, 16:29

- |

И все же любопытно, что этот отскок состоялся и в 10:35am был идеальный шорт, правда он принес бы лишь 6 пунктов. (2884-2878) после чего началось мощное интрадей ралли — и вынос шортистов. Это еще раз говорит, о том, что Шорт сейчас очень опасная сторона трейда.

Повторю -Мощное интрадей ралли. Рынок готов к развороту.

Но, поскольку НЕ выполнены 2я цель по Волатильности. И 2я цель по RUSSELL2000 — в нашем случае это 1552 RUT/ первая цель была 1566- проехали ее вчера.

Не зря заволновались TALKING HEADS on CNBC about SMALL CAPS. К тому же, SmallCaps on CNBC — Its a BUY SIGNAL.

1550-1552 RUT must hold. После чего разворот всего рынка.

готовлюсь к LONG Russell (IWM) short VIX. (from 14.72-75 Level) + LONG S&P (когда развернется расселл)

VIX. 90min. индекс волатильности буквально полз несколько дней по линии Fibo Fan. сейчас хороший отскок. к 38.2% Retracement(not in the chart)

( Читать дальше )

Можно ли сказать, что рынок акций США перекуплен и готов к падению?

- 10 апреля 2019, 15:18

- |

Американский рынок акций консолидируется рядом со своими историческими максимумами. Стоит ли покупать ценные бумаги или «шортить» их?

По рассчитываемому нами сентименту, пока не подходящее время для покупки акций. Сейчас индикатор подошел к отметке 0, что говорит о нейтральности настроений на рынке.

Сентимент американского фондового рынка Investbrothers (месяц)

Источник: Investbrothers

Критическими точками является отметка в 0,6 и (-0,6), преодолев их, сентимент указывает на крайне эмоциональные движения на рынках. Так было в декабре 2017 г., а также в марте и декабре 2018 г.

В то же самое время, несмотря на трехмесячное ралли, пока нельзя говорить о перекупленности рынка, так как, по нашим подсчетам, покупателей сейчас не так много и нынешний рост не носит характера эйфории.

По сентименту от AII, к прошлой среде на рынке было 35% «быков» и 28,3% «медведей», что также говорит об умеренных настроениях на рынках.

( Читать дальше )

"Мосбиржа" начала торги ETF Сбербанка на индекс S&P 500.

- 09 апреля 2019, 12:14

- |

Тикер — SBSP

Фонд создан компанией «Сбербанк Управление активами». Он полностью повторяет структуру индекса SP 500.

Комиссия фонда составляет 1%.

Приобрести ETF можно в режиме онлайн через брокерский счет.

Новый фонд создан методом физической репликации, а не покупки другого иностранного ETF на этот же индекс.

Состав фонда в онлайн-режиме передается на биржу, которая каждые 15 секунд рассчитывает и публикует внутридневную стоимость пая фонда.

Волновой анали S&P500 (SPX), USD/CAD

- 08 апреля 2019, 20:32

- |

S&P500 (SPX). 1H.

Продолжает восходящее движение. Актив идет согласно прогнозу, но пока отбросить альтернативу не представляется возможным — движение вверх затухает. В случае пробития красного уровня, активируется альтернативный вариант с плоскостью «2».

USD/CAD. КанадскийДоллар. 2H.

Продолжают оставаться в рассмотрении оба варианта развития событий. Основной (цветной) подтвердится если пробьем серый канал вверх. Серый (альтернативный) подтвердится после пробоя оранжевого уровня.

Оба каунта, в целом, восходящие, что позволяет построить хороший торговый план по паре.

Master Plan. 8-20 апреля. S&P500

- 08 апреля 2019, 16:56

- |

Как правило, major turnaround of the Market происходит в районе Праздников.

На следующей неделе в Латинском мире и Новой Англии начинается SEMANA SANTA.

19 апреля — Good Friday.

21-апреля Католическая Пасха.

20-Апреля Еврейская Пасха.

P.S. Православная Пасха 28 Апреля.

OPEX expiration 17-19 Апреля. К этому еще можно добавить PINK/NEW MOON APRIL, 19 !

Поэтому предположу, что в районе середины следующей недели мы выйдем на ALL TIME HIGH по технологическим индексам.

И на хай 2019 по S&P500.

Мы приближаемся к круглым цифрам по технологиям. Они лидируют.

Nasdaq = 8000

SOX= 1500

RUT = 1600

цель S&P500 = 2911-2916 К экспирации. 2916- цифра красивая — 54 В КВАДРАТЕ. По ГАННУ.

SHORT, but not Today. (сегодня- как пишут на СЛ- это Первая мышка-она попадет в мышеловку, а сыр достанется второй мышке )

А сейчас ролловер (ПН-Четверг), тем более рынок нуждается в передышке.

Рынок перегрет и болен негативной дивергенцией по всем основным индексам.

( Читать дальше )

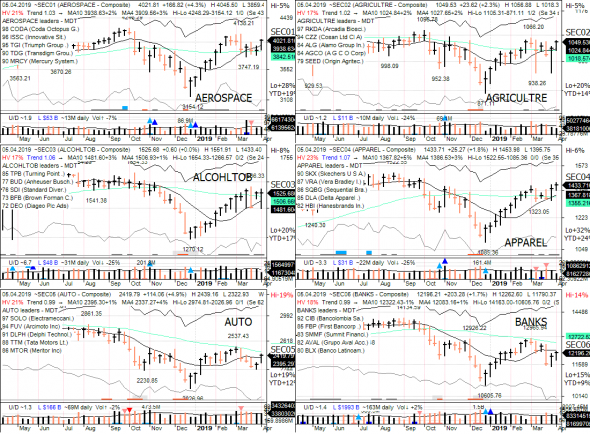

S&P 500 под капотом - секторы США в картинках 05.04.19

- 08 апреля 2019, 16:44

- |

- uptrend 3

- downtrend 1

- sideways 29

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

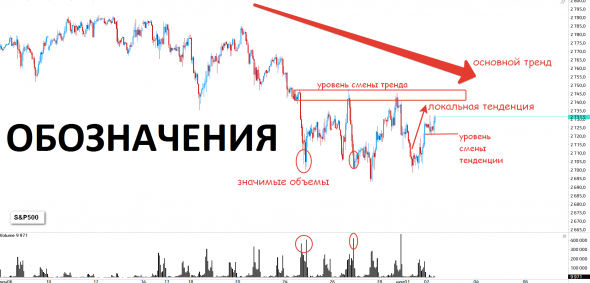

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

( Читать дальше )

SP500 08.04.2019г.

- 08 апреля 2019, 02:48

- |

Лонг 2896,50 стоп 2881,25

Закрытие в конце дня по 2898,50, +2 пункта.

———————————————————

За 2018 год — 811 пунктов.

За 1 квартал 2019 года — 320 пунктов на один контракт.

За апрель — 20 пунктов.

По вопросам сотрудничества пишите в личку.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал