s&p-500

Американский индекс S&P 500 опустился ниже 125-дневной средней

- 17 октября 2025, 07:34

- |

В четверг индекс S&P 500 снизился ниже своей 125-дневной скользящей средней. Невпечатляющее закрытие фондового рынка прошлой недели вызвало опасения экспертов Уолл-стрит по поводу перспектив ведущих акций и основных американских индексов.

На прошлой неделе американский фондовый рынок преимущественно находился в минусе из-за угроз по введению пошлин со стороны администрации Трампа. Торговые противоречия между США и Китаем вновь оказались в центре внимания после того, как Трамп подтвердил, что напряжённость в отношениях с Китаем остаётся высокой.

Перспектива торговой войны усилила неопределённость на мировых рынках и привела к снижению акций технологических компаний и компаний, занимающихся производством чипов.

В результате поток инвестиций сместился в драгоценные металлы, и как следствие цена на серебро и золото стремительно выросла. Что касается биткоина, то, несмотря на снижение на этой неделе, в октябре монета достигла нового максимума в $126,000. Вечером 16 октября стоимость главной криптовалюты составляла примерно $108,000, а недельные потери превысили 10%.

( Читать дальше )

Почему сегодня позитивный внешний фон: растут фьючерсы на S&P500 и золото Не смотря на ожидания пошлин на Китайские товары

- 13 октября 2025, 14:58

- |

Ожидания поддержки ключевых отраслей экономики

JPMorgan Chase & Co.

анонсировал десятилетнюю программу поддержки критически важных отраслей экономики США на $1,5 трлн.

Программа направлена на финансирование отраслей,

имеющих ключевое значение для национальной экономической безопасности и устойчивости,

инвестиции в них и содействие их участникам, говорится в сообщении банка.

Ранее JPMorgan планировал содействие и финансирование в объеме около $1 трлн

для поддержки клиентов в этих отраслях.

Благодаря дополнительным ресурсам, капиталу и усилиям

этот объем вырастет на сумму до $500 млрд.

Программа в числе прочего предполагает прямые и венчурные инвестиции JPMorgan

размере до $10 млрд в отдельные, преимущественно американские компании.

Она сосредоточена на четырех направлениях:

цепочках поставок и современном производстве

(включая критически важное минеральное сырье, прекурсоры фармацевтических субстанций и робототехнику); оборонно-космической отрасли (включая автономные системы, БПЛА и защищенную связь);

( Читать дальше )

Коррекция в США (поэтому и в нефти)

- 10 октября 2025, 18:45

- |

в США капитализация публичных компаний / ВВП более 200%

(исторический максимум).

S&P500, в моменте, минус 1,6%

Нефть минус 3,2%

( Читать дальше )

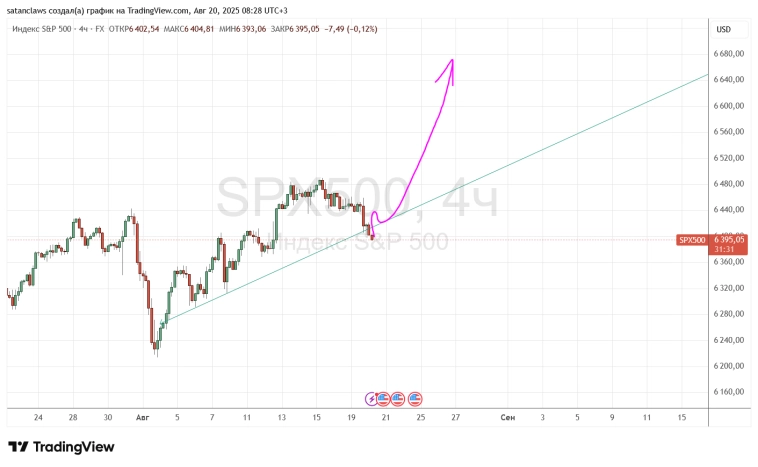

Коррекция по SP500 завершилась

- 25 сентября 2025, 17:09

- |

Цена резко развернулась от уровней ниже 6600 и уверенно начала цикл роста. Скупать на всё!

www.tradingview.com/x/H775M3ZP/

Индекс S&P 500 вырастет до 8000 пунктов, но затем последует разрушительный крах, сравнимый по масштабам с Великой депрессией 1929 г. — Марк Шпицнагель, известный своими ставками на рыночные коллапсы

- 23 сентября 2025, 12:01

- |

Эйфория перед обвалом

Марк Шпицнагель прогнозирует рост S&P 500 до 8000 пунктов (+20% от текущих уровней) на фоне ожидаемого снижения ставок ФРС. Исторически перед «медвежьими» рынками индекс рос в среднем на 26% за год, а перед крахом 1929 года — вдвое сильнее. Признаки эйфории уже видны: доля акций в портфелях институционалов на максимуме с 2007 года, у домохозяйств — выше пиков доткомов.

Причина краха

Шпицнагель винит в будущем обвале политику спасения рынков, сравнивая её с тушением лесных пожаров, накапливающих «хворост». Высокие оценки акций могут привести к разрушительному «огненному шторму». «Рынки обманывают людей», — утверждает он.

Кто такой Шпицнагель

Управляющий фондом Universa, специализирующимся на защите от «хвостовых рисков», Шпицнагель зарабатывает на обвалах через дешевые опционы. В 2015 году его фонд получил $1 млрд за день. В июле 2024 года он предсказал взлёт S&P 500 (уже +23%) перед «очень плохим» крахом. Однако он советует розничным инвесторам не гнаться за моментом обвала и придерживаться долгосрочных стратегий.

( Читать дальше )

Стратеги Citigroup повысили целевой показатель индекса S&P 500 на конец 2025 г. с 6300 до 6600 п., ожидая роста на 3%, что обусловлено снижением налогов, компенсирующим влияние пошлин

- 11 августа 2025, 13:46

- |

Стратеги Citigroup повысили целевой показатель индекса S&P 500 на конец 2025 года с 6300 до 6600 пунктов, ожидая роста на 3% от текущего уровня. Это обусловлено снижением налогов, компенсирующим влияние пошлин.

Сезон отчётности показал сильные результаты: 81% компаний S&P 500 превзошли прогнозы, что стало лучшим показателем за семь кварталов. Прогноз прибыли на акцию повышен с 261 до 272 долларов на 2025 год и с 295 до 308 долларов на 2026 год. Citi ожидает роста индекса до 6900 пунктов к середине 2026 года (+8%).

Инвесторы рассчитывают на налоговые льготы и снижение ставок ФРС. Прирост индекса в 2025 году на 68% обеспечили Nvidia, Microsoft, Meta, Broadcom и Palantir. Ключевым событием станет отчёт Nvidia 27 августа.

Citi отмечает силу «Великолепной семерки», но прогнозирует расширение ралли. Инвесторам советуют учитывать циклические и макроэкономические факторы.

Источник

Аналитики Morgan Stanley уверены в долгосрочном росте индекса S&P 500 и прогнозируют его достижение 7200 п. к середине 2026 г. (ранее ждали 6500 п. к концу 2026 г.)

- 22 июля 2025, 13:10

- |

Morgan Stanley выразил оптимизм по поводу перспектив американских акций, ожидая умеренного снижения котировок в III квартале, что может создать возможность для покупок. Аналитики уверены в долгосрочном росте индекса S&P 500 и прогнозируют его достижение 7200 пунктов к середине 2026 года (ранее ожидали 6500 пунктов к концу 2026 года).

Рост доходности казначейских облигаций может негативно повлиять на ставкочувствительные акции, например, компаний с малой капитализацией. Ожидается усиление давления на издержки из-за тарифов, что может снизить рентабельность, усилить инфляцию и повлиять на ожидания ФРС по ставкам. Сезонные тенденции (середина июля — август) также могут вызвать волатильность.

Однако Morgan Stanley считает риски временными с ограниченным влиянием. Jefferies повысила прогноз по S&P 500 на конец года до 5600 пунктов с 5300 пунктов (данные пятницы).

Источник

Goldman Sachs повысил прогнозы по доходности индекса S&P 500, прогнозируя рост на 3% за три месяца (до 6400 пунктов) и на 11% за 12 месяцев (до 6900 пунктов)

- 08 июля 2025, 12:09

- |

«Более раннее и более значительное смягчение денежно-кредитной политики ФРС, снижение доходности облигаций по сравнению с нашими предыдущими прогнозами, сохраняющаяся фундаментальная сила крупных акций и готовность инвесторов учитывать возможную слабость краткосрочных доходов поддерживают наш пересмотренный прогноз P/E для S&P 500 с 20,4 до 22», — отмечается в аналитической заметке, опубликованной в понедельник вечером.

Goldman Sachs повысил свой прогноз доходности индекса на шесть месяцев до +6%, прогнозируя уровень на конец года в 6600 пунктов, что выше предыдущей оценки в 6100 пунктов.

На прошлой неделе фондовый рынок закрылся на рекордно высоком уровне, чему способствовали признаки стабильности рынка труда США, опровергающие опасения инвесторов относительно замедления экономики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал