rusfar

Фонд Ликвидность Юань (CNYM) от ВИМ Инвестиции - зачем нужен и почему я его купил

- 05 марта 2024, 20:26

- |

㊗️Мы становимся свидетелями того, как всё больше и больше финансовых инструментов в юанях появляются на российском рынке.

📌 Недавно я публиковал на Смартлабе обзор обо всех фондах денежного рынка в рублях, которые торгуются на Мосбирже.

А сегодня поговорим о новом фонде денежного рынка, но в китайских юанях — «Ликвидность.Юань» (CNYM ETF) от ВИМ Инвестиции.

🔔Подписывайтесь на мой телеграм, у меня ежедневно выходят посты о происходящем на рынке и обзоры на инвестиционные инструменты.

Кстати, мне определённо нравится творческий подход ребят из ВИМ Инвестиции (экс ВТБ Капитал) к неймингу своих продуктов. Фонд ликвидности? Хмм, давайте назовем его «Ликвидность». Фонд ликвидности в юанях? Дайте-ка подумать… Пусть будет «Ликвидность.Юань». Ничего лишнего, всё сразу отражает самую суть👍

Фонд CNYM может быть интересен в двух основных случаях.

1️⃣ Если вы хотите хранить часть финансовой подушки в валюте, и при этом закладываете рост ставки в Китае. Он будет выполнять роль короткой юаневой облигации с плавающим купоном.( Читать дальше )

- комментировать

- ★8

- Комментарии ( 16 )

Что говорят ставки денежного рынка о будущей КС

- 20 октября 2023, 11:29

- |

На денежном рынке в России есть две основные ставки — RUSFAR и RUONIA. Через форвардную кривую RUSFAR и свопы на RUONIA (ROISFIX) аналитики оценивают ожидания рынка относительно траектории ключевой ставки в ближайшем будущем.

Особенно это актуально сегодня, когда короткий конец кривой ОФЗ торгуется значительно ниже КС из-за отсутствия предложения новых коротких выпусков от Минфина и поэтому является плохим инструментом (в текущем периоде) прогнозирования будущей ставки.

Чем эти ставки отличаются друг от друга

RUSFAR — это ставка, которая рассчитывается на основе операций РЕПО с центральным контрагентом, которые обеспечиваются клиринговыми сертификатами участия. Является показателем справедливой стоимости ОБЕСПЕЧЕННЫХ денег. Рассчитывается на пять сроков: овернайт, неделя, две недели, один месяц и квартал. Но фактически индикативными можно считать только сроки овернайт и одна неделя, т.к. на остальных практически нет сделок (нет ликвидности), соответственно они не могут служить качественными индикаторами.

( Читать дальше )

6 фондов денежного рынка. Как пристроить деньги под актуальную ставку RUSFAR

- 28 сентября 2023, 07:32

- |

Обычно фонды с использованием ставки RUSFAR (что это?) используют для так называемой парковки денег. Чтобы не лежали без дела, а работали и не обесценивались, ожидая своего часа, когда их получится выгодно вложить. Конечно, можно туда и на всю котлету в долгосрок, но тогда будет исключительно средняя доходность денежного рынка без премии, которую можно получить в других инструментах, в частности в облигациях.

Хорошей практикой считается использование этих фондов на краткосрочные периоды. Также здесь с высокой степенью вероятности будет отсутствовать волатильность, то есть, паи подобного фонда всегда слегка растут. А что это вообще за фонды и что в них?

Фонды (на денежный рынок) инвестируют в инструменты денежного рынка через сделки обратного РЕПО (REPO — Repurchase agreement / обратный выкуп) с ЦК (Центральный Контрагент) под ОФЗ с КСУ (Клиринговый Сертификат Участия). Если попытаться понять, что это значит, то сначала это кажется очень очень сложно, потом — вообще не сложно.

( Читать дальше )

Фонд ликвидности вместо накопительного счета

- 16 августа 2023, 22:03

- |

После вчерашнего повышения ключевой ставки для многих интересными становятся высоколиквидные рублевые инструменты. Я уже несколько раз слышал о так называемых фондах ликвидности (они же фонды денежного рынка), и сегодня пришло время разобрать эту тему. Если интересны выводы, сразу листайте к самому низу.

Фонд ликвидности работает с операциями обратного РЕПО. Наиболее распространенный сценарий такой: Национальный Клиринговый Центр Мосбиржи (НКЦ), он же Центральный Контрагент (ЦК), хочет немедленно получить рубли для своих операций. У него есть ОФЗ (или другие облигации, но такое бывает реже), он отдает их фонду в залог, а получает кредит в рублях. Фонд получает проценты (не сразу, а в конце соглашения), НКЦ получает рублевую ликвидность, а также продолжает получать купоны с облигаций, которые находятся в залоге. Ставка кредита примерно соответствует ключевой ставке ЦБ РФ.

Если хочется больше узнать про сделки РЕПО, советую три статьи, из них общее представление сложить можно:

journal.open-broker.ru/investments/denezhnyj-rynok-moskovskoj-birzhi/

( Читать дальше )

Биржевой фонд с самой низкой комиссией на рынке!

- 14 июля 2022, 16:28

- |

Активы фонда инвестируются в краткосрочные инструменты денежного рынка – преимущественно, в обратное РЕПО.

При этом, фонд имеет самую низкую комиссию на рынке биржевых фондов – суммарные расходы составляют не более 0,34% в год, из которых management fee составляет 0.14% в год. В перспективе комиссия может быть еще ниже.

Фонд подходит как для краткосрочного размещения временно свободных денежных средств, так и для долгосрочного консервативного инвестирования, так как средства размещаются в инструменты с минимальным кредитным и рыночным риском.

Мы планируем размещать денежные средства под залог ОФЗ в однодневное обратное РЕПО, в дальнейшем возможны сделки РЕПО с более длинным сроком исполнения для реализации более высокой доходности.

Напомним, что брокер может реповать клиентские остатки и при определенных договоренностях оставлять часть дохода клиенту. Инвестируя в фонд AKMM, вы получаете возможность участвовать в размещении средств на денежном рынке, при этом получая практически весь результат от операций.

( Читать дальше )

Опережающий индикатор изменения ключевой ставки - ОФЗ

- 02 апреля 2021, 15:46

- |

Важно за какое-то время понимать, что сейчас «good time» для перекредитования.

С т.з. корпораций — хорошее время, когда рынок более-менее спокоен и ставки стабильны в районе «дна» = как это было примерно до начала февраля 2021 (ну, насколько это возможно с учетом текущего «лебедя» — COVID19). То время было удобно для выбора стратегий хеджирования кредитных портфелей относительно ключевой (биржевые ПФИ или внебиржевые zero-cost-collar).

Поскольку в работе используем 3 варианта дюрации ОФЗ — сравнение идет с ними (полугодовые, два года и 2,5).

Инструменты:

( Читать дальше )

Решение ЦБ РФ по ставке 12/02/21?

- 27 января 2021, 13:55

- |

Решение ЦБ РФ по ставке 12/02/21?

У кого — какие прогнозы?

На «подумать»:

Что у нас являеться неким «опережающим» индикатором, который может помогать с ответом:

1. Это тренд по кривой(ломаной/точкам) ОФЗ. Сравниваем текущий день с неделей/месяцем и т.д. назад.

На Смарт-Лабе это здесь и выглядит на сегодня вот так:

Сайт Московской Биржи: Индикаторы денежного рынка, G-curve.

Можно выбирать разные даты и дюрацию (для сравнения)

2. Это динамика ставок денежного рынка.

На примере RUSFAR овернайт.

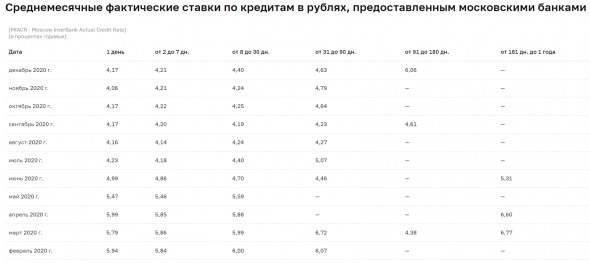

3. Опрос банков по динамике кредитных ставок (для физ.лиц практически нереальная опция).

Однако, как вариант, можно посмотреть динамику ставок межбанковского рынка на сайте ЦБ РФ

Enjoy...

Московская биржа - пополнение в продуктовой линейке срочного рынка биржи

- 12 декабря 2019, 16:59

- |

Процентные деривативы пополнятся фьючерсным контрактом на процентную ставку RUSFAR в долларах США. Данный индикатор рассчитывается на базе самого ликвидного сегмента денежного рынка – репо с КСУ и отражает уровень ставок по долларам США на денежном рынке Московской биржи.

В фондовой секции срочного рынка в начале 2020 года запланирован старт торгов тремя фьючерсами:

- на акции Яндекса,

- на депозитарные расписки Тинькофф Банка и

- X5 Retail Group.

С 27 декабря 2019 года прекращаются торги расчетным фьючерсным контрактом и опционом на индекс US500.

релиз

Кто-нибудь совершает операции по фьючерсам на процентные ставки (RUONIA, MosPrime Rate, RUSFAR)? Если да, расскажите для чего.

- 30 сентября 2019, 17:26

- |

No way out (остатки на счетах). Что делать корпорату с короткой и не очень - ликвидностью?!

- 07 августа 2019, 14:18

- |

Инструменты:

- Депозиты и НСО (неснижаемый остаток)

- Депозит с ЦК и М-Депозиты

- Разномастное РЕПО (КСУ и ЦК)

- Свопы

- Бонды

Остальное уже более «рисковое» с т.з. конечного результата.

Итак, вводная: Высокие остатки и задача разделения ликвидности по срокам.

Основное, что нужно понимать при выборе для себя (здесь под «собой» я понимаю крупный корпоративный бизнес), что поскольку Биржа пока не так (как хотелось бы) «близка» к «непрофучастникам», тема с хеджем/размещение средств выглядит достаточно сомнительно, поскольку непосредственное функционирование (бухгалтерия/налоговая группа/аудит) будет весьма затруднительным, при несущественной разнице в доходе (по сравнению с «классикой» банковского обслуживания).

Реализация очень часто упирается именно в неумение (а зачастую и нежелание) смежных подразделений (которые, скажем так — «обрабатывают данные»). И если говорить о «защите» продукта перед топ-менеджментом (финдиректор и ко), позиция будет достаточно слаба именно из-за доходности (несущественности разницы). Нет, конечно, оговорюсь, что здесь можно выбрать бонды с высокими доходностями, да и вообще (при должном умении) можно построить «пирамиду» — но: риски будут существенно выше (а не надо забывать, что это Корпорат у которого трейдинг/хедж совершенно непрофильная деятельность, о которой многие узнали-то сравнительно недавно) и все это «действо» требует определенного умения (как строить/разбирать, так и учитывать/вычитать/аудировать).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал