rsx

Экстремально дешевая Россия

- 21 октября 2019, 20:49

- |

https://seekingalpha.com/article/4297417-russia-cheapest-market-world-get-past-pretty-dicey-stuff-buy

Дежурные фразы, что все очень рисково и есть Путин, зато все очень дешево и Путин в итоге сделает это все дорогим)

Подобная статья про Газпром в мае предшествовала выстрелу на 60 % в неделю. В этот раз предлагают брать голубые фишки, а если лень диверсифицироваться, то достаточно Газпрома и Сбера. Мое мнение западные деньги скоро будут на нашей фонде.

- комментировать

- 3.6К | ★2

- Комментарии ( 20 )

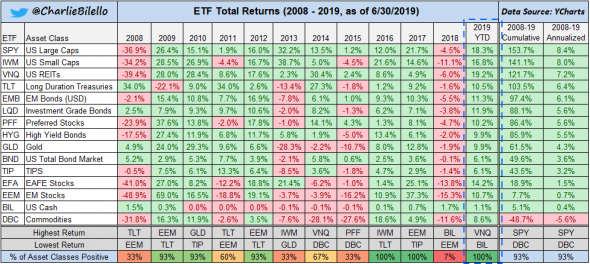

Как выросли ETF в этом году? Тотальный рост

- 13 июля 2019, 09:14

- |

За первое полугодие этого года все обозримые ETF существенно выросли.

Посудите сами:

Отсюда

Лучшими (рост актива + дивиденды) стали REIT и американские акции.

Худшим (но тоже в плюсе) — кэш

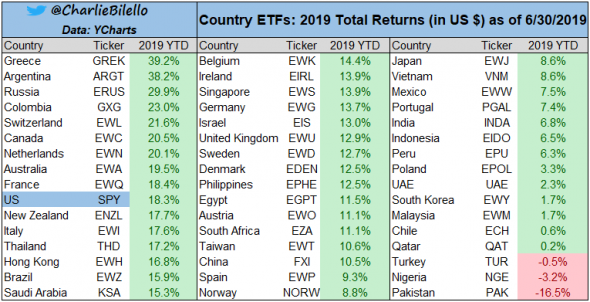

Рынок акций РФ — в первой тройке страновых ETF:

( Читать дальше )

В чем смысл инвестировать в Россию?

- 19 мая 2019, 18:56

- |

1) Например он выбирает между инвестициями между Индонезией и Россией. На практике он выбирает между индексом IDX и RSX.

IDX — смотрим на график — растет себе и растет.

RSX — упал в 2008 с 60 до 11 потом вырос до 42 баксов и с того момента падает до 20 ки. Ну и никакого роста естественно.

О чем думает инвестор — ну в россии видать все подохло, давай из экзотики (а россия это экзотика — примерно как акции 4 эшелона) давай лучше купим индонезию.

2) А может ОФЗ прикупить- ведь известно что Россия — великая финансовая крепость? И вот тут действительно — отличная доходность в 8%, но в рублях ;( Смотрит инвестор на рубль и понимает что доходность в 7% ничто по сравнению с горками которые выписывает рубль доллар. По сути он покупает рубль. А покупатели облигаций — это не те люди которые играют активно в спекулянтские игры.

Может быть купить облигации номинированные в валюте? так по ним доходность такая же как и по всем другим развивающимся странам — около 5%.

Это не далеко от американских бумаг по 2,5-2,7%. В целом российские бонды получают свой маленький кусок пирога от таких инвесторов.

3) Может быть насобирать какой нибудь специальный портфель стоков? Газпром например растет? Смотрим график газпрома в долларах — и даже 20 процентный рост — так пыпурочка на факте падения акции в долларах.

Выводы по вкусу.

Но мне лично кажется что то, что ЦБ РФ ушел c рынка валюты и не регулирует курс — как высказался ВВП «не палит резервы» — привело к тому, что российский рынок стал не интересен инвесторам. Огромный непредсказуемый валютный риск — в разы больше чем возврат от российской экономики, в итоге — отсутствие инвестиций.

А уж дополнительные риски — как санкции — так это вообще убивает такую инвестиционную идею как давайте купим что то в россии на корню.

А легко ли это будет исправить? Скажем завтра ЦБ РФ объявляет что все было ошибкой — и он возвращается к коридору например 62-64 рубля за доллар.

Нужно как минимум 5-7 лет, чтобы на графике появился какой то выхлоп в виде роста экономики — который трансформируется в рост акций в рублях, который в связи с фиксированным курсом трансформируется в рост акций в баксах — и его заметят глобальные инвесторы.

У нас как раз был такой рост инвестиций в Россию в перед 2008 — рубль был крепким, а прибыль компаний росла — инвесторы с удовольствием покупали рынок. Но до этого момента сейчас очень и очень далеко.

PS Нужно ли российским инвесторам выходить из российского рынка? Я считаю что тоже да - нужно. Хорошие показатели по PE и высокая див доходность которые дают российские компании никак не обеспечивает риски по рублю. Вы легко можете найти компании с хорошим PE в более стабильных странах и даже в US вы можете найти компании которые платят 8-9% USD в долларах в качестве дивидендов (из того же например сектора — газо и нефте добычи).

А уж если хочется играть в валютные игры через покупку акций компаний в странах где сильно обесценилась валюта — то тогда имеет смысл смотреть на Турцию, Агрентину — вот где есть большая вероятность роста местной валюты. А по рублю? Никто не верит что мы до 62 дойдем, да и причин нет — минфин — цб — финансовая крепость — ну в целом все понятно =(

В целом тот огромный отток капитала который мы видем из России — это даже не отток — это БЕГСТВО капитала — тоже связано с политикой ЦБ. Даже если вы здесь в России имеете компанию где внутренний IRR проектов — 15% годовых, над вами все равно как домоклов мечь висит риски по рублю. Не проще ли вывести деньги и инвестировать в свой же филиал компании где нибудь в европе. Да пусть там IRR будет 7%, но нет этого огромного непредсказуемого риска по рублям.

Сработает ли Sell in May?

- 01 мая 2019, 22:18

- |

Брокеры(RU) c доступом к американских биржевых фондам через MT

- 07 декабря 2018, 13:29

- |

Подскажите российского брокера предоставляющих доступ на американский рынок ETF через metatrader?

ETF - стратегии и принципы управления структурой состава биржевых фондов.

- 26 октября 2018, 15:17

- |

В этой статье мы рассмотрим некоторые особенности подбора и управления активами, составляющими структуру биржевых фондов (ETF).

Для начала кратко напомню о том, что же такое ETF, как они устроены и о том, где и как они торгуются. ETF – сокращенно Exchange Traded Funds, биржевой инвестиционный фонд. Такой фонд состоит из различных активов – акций, облигаций, производных инструментов, товаров, недвижимости, валюты…подобранных по определенному принципу. Компания-провайдер фонда выпускает свои ценные бумаги на такой фонд (паи, если проводить аналогию с российскими паевыми инвестиционными фондами, ПИФ). Приобретая такую бумагу, вы приобретаете соответствующую часть, пай, диверсифицированного портфеля, лежащего в основе фонда. Теоритически различных ETF может быть бесконечное множество, ведь в мире существует огромное разнообразие активов, которые можно собрать в различных пропорциях. Каждый ETF имеет свои уникальные название и тикер, соответствующие коды и документацию, регулируются на государственном уровне наряду с акциями публичных компаний, информация раскрывается на сайте провайдера фонда. ETF являются открытыми инвестиционными фондами, которые торгуются по всему миру на фондовых биржах и в OTC системах, обладают высокой ликвидностью. Приобрести их возможно, как и акции, через привычные системы интернет-трейдинга брокера. Чаще всего ETF отслеживают индексы, которые формируются с учетом рыночной капитализации или же по неким фундаментальным критериям. Есть и затратная часть владения ETF – необходимо платить компании-провайдеру, выпустившей бумагу, за управление активами, входящими в структуру данного ETF. Но эти расходы малы, и составляют как правило десятые и сотые процента от номинала в год, существуют фонды даже с отрицательной платой за управление. Биржевые игроки и инвесторы, использующие ETF, в своих торговых стратегиях получают выгоды от высокой ликвидности и гибкости этих инструментов при торговле на различных временных горизонтах. В биржевые фонды по всему миру вложены триллионы долларов.

( Читать дальше )

Ужасный год и средний результат

- 25 октября 2018, 08:52

- |

До конца года осталось всего 2 месяца. Вроде вчера только год начинался. Время — это иллюзия. Общий результат по всем портфелям и счетам пока 10.86% (забыл уточнить — в валюте). Как всегда, надеешься и хочешь большего, а получаешь меньшее. Плохой или хороший это результат? Средний на фоне ужасного рынка. Отчасти это связано с неудачными сделками, неоправдавшимися ожиданиями (например, ставка на рост золота в первом квартале или ставка на рост йены во второй половине года, как это удалось сделать в первой половине, а также «бешенством» на американском рынке акций) и с тем, что в этом году я больше сосредоточился на защите того, что есть, сильно снизив риски и ограничив лимиты. А также направляя значительную часть средств в облигации с близкими сроками погашения (до 1 года). Больше уходил в оборону, чем в наступление. В общем, было много идей, было много поражений и немало побед. Но таков этот бизнес.

Люблю я свои ошибки ...

Одной из самых больших неудач в этом году была покупка фьючерсов на РТС и ETF RSX 4 и 6 апреля… прямо перед падением более чем на 10% 9 апреля. Эта сделка в очередной раз показала насколько важна защита, риск менеджмент. Это мне напомнило 15 января 2015 года, когда многие делали ставку на рост EURCHF от 1.20, считая что Швейцария и дальше будет держать привязку к евро. Тогда я решил воздержаться, поскольку возможная прибыль от роста EURCHF была гораздо ниже возможных рисков от его падения. Асимметрия была ужасной и никак не оправдывала длинные позиции.

На рынке может взорваться бомбочка мощностью 1,6 Гигадолларов

- 10 октября 2018, 19:31

- |

Reuters, со ссылкой на свои источники, сообщает о растущей вероятности усиления давления на российские бумаги из-за санкций. finance.yahoo.com/news/russia-etfs-could-pressured-amid-192404742.html За кадром появляются намеки на возможность делистинга ETF RSX из-за того, что в структуре фонда находятся бумаги эмитентов, которые могут попасть под новые санкции (Сбербанк и ВТБ). Это, пожалуй, самый плохой сценарий.

В случае делистинга держатели акций будут подавать требования о выкупе непосредственно в управляющую компанию, которая будет делать погашение акций ETF и лить в рынок акции, лежащие в основе фонда.

Вот этот (неполный) список:

Стоимость чистых активов фонда $1,6 млрд. RSX не является самым крупным фондом среди инвесторов в российские бумаги. Вообще exposure нерезидентов на российский рынок сократилось, и, к сожалению, продолжает сокращаться. Но уход с рынка RSX, если он состоится, стал бы не только катализатором коррекции, но и очень плохим имиджевым сигналом.

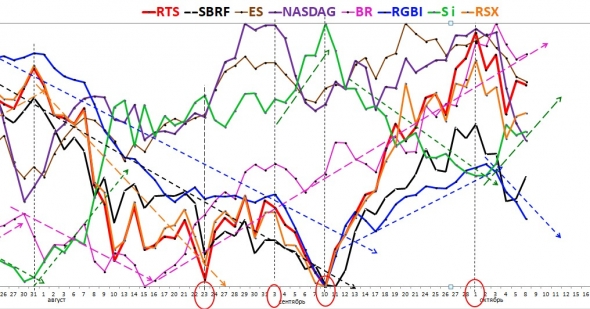

Аналитика. Россия via RSX and Emerging markets (EEM) + Нефть. Коротко.

- 30 сентября 2018, 03:28

- |

Соотношение RSX vs EEM(emerging markets ETF) Weekly. RUSSIA =OVERBOUGHT.

Судя по графику, в 2018г. были дважды тяжелые периоды для Российского фондового рынка ( и это на фоне не вполне здорового Emerging MKT в целом в 2018году) — был сложный Апрель и Август для RSX. Underperformance via EEM — это крайне негативный показатель.

Лихо закрученный сценарий, похоже заканчивается хэппи-эндом.

После currency crisis TUR/RUS vs USD. в начале Августа, во-второй неделе Августа на графике образовалась разворотная- very bullish candle — so called- «Abandoned Baby»- (гэп вниз, лоу, закрытие на хаях дня и гэп вверх на след.день- правда речь о неделях, то же самое в недельном варианте.)

На Weekly это прекрасно видно. На дневках хуже.

RSX :EEM — на уровне Верхней Линии Боллинжера. И в верхней границе диапазона. Если же Нефть пойдет еще выше, то можно ожидать пробитие этого диапазона и very Bullish сценарий к концу года.

Но сейчас, наиболее вероятен небольшой откат вниз (Октябрь-начало Ноября.)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал