qe

Основы РЫНКА - законы и правила

- 09 сентября 2017, 08:34

- |

такие как рынок нефти и долговой рынок США

и валютный рынок это пары

доллар евро, доллар юань и доллар йена

Всё остальное неликвид...

Движение на ликвидном рынке в 20%

даст движение на неликвиде в 100%

Неликвид на объёмах обычно набирается против ликвида

Синхронные движения ликвида и неликвида — редкость на рынке

и они очень сильные...

Цена на нефть сейчас зависит от спроса в США и Китае

точнее сейчас экономика США и Китая это одно целое

а также от запасов нефти в США и Китае

На следующей неделе

Индекс цен производителей Китая оказался выше прогноза

что указывает на рост потребительского спроса в Китае

и если Банк Китая не сможет и дальше ужесточать,

и если Банку Китая придётся включить печатный станок

то цена на нефть и сырьё вырастит минимум на 10% за неделю...

ВАЖНО!

Со вторника начнутся размещения казначейских облигаций США

и если будут ожидания по росту инфляции в США

и следовательно QE от ФРС отменяется, то никто UST покупать не будет

Придётся Банку Китая на следующей неделе

( Читать дальше )

- комментировать

- 35 | ★2

- Комментарии ( 11 )

Заседание ЕЦБ: что ждет инвесторов

- 07 сентября 2017, 07:04

- |

Заседание центробанка еврозоны пройдет в четверг, 7 сентября. Это достаточно важное событие, ибо регулятор постепенно готовится к сворачиванию монетарных стимулов.

На этот раз

Итоги мероприятия будут опубликованы в 14.45 МСК. Предполагается, что на этот раз параметры монетарной политики останутся без изменений: 0% ключевая ставка, -0,4% депозитная ставка, объем выкупа активов (QE) – 60 млрд евро в месяц до конца года.

Очевидно, что сами цифры будут носить нейтральный характер. Гораздо более важной может стать пресс-конференция Марио Драги (15.30 МСК). Заявления главы ЕЦБ помогут оценить перспективы монетарной политики в регионе. Также будет представлен свежий прогноз по экономике, в том числе по инфляции, на ближайшие годы.

В июле глава ЕЦБ заявил, что будущее QE будет обсуждаться осенью. В середине лета консенсус аналитиков от Bloomberg, предполагал, что в сентябре регулятор объявит о продлении программы QE в 2018 году, при этом будут даны указания на сокращение объемов выкупа с января. Сейчас подобные ожидания несколько ослабли.

( Читать дальше )

Период мягких монетарных политик подошёл к концу?

- 04 августа 2017, 21:12

- |

В последнее время все больше внимания уделяется монетарной политике страны, как основного драйвера роста экономики. Решение о процентных ставках моментально сказывается на рынках, нетрадиционные методы стимулирования со стороны Центробанка также подхватывают биржевые трейдеры и корректируют свои прогнозы. Что уж там говорить, даже вербальные заявления представителей монетарного регулятора могут вызвать повышенную реакцию на рынке.

Финансовый кризис спровоцировал необходимость поддержки экономики деньгами. И где эти деньги взять? Конечно же обратиться в Центробанк. К примеру, чтобы «потушить пожар» на рынке, ФРС влило в экономику денег с помощью программы количественного смягчения (QE). Идею подхватили и другие регуляторы (Банк Англии, Японии и ЕЦБ). Сырьевые страны просто начали активно снижать ставки. Все делалось для того, чтобы сделать кредиты более дешевыми и запустить рабочий механизм экономики.

( Читать дальше )

Сворачивание QE ЕЦБ не поможет Deutsche Bank

- 23 июля 2017, 14:01

- |

Слухи о возможном сворачивании программы количественного смягчения от ЕЦБ заполонили рынок. Да более того, эти «слухи» подтвердил сам Марио Драги на последнем заседании ЕЦБ. Но я отмечу, что приниматься подобные меры будут только после достижения всех поставленных целей: стимулирования инфляции и экономики в целом. Драги дал понять, что снижать базу выкупа начнут только с корпоративных бумаг, которые они внесли в программу QE в марте 2016 года, тем самым увеличив объем с 60 до 80 млрд долл. Таким образом, можно сделать вывод, что сворачивание начнется именно с этих 20 млрд, которые были дополнительной мерой, а сама базовая программа QE останется без изменений.

( Читать дальше )

Заседание ЕЦБ: Что ждет инвесторов

- 20 июля 2017, 06:54

- |

Заседание центробанка еврозоны пройдет в четверг, 20 июля. Предполагается, что это достаточно важное событие, ибо регулятор готовится к сворачиванию монетарных стимулов.

Так что мы можем услышать уже в четверг? А что ожидать в обозримой перспективе? Давайте разберемся.

На этот раз

Итоги мероприятия будут опубликованы в 14:45 мск. Предполагается, что на этот раз параметры монетарной политики останутся без изменений: 0% ключевая ставка, -0,4% депозитная ставка, объем выкупа активов (QE) – 60 млрд евро в месяц до конца года.

Очевидно, что сами цифры будут носить нейтральный характер. Гораздо более важной может стать пресс-конференция Марио Драги (15:30 мск). Заявления главы ЕЦБ помогут оценить перспективы монетарной политики в регионе.

Взгляд в будущее

Согласно консенсусу аналитиков от Bloomberg, предполагается, что в сентябре регулятор объявит о продлении программы QE в 2018 году, при этом будут даны указания на сокращение объемов выкупа с января. Сейчас он составляет 60 млрд евро в месяц. Сокращаться программа будет на протяжении 9 месяцев. Повышение депозитной ставки с текущих минус 0,4% может произойти в 4-м кв. 2018 года.

( Читать дальше )

Конец игры Марио Драги

- 19 июля 2017, 14:06

- |

Insider.pro

Марио Драги проложил путь к завершению программы количественного смягчения (QE) Европейского центробанка, заявив о «рефляционном давлении» во время своего выступления в Синтре в прошлом месяце. На предстоящем в четверг заседании ЕЦБ его слова должны получить дополнительное подкрепление. Это позволит избежать неприятного сюрприза для рынка облигаций в случае сокращения программы покупок активов уже в сентябре. Другими словами, чтобы приступить к «сужению» QE в сентябре, на этой неделе ЕЦБ должен признать сам факт дискуссии на эту тему.Читать дальше

ЕЦБ пошел на рекорд

- 18 июля 2017, 23:43

- |

Опубликованная вчера статистика от ЕЦБ показала, что баланс банка составил рекордные €4.23 трлн сделав его крупнейшим ЦБ в мире по этому показателю. Это значение эквивалентно ВВП Японии (€4.3 трлн), обладающей третьей по величине экономикой в мире, и уже уверенно опережает Германию (€3.02 трлн), которая находится на четвертом месте.

Теперь балансы ЕЦБ и ЦБ Японии превосходят по своей величине баланс ФРС (остается неизменным последние годы), ведь кто-то должен выкупать активы, пока она находится вне игры.

( Читать дальше )

Рынки ощутят эффект сокращения баланса через год

- 12 июля 2017, 15:41

- |

При всех опасениях по поводу изменения монетарной политики ключевых центробанков пройдет еще год, прежде чем финансовые рынки почувствуют влияние беспрецедентного сворачивания количественного смягчения, сообщает Bloomberg со ссылкой на Evercore ISI.

Именно тогда совокупный баланс Федеральной резервной системы (ФРС) США, Европейского центрального банка (ЕЦБ) и Банка Японии (в настоящее время почти $14 трлн), вероятно, начнет сокращаться, написал в докладе вице-председатель Evercore ISI в Вашингтоне Кришна Гуха.

Представитель ФРС Лаэль Брейнард заявила во вторник, что целесообразно начать сокращение баланса «в скором времени».

В то время как приближается срок начала сворачивания стимулов ФРС ЕЦБ и Банк Японии все еще продолжают покупки активов. Предположение Evercore ISI соответствует растущим ожиданиям рынка относительно того, что ЕЦБ начнет сворачивать QE в январе, постепенно сокращая объем скупки активов в течение 2018 г. Банк Японии, который уже сократил объем покупки, как ожидается, продолжит сокращение в следующем году. Таким образом, совокупный баланс активов центробанков начнет сокращаться примерно через год.

( Читать дальше )

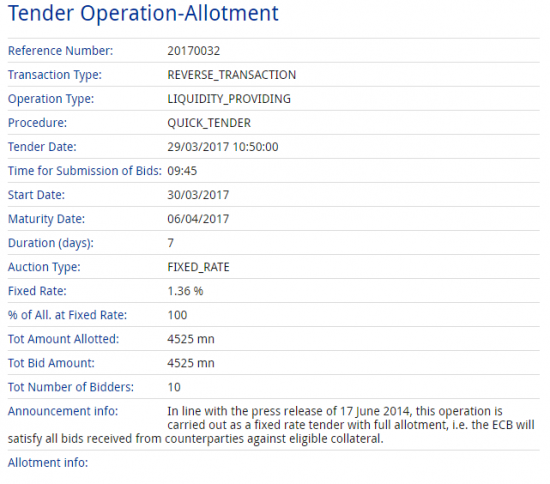

ECB аккуратно расширил лимиты по баксам...))

- 03 апреля 2017, 20:18

- |

Так вот ЕЦБ, спустя 2 нед от события продолжил расширять лимиты на баксовое mro-фондирование. Одно время (кто помнит панические «евро идет на 1,5» ) в узких кругах)) была популярна идея, что этот фондирующий канал колатеролайзится в свою очередь поддерживается свопами ецб-фрс и, соответственно, его лимиты использовались как индикатор лимитов (в этих свопах ФЕДа на ЕЦБ) — соответственно сворачивания или ))наоборот расширения баксофондирования ФЕДом Евросистемы

под повышение FFR вместо традиционных 200 лямов в евросистеме выбирают теперь, вувля:

последний раз ЕЦБ давал в сопоставимых масштабах только в конце октября — кто помнит это отразилось и на местном рынке http://smart-lab.ru/blog/353904.php когда закрывали мгновенные потребности db, ucg, и, возможно, райфА.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал