polymetal

Майская охота за дивидендами: когда и какие акции покупать, чтобы получить дивиденды

- 05 мая 2020, 18:42

- |

Утвержденные на ГОСА

НОВАТЭК. Размер дивиденда — 18,1 руб на акцию. Последний день для покупки акций перед отсечкой — 6 мая 2020.Polymetal. Размер дивиденда — $0,42 на акцию. Последний день для покупки акций — 6 мая 2020.

ЛСР. Размер дивиденда — 30 руб. Последний день для покупки акций — 7 мая 2020.

Таттелеком. Размер дивиденда — 0,02021 руб на акцию. Последний день для покупки акций — 8 мая 2020.

Мосбиржа. Размер дивиденда — 7,93 руб на акцию. Последний день для покупки акций — 13 мая 2020.

Рекомендации СД

Норильский никель. Размер дивиденда — 557,2 руб. Последний день для покупки акций — 21 мая 2020. ГОСА 13 мая.( Читать дальше )

- комментировать

- 6.6К | ★13

- Комментарии ( 12 )

Polymetal выплатит дивиденды за II полугодие 2019 г.

- 05 марта 2020, 09:01

- |

дивиденды за II полугодие 2019 г." title="Polymetal выплатит дивиденды за II полугодие 2019 г." />

дивиденды за II полугодие 2019 г." title="Polymetal выплатит дивиденды за II полугодие 2019 г." />

( Читать дальше )

Полиметалл: финансовые результаты за 2019 г. по МСФО. Рекордные показатели - рекордные дивиденды!

- 04 марта 2020, 20:13

- |

Полиметалл опубликовал финансовые результаты за 2019 г. по МСФО. Выручка увеличилась на 19% по сравнению с 2018 г. – до $2,2 млрд на фоне роста производственных показателей и объёма продаж.

дивиденды!" title="Полиметалл: финансовые результаты за 2019 г. по МСФО. Рекордные показатели - рекордные дивиденды!" />

Скорректированный показатель EBITDA составил $1 млрд, увеличившись на 38% по сравнению с 2018 г., рентабельность достигла 48%. При этом, компания снизила долговую нагрузку по показателю Чистый долг/EBITDA до 1,38х. Основной рост показателей пришёлся на увеличение цен цветных металлов в 2019 г., средняя цена реализации золота выросла на 13% и серебра 11% год к году.

( Читать дальше )

Полиметалл: увеличение дивидендов почти на 70%

- 04 марта 2020, 15:11

- |

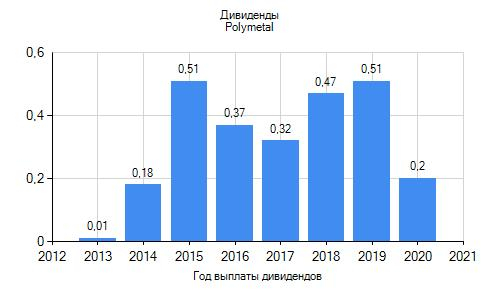

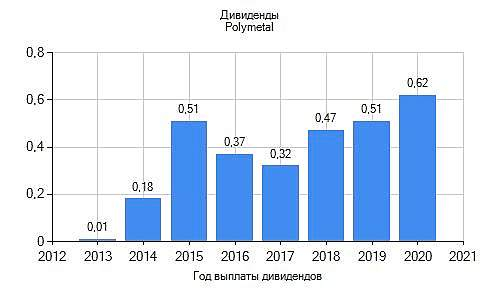

Итоговые дивиденды за 2019г: $0,42 на акцию, ~₽27,6

Доходность выплаты: 2,6%

Дивиденды за весь 2019г: $0,82 на акцию, +70% в годовом выражении

Закрытие реестра: 11 мая, купить под дивиденды нужно до 6 мая

Доходность дивидендов 2020 (exp): 5%, ниже среднего для российского рынка акций

Дивидендная политика

50% от скорректированной чистой прибыли при коэффициенте «чистый долг/скорр EBITDA» <2,5х. Также в конце каждого финансового года совет директоров рассматривает вопрос о выплате специальных дивидендов.

Компания соблюдает политику, + выплатили $0,2 на акцию в виде спецдивидендов.

Дивидендная стратегия

После роста цен на золото, которое инвесторы воспринимают как средство защиты от неопределенности в экономике, Полиметаллу удалось значительно увеличить выплаты акционерам. Несмотря на это невысокая дивидендная доходность и средний свободный денежный поток не позволяют добавить акцию в портфель по стратегии

( Читать дальше )

Выручка Polymetal может вырасти на 19% - Альфа-Банк

- 03 марта 2020, 17:33

- |

Исходя из производственных результатов компании за 2019 г., мы ожидаем, что рост выручки составит почти 19% г/г, тогда как 2019 EBITDA вырастет на 34% г/г. Ранее в этом году Polymetal объявлял о специальных дивидендных выплатах в размере $94 млн, или $0,20/акцию. Мы ожидаем что размер финальных дивидендов составит примерно $70 млн (около $0,16/акцию), что соответствует дивидендной доходности на уровне 3,5% на годовой основе при текущих котировках.

Волатильность на рынке акций сохранится, на наш взгляд, пока не появится позитивной статистики по эпидемии коронавируса. Акции золотодобывающих компаний традиционно считаются защитным активом для инвесторов. Сильные результаты Polymetal в сочетании с отличным продвижением основных проектов компании могут стать триггером их дальнейшего потенциала роста.

Polymetal остается нашей топ-акцией в российском золотодобывающем секторе.

( Читать дальше )

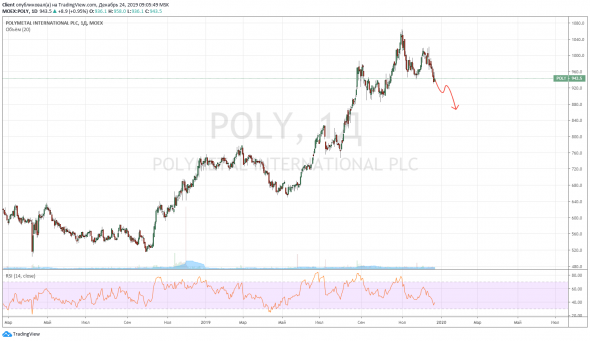

ДТС №1: Как заработать на дивидендах Polymetal 12.02.2020

- 11 февраля 2020, 22:18

- |

ДТС №1: Как заработать на дивидендах Polymetal 12.02.2020

Введение

12.02.2020 последний день с дивидендами торгуются акции Polymetal (POLY). Уже в четверг 13.02.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

Чем грозит эпидемия коронавируса металлургическим компаниям? - Sberbank CIB

- 28 января 2020, 13:17

- |

Рубль за неделю подешевел более чем на 2% на фоне усиления рискофобии, отступив к отметке 63 за доллар. Это ослабляет появившееся в последнее время давление на прибыльность российских металлургов, связанное с ростом затрат вследствие укрепления рубля в 4К19.

В нашем декабрьском стратегическом обзоре мы отметили, что производители стали и цветных металлов будут выглядеть привлекательнее, чем золотодобывающие компании — благодаря улучшению глобальных макроэкономических показателей и подписанию первого этапа торгового соглашения между США и КНР. Эта рекомендация оказалась верной, но после начала эпидемии коронавирусной инфекции ситуация изменилась.

( Читать дальше )

Кызыл является ключевым проектом Polymetal - Промсвязьбанк

- 12 ноября 2019, 11:44

- |

Рудные запасы месторождения Кызыл (Казахстан), согласно обновленной оценке по JORC, составляют 41,7 млн тонн руды со средним содержанием 6,3 г/т и общим объемом золота 8,5 млн унций, сообщила компания Polymetal, владеющая проектом. По сравнению с прежней оценкой количество золота увеличилось на 18%. В том числе запасы для открытых горных работ выросли на 37%, до 4,2 млн унций золота при среднем содержании 5,7 г/т.

Кызыл является ключевым проектом компании и формируют большую часть ресурсной базы Polymetal. По итогам 2019 года компания может произвести около 1,6 млн унций золота. Из них на Кызыл придется около 20%. Позитивным моментом увеличения запасов является то, что компания за счет их прироста сможет частично перекрыть объемы добычи, т.е. коэффициент обеспеченности запасов снизиться меньше.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал