SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

m&A

Apple выходит на тропу войны с Amazon

- 29 июля 2014, 13:29

- |

Apple тайно приобрела стартап BookLamp, чтобы конкурировать с Amazon на рынке книг

TechCrunch стало известно, что Apple сделала важное приобретение, которое поможет компании работать с электронными книгами и «успешно конкурировать с Amazon на его собственном поле». Это BookLamp, стартап, основанный в городе Бойс, штат Айдахо, который разработал сервис «книжной аналитики».

(Update: В Apple подтвердили нашу информацию о приобретении. Вот что пишет представитель компании: «Apple время от времени покупает небольшие технологические стартапы, и мы предпочитаем не обсуждать ни наши цели, ни наши планы».)

Еще один источник сообщает, что Apple приобрел сотрудников и технологию BookLamp, заплатив «свыше 10 миллионов долларов, но менее 15 миллионов».

Самый известный продукт BookLamp — Book Genome Project. Это платформа, которая дает пользователям книжные рекомендации на основе других прочитанных ими книг. Рекомендации создаются методом анализа естественного языка. Технологии BookLamp могут помочь Apple улучшить систему рекомендаций, поиск и категоризацию в сервисе iBooks.

( Читать дальше )

- комментировать

- 15 | ★1

- Комментарии ( 2 )

Посредничество в купле/продаже предприятия (не за даром :-)

- 23 июля 2014, 14:21

- |

Господа, добрый день.

Нужен профессиональный человек (возможно команда/предприятие), который смог бы решить вопрос продажи доли одного ООО в другом ООО. Доля более 70%.

ООО связано с полезными ископаемыми (алмазы), Россия.

Пишите в личку. Нужна информация о вас, ваш опыт в подобных сделках. Условия.

«Мопед не мой». Просто попросили найти людей с нужным скилзом. Можно на info@tradeinwest.ru

Нужен профессиональный человек (возможно команда/предприятие), который смог бы решить вопрос продажи доли одного ООО в другом ООО. Доля более 70%.

ООО связано с полезными ископаемыми (алмазы), Россия.

Пишите в личку. Нужна информация о вас, ваш опыт в подобных сделках. Условия.

«Мопед не мой». Просто попросили найти людей с нужным скилзом. Можно на info@tradeinwest.ru

Определение пика S&P500 по активности M&A

- 22 июля 2014, 10:58

- |

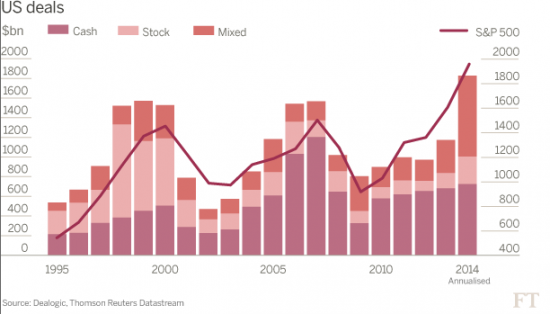

На графике S&P500 наложен объем сделок слияний и поглощений.

Как ни странно, коллапсу рынка предшествуют 2-3 рекордных года.

Так что, судя по этой истории, большого обвала в этом году ждать не стоит.

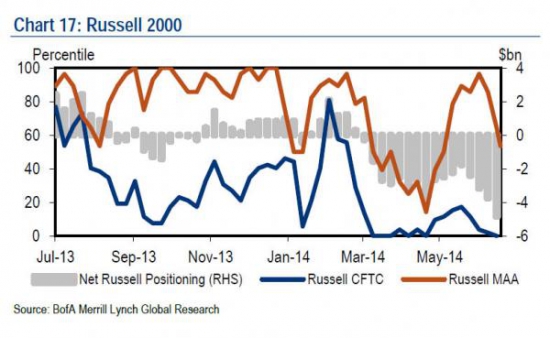

Еще картинка: профессионалы увеличили шорты по компаниям малой капитализации до максимума за 3 года (Russel 2000) -$4,6 млрд

А вот еще картинка с ZH которая показывает, что ни один индекс стратегий хедж-фондов 6-й год подряд не может обыграть S&P500.

( Читать дальше )

Вы верите в новый глобальный кризис в 2015-м?

- 10 июля 2014, 09:58

- |

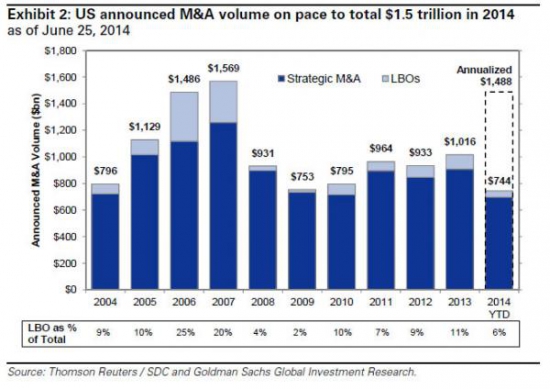

Говорят, что в 2015 году грянет новый глобальный кризис. Причем это будет именно новый кризис, а не новая волна старого кризиса. В последнее время объемы M&A сделок зашкаливают. На 2014 год прогнозируется рекордный их объем. Это, скорее, плохой знак, чем хороший, ибо он свидетельствует не об улучшении активности в реальной экономике, но об усилении ажиотажа в «ахалай-махалай» сфере пузыреобразно растущих акций. Чем больше растут акции, тем больше M&A на рынке. Чем больше сделок M&A – тем сильнее растут акции. И, значит, пузырь-пузырь-пузырь...

Finparty.ru вошли в состав Banki.ru. Мой комментарий

- 27 мая 2014, 19:02

- |

Финпати — безусловно приятный проект из области финансового гламура.

Я никогда особо не понимал их бизнес-модели, но насколько я понимаю, они брали деньги у компаний за освещение их финансовых мероприятий.\

Ну типа, если хотите чтобы мы написали о вашем мероприятии, $1000 на стол. Плюс сами организовывали мероприятия.

Рекламу сайт особо не продавал (вероятно, из-за скромной посещаемости).

Честно говоря, бизнес сам по себе приятный — ходить по тусовкам, общаться с сильными мира сего, — это просто интересно!

Но вот откуда эксперты взяли value в $1,000,000 за финпати — непонятно.

Сравнение статистики Finparty и Смартлаба (1 часть из релиза, 2-я по данным alexa.com)

Важно: Гюзель Губейдуллина вышла из проекта и заниматься им не будет. Руководителем будет Дарья Маслова. Возможно, за три года интерес поостыл, ну или образовались какие другие семейные дела. А на такой проект как финпати, нужны все время ресурсы, время и инициатива.

Мое мнение: миллиона долларов там нет, а сайт finparty скорее всего перейдет под домен banki.ru и как исчезнет (и будет типа party.banki.ru), хотя конечно могу ошибаться и проект сохранит свою самостоятельность. Может будут делать какаую-то лоялизацию для клиентов-банков на базе финпати.

Я никогда особо не понимал их бизнес-модели, но насколько я понимаю, они брали деньги у компаний за освещение их финансовых мероприятий.\

Ну типа, если хотите чтобы мы написали о вашем мероприятии, $1000 на стол. Плюс сами организовывали мероприятия.

Рекламу сайт особо не продавал (вероятно, из-за скромной посещаемости).

Честно говоря, бизнес сам по себе приятный — ходить по тусовкам, общаться с сильными мира сего, — это просто интересно!

Но вот откуда эксперты взяли value в $1,000,000 за финпати — непонятно.

Сравнение статистики Finparty и Смартлаба (1 часть из релиза, 2-я по данным alexa.com)

Важно: Гюзель Губейдуллина вышла из проекта и заниматься им не будет. Руководителем будет Дарья Маслова. Возможно, за три года интерес поостыл, ну или образовались какие другие семейные дела. А на такой проект как финпати, нужны все время ресурсы, время и инициатива.

Мое мнение: миллиона долларов там нет, а сайт finparty скорее всего перейдет под домен banki.ru и как исчезнет (и будет типа party.banki.ru), хотя конечно могу ошибаться и проект сохранит свою самостоятельность. Может будут делать какаую-то лоялизацию для клиентов-банков на базе финпати.

Роснефть может купить Gunvor?

- 21 мая 2014, 10:38

- |

Gunvor была предложена покупателям в мае, говорят источники «Ъ» на рынке. По данным одного из них, переговоры о продаже трейдера целиком идут с несколькими претендентами, среди которых есть и нефтекомпании. Другие источники «Ъ» отмечают, что неофициально обсуждалась сделка с «Роснефтью». Собеседники «Ъ» в окружении экс-совладельца Gunvor Геннадия Тимченко говорят, что «компания ведет переговоры о привлечении партнеров, это факт, и, естественно, рассматривается „Роснефть“». По словам источников «Ъ», окончательная стоимость трейдера не определена, но «речь идет о плюс-минус $5 млрд». В самой Gunvor лишь говорят, что «компания не занимается поиском покупателей». В «Роснефти» пока «никаких предложений от Gunvor не получали».

www.kommersant.ru/doc/2475736

www.kommersant.ru/doc/2475736

Тема дня # 16. Рынок M&A указывает путь или тем кто ждёт РТС по 500 не читать

- 17 марта 2014, 13:32

- |

Сегодня как из рога изобилия сыпится информация о сделках M&A с российскими участниками. Это очень интересно:

( Читать дальше )

- НК «Роснефть» достигла договоренности с международным консорциумом в составе банка Unicredit, банка «Интеза», фонда «Клессидра» о покупке доли 50% компании-держателя 26,19% акций Pirelli & Co S.p.A, сообщает Интерфакс. Согласно сообщению «Роснефти», сделка будет осуществляться исходя из цены в 12 евро за акцию и происходить в рамках соблюдения механизмов корпоративного взаимодействия с возможным учреждением отдельного юридического лица. Окончательные соглашения будут подписаны сторонами не позднее мая 2014 года при соблюдении норм итальянского, европейского и российского права.

( Читать дальше )

Роснефть опять проголодалась

- 05 марта 2014, 16:50

- |

Роснефть опять целит кого-то скушать. Вчера была статья в Коммерсанте о том, что Vitol в рамках экспортного контракта готовит $2 млрд предоплаты для РН. При этом как стало известно Коммерсанту из The Financial Times «эти средства будут направлены на финансирование дальнейшей экспансии «Роснефти»». Интересно кто бы это мог быть?

Одесский НПЗ о приобретении которого заявляла РН столько не стоит, да и там сделка для РН безденежная. Очень интересно на кого у РН потекли слюньки?

о M&A сделках РН в 2013 году я писал здесь

Одесский НПЗ о приобретении которого заявляла РН столько не стоит, да и там сделка для РН безденежная. Очень интересно на кого у РН потекли слюньки?

о M&A сделках РН в 2013 году я писал здесь

Самые заметные сделки на рынке M&A c участием рос активов в 2013 году

- 10 февраля 2014, 15:57

- |

Эту статью я писал для журнала Financial One, к сожалению, журнал не смог её разместить в ближайшем номере. Чтобы информация, содержащаяся в настоящей статье не потеряла актуальность размещаю здесь: Эксклюзивно для Smart-lab.ru

Анализ рынка M&Aпозволяет понять ситуацию, происходящую в экономике в целом и системных процессах, происходящих в тех или иных отраслях. Например, самая громкая сделка прошедшего года – поглощение Роснефтью ТНК-ВР привело к серьёзному росту доли государства в нефтегазовом секторе, да и во всей экономике РФ. Произошёл существенный рост монополизации этого сектора. Как следствие, изменения вектора направления сырьевых (нефтяных) потоков привело к существенному росту цен на нефтепродукты в России. Так, по данным информационного агентства Argusв результате выбытия 0,9-1 млн тн ежемесячных поставок ТНК-ВР на внутренний рынок цена нефти в июне 2013 на спотовом рынке выросла на 20% до 12 650 рублей за тонну.

( Читать дальше )

Анализ рынка M&Aпозволяет понять ситуацию, происходящую в экономике в целом и системных процессах, происходящих в тех или иных отраслях. Например, самая громкая сделка прошедшего года – поглощение Роснефтью ТНК-ВР привело к серьёзному росту доли государства в нефтегазовом секторе, да и во всей экономике РФ. Произошёл существенный рост монополизации этого сектора. Как следствие, изменения вектора направления сырьевых (нефтяных) потоков привело к существенному росту цен на нефтепродукты в России. Так, по данным информационного агентства Argusв результате выбытия 0,9-1 млн тн ежемесячных поставок ТНК-ВР на внутренний рынок цена нефти в июне 2013 на спотовом рынке выросла на 20% до 12 650 рублей за тонну.

( Читать дальше )

Роснефть и её M&A сделки в 2013 году

- 08 февраля 2014, 20:16

- |

Вчера писал пост с анализом отчётности Роснефти. Есть моменты, которые важны для понимания и должны отложиться в памяти. Я имею в виду активность Роснефти в 2013 году в M&A сделках. В февральском номере Financial One должна выйти моя статья про российский рынок M&A, там приводится информация практически обо всех публично известных сделках с участием российских активов в 2013 году. Так вот самым активным игроком в 2013 году на этом рынке стала Роснефть как по общей сумме закрытых сделок так и, наверное, по количеству закрытых сделок тоже.

В этой статье расскажу, кого купила Роснефть в 2013 году, и как это отразилось на её консолидированной отчётности. Открываем приложение 7 консолидированной отчётности Роснефти за 2013 год (именно здесь есть достоверная информация о консолидации приобретённых дочерних компаний):

Сделка № 1 Приобретение ТРК-ВР

Сделка закрыта 21 марта 2013 года путём приобретения 100% TNK-BP Limited – это конечная холдинговая компания, а также её дочерней TNK Industrial Holdings Limited (совместно с их дочерними предприятиями именуемых «ТНК-ВР»). Эта покупка обошлась Роснефти в 1 767 млрд рублей. Т.к. до следки Роснефть уже владела 25,94% долей в ОАО «Верхнечонскнефтегаз», то в результате сделки РН становится владельцем контролирующей доли, что позволяет ей переоценить всю стоимость стейка в ОАО «Верхнечонскнефтегаз» (за долю, приобретаемую в периметре сделки по поглощению ТНК-ВР было заплачено 67 млрд рублей, сработал метод цена последней покупки назначает всю стоимость) и сделать запись по статье «прочие доходы» + 38 млрд рублей (во вчерашней статье я упомянул про этот момент).

( Читать дальше )

В этой статье расскажу, кого купила Роснефть в 2013 году, и как это отразилось на её консолидированной отчётности. Открываем приложение 7 консолидированной отчётности Роснефти за 2013 год (именно здесь есть достоверная информация о консолидации приобретённых дочерних компаний):

Сделка № 1 Приобретение ТРК-ВР

Сделка закрыта 21 марта 2013 года путём приобретения 100% TNK-BP Limited – это конечная холдинговая компания, а также её дочерней TNK Industrial Holdings Limited (совместно с их дочерними предприятиями именуемых «ТНК-ВР»). Эта покупка обошлась Роснефти в 1 767 млрд рублей. Т.к. до следки Роснефть уже владела 25,94% долей в ОАО «Верхнечонскнефтегаз», то в результате сделки РН становится владельцем контролирующей доли, что позволяет ей переоценить всю стоимость стейка в ОАО «Верхнечонскнефтегаз» (за долю, приобретаемую в периметре сделки по поглощению ТНК-ВР было заплачено 67 млрд рублей, сработал метод цена последней покупки назначает всю стоимость) и сделать запись по статье «прочие доходы» + 38 млрд рублей (во вчерашней статье я упомянул про этот момент).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал