SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. MrWhite

Роснефть и её M&A сделки в 2013 году

- 08 февраля 2014, 20:16

- |

Вчера писал пост с анализом отчётности Роснефти. Есть моменты, которые важны для понимания и должны отложиться в памяти. Я имею в виду активность Роснефти в 2013 году в M&A сделках. В февральском номере Financial One должна выйти моя статья про российский рынок M&A, там приводится информация практически обо всех публично известных сделках с участием российских активов в 2013 году. Так вот самым активным игроком в 2013 году на этом рынке стала Роснефть как по общей сумме закрытых сделок так и, наверное, по количеству закрытых сделок тоже.

В этой статье расскажу, кого купила Роснефть в 2013 году, и как это отразилось на её консолидированной отчётности. Открываем приложение 7 консолидированной отчётности Роснефти за 2013 год (именно здесь есть достоверная информация о консолидации приобретённых дочерних компаний):

Сделка № 1 Приобретение ТРК-ВР

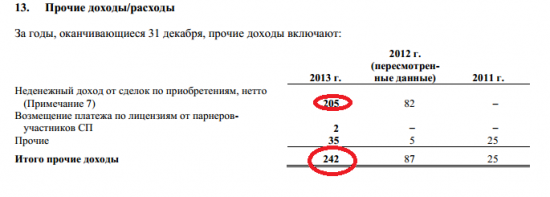

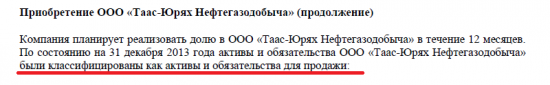

Сделка закрыта 21 марта 2013 года путём приобретения 100% TNK-BP Limited – это конечная холдинговая компания, а также её дочерней TNK Industrial Holdings Limited (совместно с их дочерними предприятиями именуемых «ТНК-ВР»). Эта покупка обошлась Роснефти в 1 767 млрд рублей. Т.к. до следки Роснефть уже владела 25,94% долей в ОАО «Верхнечонскнефтегаз», то в результате сделки РН становится владельцем контролирующей доли, что позволяет ей переоценить всю стоимость стейка в ОАО «Верхнечонскнефтегаз» (за долю, приобретаемую в периметре сделки по поглощению ТНК-ВР было заплачено 67 млрд рублей, сработал метод цена последней покупки назначает всю стоимость) и сделать запись по статье «прочие доходы» + 38 млрд рублей (во вчерашней статье я упомянул про этот момент).

Рисунок Примечание 13

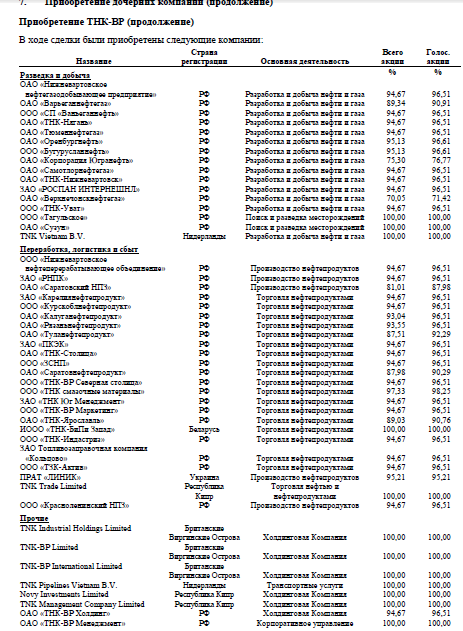

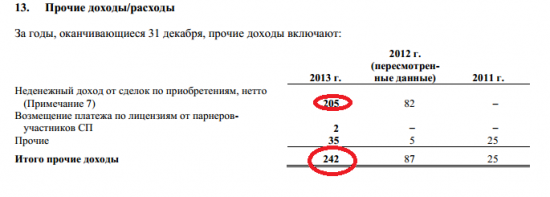

После закрытия сделки РН консолидирует нижеследующие дочерние компании

Рисунок Примечание 7 Наследство ТНК-ВР

Дальше РН делает распределение справедливой стоимости приобретения на активы и обязательства, и консолидирует их в свой баланс.

Сделка № 2 Приобретение ООО «Базовый авиатопливный оператор» и ООО «ГенералАвиа»

За 100% долей вООО «Базовый авиатопливный оператор» и ООО «ГенералАвиа» заплатила 6 млрд рублей. Компании занимаются реализацией, хранением и заправкой авиационного топлива в аэропортах Краснодара, Сочи, Анапы, Геленджика и Абакана. Основыне средства и обязательства этих компаний РН консолидирует в свой баланс.

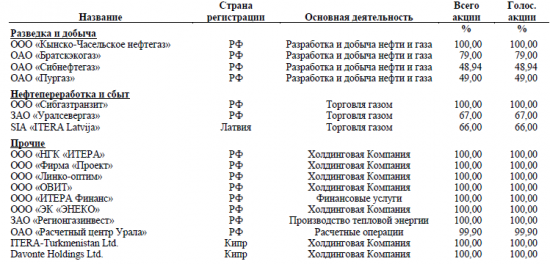

Сделка № 3 Приобретение 49% ООО «НГК «ИТЕРА»

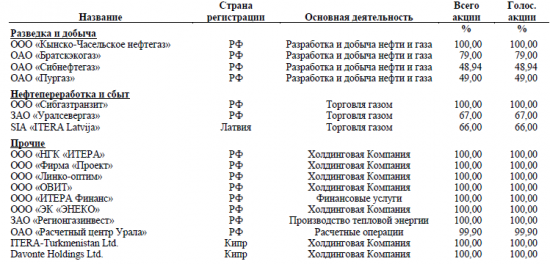

В июле в результате приобретения 49% в ООО «НГК «ИТЕРА» РН становится 100% собственником ООО «НГК «ИТЕРА». Это один из крупнейших независимых производителей природного газа в РФ. Цена сделки 191 млрд рублей. В периметре сделки следующие компании

Рисунок Наследство «НГК «ИТЕРА»

Цена приобретения распределяется на справедливую стоимость активов и обязательств и консолидируется в баланс РН

Сделка №4 Приобретение 50% в ООО «ТНК-Шереметьево»

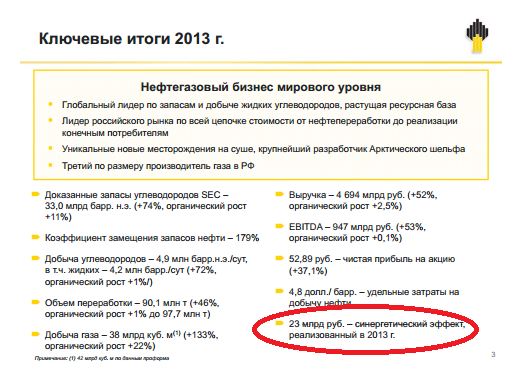

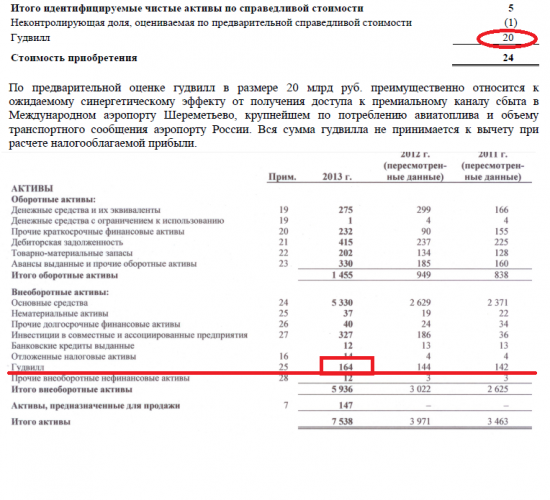

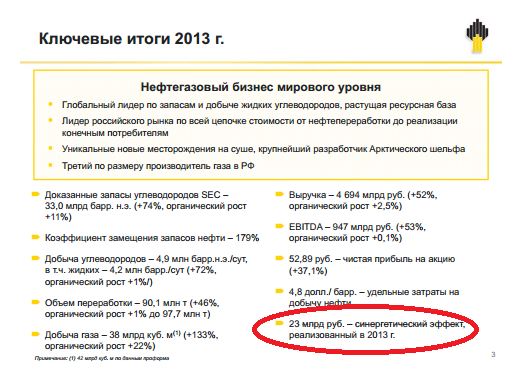

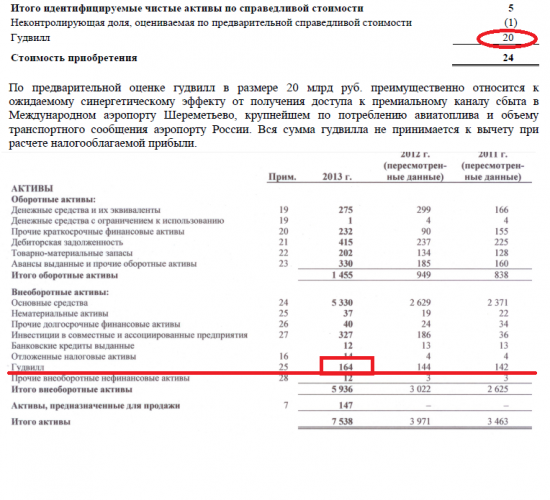

ООО «ТНК-Шереметьево» владеет 74,9% в ЗАО «ТЗК Шереметьево» (основной оператор топливно-заправочного комплекса в Международном Аэропорту Шереметьево, осуществляющим деятельность по реализации, хранению и заправке авиационного топлива). За 50% в этой ООО РН заплатила 9,7 млрд рублей. Так как активы и обязательства ООО «ТНК-Шереметьево» учитывались по исторической стоимости, а приобретение 50% осуществлялось по справедливой стоимости, то в результате сделки возникло превышение заплаченной стоимости активов над балансовой стоимостью. Это превышение было отражено в ст. «Гудвилл» баланса РН на сумму в 20 млрд. Именно эта цифра и фигурирует в презентации для инвесторов

Рисунок Фрагмент презентации РН за 2013 год

Рисунок Приложение 7 Сделка по приобретению ООО ТНК Шереметьево

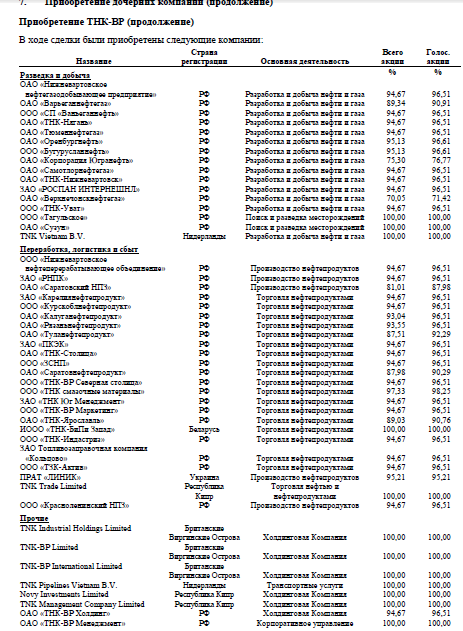

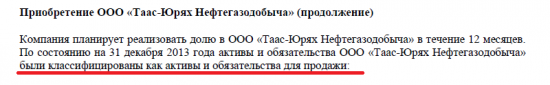

Сделка № 5 Приобретение 65% ООО «Таас-Юрях Нефтегазодобыча»

В октябре РН закрывает серию сделок по приобретению 65% в ООО «Таас-Юрях Нефтегазодобыча» доведя свою долю до 100%. Сумма сделки составила 101 млрд рублей. Мне не понятно почему, но в своей отчётности РН классифицировала активы и обязательства ООО «Таас-Юрях Нефтегазодобыча» как активы и обязательства для продажи

Рисунок Фрагмент Примечание № 7 Сделка Таас-Юрях Нефтегазодобыча

Сделка № 6 Приобретение ОАО «Сибнефтегаз»

Эта сделка представляет собой серию сделок: сначала была приобретена за 59 млрд рублей 40% доля в «Artic Russia B.V.» эта компания является материнской для «Север Энергии» (владеет лицензиями на геологическое изучение, разведку и добычу на месторождениях Самбургского, Ево-Яхинского, Яро-Яхинского и Северо-Часельского лицензионных участков). В результате этого приобретения РН стала партнёром Новатэка и Газпромнефти по проекту «Север Энергия», но потом Новатэк договорился об обмене активами с РН. В результате, в декабре 2013 года РН меняет 40% в «Artic Russia B.V.» на 51% доли в ОАО «Сибнетегазе» и становится 100% владельцем ОАО «Сибнефтегаза». Сделка неденежная. ОАО «Сибнефтегаз» владеет лицензиями на разведку и добычу углеводородов Пырейного газоконденсатного месторождения и лицензиями на геологическое изучение, разведку и добычу на месторождениях Берегового и Хадырьяхинского лицензионных участков.

После закрытия сделки РН распределила справедливую стоимость приобретения всего ОАО «Сибнетфегаза» на справедливую стоимость приобретенных активов и обязательств и консолидировало в свой баланс.

Сделка № 7 Приобретение ООО «Центр исследований и разработок»

Сделка была закрыта в феврале. За 4 млрд рублей было приобретено 100% в ООО «Центр исследований и разработок» (ведущий разработки передовых технологий в области переработки нефти и газа, а также нефтехимии). По результатам сделки был записан гудвилл в размере 2 млрд рублей в баланс РН (относится к ожидаемому синергетическому эффекту от внедрения приобретенных инновационных технологий в области переработки нефти и газа, а также нефтехимии)

Сделка № 8 Приобретение ООО «Полярный терминал»

За 1 млрд рублей был приобретено ООО «Полярный терминал» это предприятие находится в стадии реализации инвестиционного проекта по созданию терминала по перевалке нефти и нефтепродуктов

Итак, подвожу итог. За 2013 год РН истрачено 2 138,7 млрд рублей на приобретение дочерних компаний. Я посчитал среднюю доходность рабочего капитала (ROACE) за последние 5 лет включая 2013 год и получил значение 14,82%. Следовательно что б инвестиции РН в размере 2 138,7 млрд начали оправдываться, то уже по итогам 2014 года РН должна получить дополнительно 2 138,7*0,1482=317 млрд операционной прибыли. Т.е. выйти на размер операционной прибыли в размере 729 млрд рублей. Иначе стоимость всех этих инвестиций придётся списывать до справедливой (именно по справедливой стоимости они учитываются в консолидированной отчётности). Осталось только дождаться итогов первого полугодия, я думаю, уже по итогам этого периода всё станет ясно – эффективные ли это были инвестиции или нет.

Р.S.: Пока работал над этой статьёй появилась инвест идея, связанная с возможной будущей сделкой Роснефти. Идея требует дополнительной проработки поэтому пока раскрывать её не буду.

В этой статье расскажу, кого купила Роснефть в 2013 году, и как это отразилось на её консолидированной отчётности. Открываем приложение 7 консолидированной отчётности Роснефти за 2013 год (именно здесь есть достоверная информация о консолидации приобретённых дочерних компаний):

Сделка № 1 Приобретение ТРК-ВР

Сделка закрыта 21 марта 2013 года путём приобретения 100% TNK-BP Limited – это конечная холдинговая компания, а также её дочерней TNK Industrial Holdings Limited (совместно с их дочерними предприятиями именуемых «ТНК-ВР»). Эта покупка обошлась Роснефти в 1 767 млрд рублей. Т.к. до следки Роснефть уже владела 25,94% долей в ОАО «Верхнечонскнефтегаз», то в результате сделки РН становится владельцем контролирующей доли, что позволяет ей переоценить всю стоимость стейка в ОАО «Верхнечонскнефтегаз» (за долю, приобретаемую в периметре сделки по поглощению ТНК-ВР было заплачено 67 млрд рублей, сработал метод цена последней покупки назначает всю стоимость) и сделать запись по статье «прочие доходы» + 38 млрд рублей (во вчерашней статье я упомянул про этот момент).

Рисунок Примечание 13

После закрытия сделки РН консолидирует нижеследующие дочерние компании

Рисунок Примечание 7 Наследство ТНК-ВР

Дальше РН делает распределение справедливой стоимости приобретения на активы и обязательства, и консолидирует их в свой баланс.

Сделка № 2 Приобретение ООО «Базовый авиатопливный оператор» и ООО «ГенералАвиа»

За 100% долей вООО «Базовый авиатопливный оператор» и ООО «ГенералАвиа» заплатила 6 млрд рублей. Компании занимаются реализацией, хранением и заправкой авиационного топлива в аэропортах Краснодара, Сочи, Анапы, Геленджика и Абакана. Основыне средства и обязательства этих компаний РН консолидирует в свой баланс.

Сделка № 3 Приобретение 49% ООО «НГК «ИТЕРА»

В июле в результате приобретения 49% в ООО «НГК «ИТЕРА» РН становится 100% собственником ООО «НГК «ИТЕРА». Это один из крупнейших независимых производителей природного газа в РФ. Цена сделки 191 млрд рублей. В периметре сделки следующие компании

Рисунок Наследство «НГК «ИТЕРА»

Цена приобретения распределяется на справедливую стоимость активов и обязательств и консолидируется в баланс РН

Сделка №4 Приобретение 50% в ООО «ТНК-Шереметьево»

ООО «ТНК-Шереметьево» владеет 74,9% в ЗАО «ТЗК Шереметьево» (основной оператор топливно-заправочного комплекса в Международном Аэропорту Шереметьево, осуществляющим деятельность по реализации, хранению и заправке авиационного топлива). За 50% в этой ООО РН заплатила 9,7 млрд рублей. Так как активы и обязательства ООО «ТНК-Шереметьево» учитывались по исторической стоимости, а приобретение 50% осуществлялось по справедливой стоимости, то в результате сделки возникло превышение заплаченной стоимости активов над балансовой стоимостью. Это превышение было отражено в ст. «Гудвилл» баланса РН на сумму в 20 млрд. Именно эта цифра и фигурирует в презентации для инвесторов

Рисунок Фрагмент презентации РН за 2013 год

Рисунок Приложение 7 Сделка по приобретению ООО ТНК Шереметьево

Сделка № 5 Приобретение 65% ООО «Таас-Юрях Нефтегазодобыча»

В октябре РН закрывает серию сделок по приобретению 65% в ООО «Таас-Юрях Нефтегазодобыча» доведя свою долю до 100%. Сумма сделки составила 101 млрд рублей. Мне не понятно почему, но в своей отчётности РН классифицировала активы и обязательства ООО «Таас-Юрях Нефтегазодобыча» как активы и обязательства для продажи

Рисунок Фрагмент Примечание № 7 Сделка Таас-Юрях Нефтегазодобыча

Сделка № 6 Приобретение ОАО «Сибнефтегаз»

Эта сделка представляет собой серию сделок: сначала была приобретена за 59 млрд рублей 40% доля в «Artic Russia B.V.» эта компания является материнской для «Север Энергии» (владеет лицензиями на геологическое изучение, разведку и добычу на месторождениях Самбургского, Ево-Яхинского, Яро-Яхинского и Северо-Часельского лицензионных участков). В результате этого приобретения РН стала партнёром Новатэка и Газпромнефти по проекту «Север Энергия», но потом Новатэк договорился об обмене активами с РН. В результате, в декабре 2013 года РН меняет 40% в «Artic Russia B.V.» на 51% доли в ОАО «Сибнетегазе» и становится 100% владельцем ОАО «Сибнефтегаза». Сделка неденежная. ОАО «Сибнефтегаз» владеет лицензиями на разведку и добычу углеводородов Пырейного газоконденсатного месторождения и лицензиями на геологическое изучение, разведку и добычу на месторождениях Берегового и Хадырьяхинского лицензионных участков.

После закрытия сделки РН распределила справедливую стоимость приобретения всего ОАО «Сибнетфегаза» на справедливую стоимость приобретенных активов и обязательств и консолидировало в свой баланс.

Сделка № 7 Приобретение ООО «Центр исследований и разработок»

Сделка была закрыта в феврале. За 4 млрд рублей было приобретено 100% в ООО «Центр исследований и разработок» (ведущий разработки передовых технологий в области переработки нефти и газа, а также нефтехимии). По результатам сделки был записан гудвилл в размере 2 млрд рублей в баланс РН (относится к ожидаемому синергетическому эффекту от внедрения приобретенных инновационных технологий в области переработки нефти и газа, а также нефтехимии)

Сделка № 8 Приобретение ООО «Полярный терминал»

За 1 млрд рублей был приобретено ООО «Полярный терминал» это предприятие находится в стадии реализации инвестиционного проекта по созданию терминала по перевалке нефти и нефтепродуктов

Итак, подвожу итог. За 2013 год РН истрачено 2 138,7 млрд рублей на приобретение дочерних компаний. Я посчитал среднюю доходность рабочего капитала (ROACE) за последние 5 лет включая 2013 год и получил значение 14,82%. Следовательно что б инвестиции РН в размере 2 138,7 млрд начали оправдываться, то уже по итогам 2014 года РН должна получить дополнительно 2 138,7*0,1482=317 млрд операционной прибыли. Т.е. выйти на размер операционной прибыли в размере 729 млрд рублей. Иначе стоимость всех этих инвестиций придётся списывать до справедливой (именно по справедливой стоимости они учитываются в консолидированной отчётности). Осталось только дождаться итогов первого полугодия, я думаю, уже по итогам этого периода всё станет ясно – эффективные ли это были инвестиции или нет.

Р.S.: Пока работал над этой статьёй появилась инвест идея, связанная с возможной будущей сделкой Роснефти. Идея требует дополнительной проработки поэтому пока раскрывать её не буду.

119 |

Читайте на SMART-LAB:

ПКО СЗА по номиналу - опять только на первичке (BB–|ru|, 200 млн р.,YTM 28,71%)

📍 ПКО СЗА БО-06 (для квал. инвесторов, BB–|ru| , 200 млн руб., ставки купона 25,25%, YTM 28,39% , дюрация 2,14 года) - по номиналу —...

15:16

Интересные события марта

Уважаемые инвесторы и подписчики, традиционно начинаем месяц с обзора интересных событий на фондовом рынке и актуальной повестки для инвесторов...

09:57

«Ренессанс страхование» запускает программу франшизных офисов

«Ренессанс страхование» объявила о запуске программы по открытию франшизных офисов. Партнеры компании смогут открывать точки продаж под брендом...

15:32

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

19:45

теги блога Сергей Верпета

- Brent

- crude oil volatility index

- DXY

- En+

- Gap

- Longum Tempus Fund 2

- M&A

- MICEX CBI CP

- RGBI CP

- RTSVX

- Акрон

- банковский кризис

- банковский сектор

- Бартон Биггс

- Башнефть

- Ближний Восток

- БОРД

- Возрождение

- выдающиеся инвесторы

- Газпром

- Газпромнефть

- геополитика

- геополитические риски

- ГМК НорНикель

- Греция

- диапазоны

- длинные деньги

- доллар

- Игорь Сечин

- идеи рулят

- инвестиции

- инвестиционная идея

- инвестиционные идеи

- Интер РАО

- Иран

- Иркутскэнерго

- Китай

- книги о трейдинге

- книги об инвестировании

- книги об инвестициях

- кризис

- Ленэнерго

- ЛСР

- Лукойл

- макроэкономика

- макроэкономика США

- матрица сценариев

- Мечел

- минеральные удобрения

- мозговой штурм

- мой путь

- Мосэнерго

- МТС

- налоги

- нефтегазовый сектор

- нефть

- Новатэк

- НПФ Благосостояние

- о суровости в РФ

- опрос

- опционы

- оффтоп

- пенсионная система

- приватизация

- Принципы

- психология

- Путь хеджера

- работа над ошибками

- разрыв между РТС и ММВБ

- рецензия на книгу

- Роснефтегаз

- Роснефть

- РТС

- Русгидро

- саморазвитие

- Сбербанк

- системный анализ

- Славнефть

- Славнефть-Мегионнефтегаз

- стейтмент

- стратегический анализ

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТГК-5

- ТГК-6

- ТГК-9

- телекоммуникационный сектор

- тенденции

- теория вероятности

- Транснефть

- трейдинг

- трейдинг и классическая литература

- Уралкалий

- фармацевтический сектор

- ЦБ РФ

- электроэнергетический сектор

- энергетика

- энергетика РФ

Два дня бычите, я сломался, летом буду подбирать, начну в районе 210-220 р. и ниже, возьму много.

Респект!