SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

just2trade

Канадский доллар имеет хорошие перспективы в текущем году

- 07 апреля 2021, 10:39

- |

Канадский доллар, уже продемонстрировавший свою силу в 1-м квартале этого года, похоже, станет фаворитом валютного рынка в течение всего 2021 г.

В основе широких успехов канадского доллара лежит спрос на богатые природные ресурсы страны, привлекательные уровни доходности и территориальная близость к США, где широкое развертывание вакцинации и инфраструктурные расходы, как считается, помогают Канаде восстановить свои позиции на крупнейшем для нее экспортном рынке.

На фоне рефляционной торговли и относительного спокойствия на фондовых рынках Банк Канады дал понять, что он сократит программу количественного смягчения. Это способствовало наибольшей квартальной доходности канадского доллара за последние годы по сравнению с двумя другими традиционно считающимися защитными валютами: японской иеной и швейцарским франком. Даже по сравнению с американским долларом, который бросил вызов мрачным прогнозам и успешно завершил 1-й квартал, канадский доллар вырос более чем на 1%, и на данный момент он немного отстает от британского фунта стерлингов в рейтинге лучшей резервной валюты в этом году.

( Читать дальше )

В основе широких успехов канадского доллара лежит спрос на богатые природные ресурсы страны, привлекательные уровни доходности и территориальная близость к США, где широкое развертывание вакцинации и инфраструктурные расходы, как считается, помогают Канаде восстановить свои позиции на крупнейшем для нее экспортном рынке.

На фоне рефляционной торговли и относительного спокойствия на фондовых рынках Банк Канады дал понять, что он сократит программу количественного смягчения. Это способствовало наибольшей квартальной доходности канадского доллара за последние годы по сравнению с двумя другими традиционно считающимися защитными валютами: японской иеной и швейцарским франком. Даже по сравнению с американским долларом, который бросил вызов мрачным прогнозам и успешно завершил 1-й квартал, канадский доллар вырос более чем на 1%, и на данный момент он немного отстает от британского фунта стерлингов в рейтинге лучшей резервной валюты в этом году.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

5 признаков того, что рынок труда в США вот-вот взлетит

- 29 марта 2021, 12:49

- |

Признаки улучшения ситуации на американском рынке труда появились в четверг, когда количество заявок на пособие по безработице упало до самого низкого уровня с начала пандемии. Заявки на пособие по безработице за неделю, закончившуюся 13 марта, составили 684 тыс. против ожидаемых 730 тыс.

В заметке на этой неделе Нил Датта из Renaissance Macro Research указал пять оптимистичных индикаторов, которые указывают на то, что рынок труда «действительно набирает обороты прямо сейчас» по мере роста вакцинации и улучшения погоды – наряду с восстановлением экономики.

«Я полагаю, что в марте мы увидим рост рабочих мест не менее чем на миллион, – написал Датта. – Текущий консенсус составляет около 550 тыс. Только 11 аналитиков участвовали в составлении этой оценки в Bloomberg. Я бы взял на себя ответственность утверждать, что цифра будет выше».

Отметим, что недавно система отслеживания вакансий JPMorgan, основанная на альтернативных источниках данных, показала явное ускорение роста общей занятости.

( Читать дальше )

В заметке на этой неделе Нил Датта из Renaissance Macro Research указал пять оптимистичных индикаторов, которые указывают на то, что рынок труда «действительно набирает обороты прямо сейчас» по мере роста вакцинации и улучшения погоды – наряду с восстановлением экономики.

«Я полагаю, что в марте мы увидим рост рабочих мест не менее чем на миллион, – написал Датта. – Текущий консенсус составляет около 550 тыс. Только 11 аналитиков участвовали в составлении этой оценки в Bloomberg. Я бы взял на себя ответственность утверждать, что цифра будет выше».

Отметим, что недавно система отслеживания вакансий JPMorgan, основанная на альтернативных источниках данных, показала явное ускорение роста общей занятости.

( Читать дальше )

Корпоративная Америка готова присоединиться к Уоррену Баффетту в активном проведении байбэков

- 26 марта 2021, 11:45

- |

Недавний рост процентных ставок мог повысить уровень нервозности у некоторых инвесторов, но маловероятно, что он уменьшил желание покупать у одних из самых больших китов фондового рынка – у самих компаний.

Значительные запасы денежных средств и позитивные прогнозы по прибыли у американских компаний повышают вероятность того, что всё больше топ-менеджеров пойдут по стопам Уоррена Баффетта и начнут выкупать акции, добавляя фондовому рынку дополнительную поддержку после того, как уровень байбэков сократился в прошлом году. К тому же обратные выкупы акций смогут компенсировать взрывной рост в предложении акции со стороны IPO, SPAC и допэмиссий.

«Когда вы видите, что компании наращивают свои денежные потоки, вы можете ожидать роста объемов байбэков в скором времени, – отметила Джина Мартин Адамс, старший стратег по акциям из Bloomberg Intelligence. – На данный момент у компаний есть огромное количество денежных средств, которые им некуда тратить”.

Компании из индекса S&P 500 начали квартал, имея на счетах более $2,2 трлн в виде денежных средств, а консенсус-прогноз Bloomberg предполагает, что их прибыль вырастет на 24% в 2021 г.

( Читать дальше )

Значительные запасы денежных средств и позитивные прогнозы по прибыли у американских компаний повышают вероятность того, что всё больше топ-менеджеров пойдут по стопам Уоррена Баффетта и начнут выкупать акции, добавляя фондовому рынку дополнительную поддержку после того, как уровень байбэков сократился в прошлом году. К тому же обратные выкупы акций смогут компенсировать взрывной рост в предложении акции со стороны IPO, SPAC и допэмиссий.

«Когда вы видите, что компании наращивают свои денежные потоки, вы можете ожидать роста объемов байбэков в скором времени, – отметила Джина Мартин Адамс, старший стратег по акциям из Bloomberg Intelligence. – На данный момент у компаний есть огромное количество денежных средств, которые им некуда тратить”.

Компании из индекса S&P 500 начали квартал, имея на счетах более $2,2 трлн в виде денежных средств, а консенсус-прогноз Bloomberg предполагает, что их прибыль вырастет на 24% в 2021 г.

( Читать дальше )

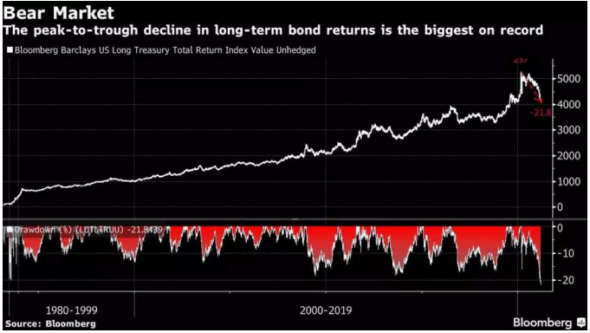

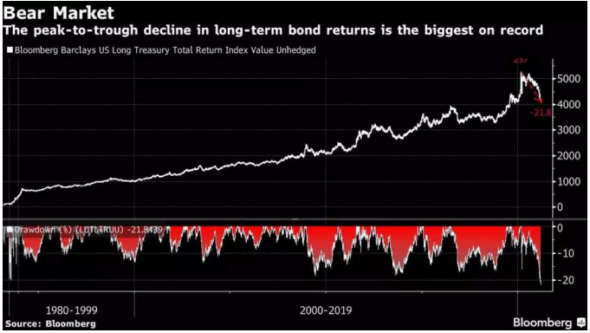

Начавшийся в 1981 г. бычий рынок на рынке «трежериз» закончился

- 23 марта 2021, 13:23

- |

Бычий рынок в долгосрочных американских облигациях начался еще в начале 80-х годов прошлого века. Он пережил коллапс фондовых рынков конца 1980-х гг., пузырь доткомов, мировой финансовый кризис 2008-2009 гг. и потерю Штатами рейтинга «AAA» со стороны одного из трех ведущих рейтинговых агентств.

Однако пандемия завершила его.

Индекс Bloomberg Barclays US Long Treasury Total Return, который отслеживает гособлигации США со сроками погашения свыше 10 лет, рухнул на 22% со своего пика в марте 2020 г., что означает начало медвежьего рынка.

Вообще «бычий рынок» и «медвежий рынок» – это скорее разговорные выражения, и обычно они применяются к акциям. Однако правило для инвесторов и журналистов, использующих эти термины, звучит следующим образом: бычий рынок заканчивается, когда какой-то инструмент падает на 20% от своего пика, а медвежий рынок заканчивается, соответственно, в случае отскока на 20%. Индекс долгосрочных облигаций взлетел на 4 562% между сентябрём 1981 г. и мартом 2020 г. и ни разу не испытывал 20%-го спала в данный период. И эта успешная серия закончилась в текущем месяце.

( Читать дальше )

Однако пандемия завершила его.

Индекс Bloomberg Barclays US Long Treasury Total Return, который отслеживает гособлигации США со сроками погашения свыше 10 лет, рухнул на 22% со своего пика в марте 2020 г., что означает начало медвежьего рынка.

Вообще «бычий рынок» и «медвежий рынок» – это скорее разговорные выражения, и обычно они применяются к акциям. Однако правило для инвесторов и журналистов, использующих эти термины, звучит следующим образом: бычий рынок заканчивается, когда какой-то инструмент падает на 20% от своего пика, а медвежий рынок заканчивается, соответственно, в случае отскока на 20%. Индекс долгосрочных облигаций взлетел на 4 562% между сентябрём 1981 г. и мартом 2020 г. и ни разу не испытывал 20%-го спала в данный период. И эта успешная серия закончилась в текущем месяце.

( Читать дальше )

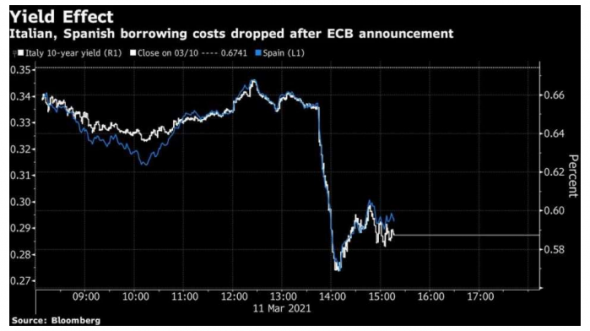

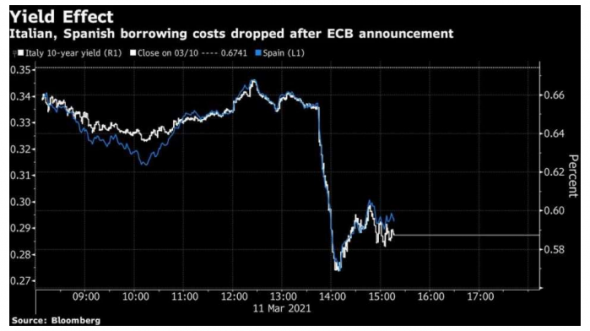

ЕЦБ намерен активно влиять на рынки государственных облигаций

- 15 марта 2021, 12:41

- |

Президент Европейского центрального банка Кристин Лагард разъяснила новые принципы взаимоотношений своего учреждения с рынком гособлигаций, заключающиеся в проведении более активной политики по ограничению доходности бондов. Эти меры необходимы для осуществления более эффективного финансового стимулирования экономического восстановления в течение продолжительного времени.

Лагард сказала, что если некоторые недавние рыночные движения сохранятся в будущем, то они будут иметь «нежелательный» эффект, вызывая негативные экономические и инфляционные последствия. Она выступила после того, как руководство ЕЦБ решило ускорить покупку государственных долгов.

«Мы будем покупать гибко в соответствии с рыночными условиями и с целью предотвращения ужесточения условий финансирования» — заявила она

Евро нивелировал свой выигрыш, а гособлигации Еврозоны выросли после того, как ЕЦБ изменил основы своего взаимодействии с долговым рынком, применив тактический сдвиг, направленный на то, чтобы повышение доходности не грозило задушить экономический подъем в регионе до того, как он начнется. Прогнозы, обнародованные Лагард, предсказывают определенное восстановление экономики, которое должно произойти в этом году.

( Читать дальше )

Лагард сказала, что если некоторые недавние рыночные движения сохранятся в будущем, то они будут иметь «нежелательный» эффект, вызывая негативные экономические и инфляционные последствия. Она выступила после того, как руководство ЕЦБ решило ускорить покупку государственных долгов.

«Мы будем покупать гибко в соответствии с рыночными условиями и с целью предотвращения ужесточения условий финансирования» — заявила она

Евро нивелировал свой выигрыш, а гособлигации Еврозоны выросли после того, как ЕЦБ изменил основы своего взаимодействии с долговым рынком, применив тактический сдвиг, направленный на то, чтобы повышение доходности не грозило задушить экономический подъем в регионе до того, как он начнется. Прогнозы, обнародованные Лагард, предсказывают определенное восстановление экономики, которое должно произойти в этом году.

( Читать дальше )

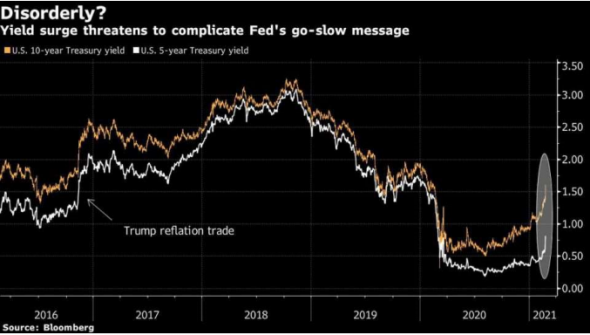

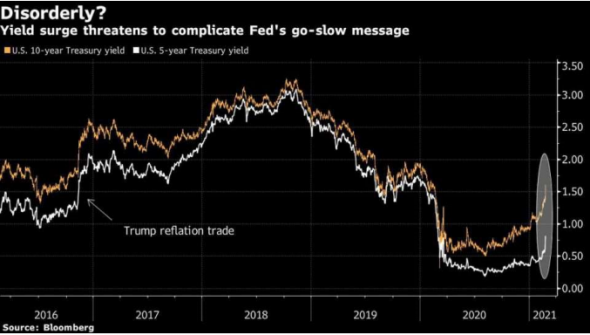

Рынки опасаются более раннего изменения монетарной политики ФРС

- 02 марта 2021, 13:42

- |

После того, как глава ФРС Джером Пауэлл в течение двух дней уверял конгрессменов США, что экономика пока не в том состоянии, чтобы думать об ужесточении монетарной политики, финансовые рынки внезапно начали проявлять чрезмерную активность.

Выступление Пауэлла в целом соответствовало тем стратегическим основам, которые ФРС разработала в прошлом году. Принципиальными положениями в них является то, что американский Центральный банк не будет повышать процентные ставки на ранних этапах восстановления экономики и не будет добиваться осуществления целевого уровня инфляции в 2% до того времени, пока не произойдет ощутимого улучшения ситуации на рынке труда.

Данные по рынку государственных облигаций США на сумму 21 триллион долларов свидетельствуют о том, что некоторые инвесторы не в полной мере доверяют этим обещаниям. Некоторые стоимостные индикаторы краткосрочных облигаций сигнализируют о том, что в рыночном сообществе доминируют ожидания повышения ставки ФРС примерно через два года. Доходность по облигациям со средними и длительными сроками погашения растет, что свидетельствует о быстрой рефляции, которая может побудить ФРС сократить программу стимулирующих мер.

( Читать дальше )

Выступление Пауэлла в целом соответствовало тем стратегическим основам, которые ФРС разработала в прошлом году. Принципиальными положениями в них является то, что американский Центральный банк не будет повышать процентные ставки на ранних этапах восстановления экономики и не будет добиваться осуществления целевого уровня инфляции в 2% до того времени, пока не произойдет ощутимого улучшения ситуации на рынке труда.

Данные по рынку государственных облигаций США на сумму 21 триллион долларов свидетельствуют о том, что некоторые инвесторы не в полной мере доверяют этим обещаниям. Некоторые стоимостные индикаторы краткосрочных облигаций сигнализируют о том, что в рыночном сообществе доминируют ожидания повышения ставки ФРС примерно через два года. Доходность по облигациям со средними и длительными сроками погашения растет, что свидетельствует о быстрой рефляции, которая может побудить ФРС сократить программу стимулирующих мер.

( Читать дальше )

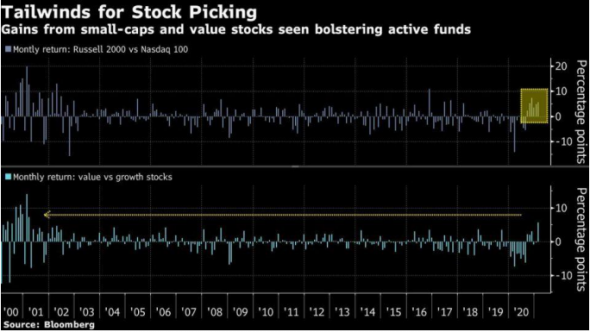

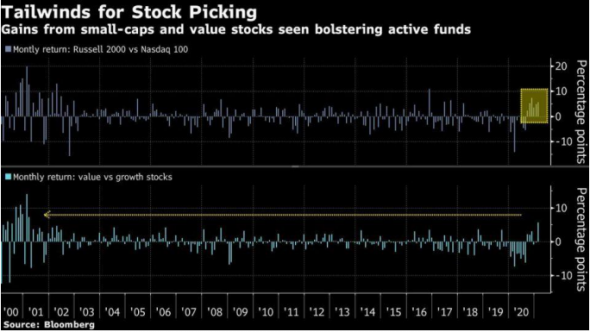

На фондовом рынке происходит смена фаворитов

- 26 февраля 2021, 12:36

- |

Ослабление рыночных позиций таких мегакомпаний, как Apple Inc., вызывает беспокойство у инвесторов. Но профессиональные финансовые аналитики потерю импульса крупнейшими компаниями фондового рынка воспринимают, в основном, как хорошие новости.

По данным Goldman Sachs Group Inc., с начала года 57% крупнейших инвестиционных фондов превзошли свои целевые показатели, что стало лучшим началом года в отрасли почти за десятилетие. Ключевым фактором является ослабление доминирования мегакомпаний, в которые эти фонды, как правило, не осуществляют вложения на постоянной основе.

Сейчас же надежда на восстановление экономики вдохнула жизнь во все фондовые сегменты, от компаний с небольшой капитализацией до ранее игнорировавшихся акций, как скажем в секторе энергетики, расширяя круг успешных фирм. Индекс компаний с малой капитализацией Russell 2000 готов превзойти индекс 100 крупнейших на бирже Nasdaq компаний (Nasdaq 100) шестой месяц подряд, в то время как скорректированная версия индекса S&P 500, в этом году выросла на 6.6%, что вдвое больше, чем эталонный индекс S&P 500, взвешенный по капитализации.

( Читать дальше )

По данным Goldman Sachs Group Inc., с начала года 57% крупнейших инвестиционных фондов превзошли свои целевые показатели, что стало лучшим началом года в отрасли почти за десятилетие. Ключевым фактором является ослабление доминирования мегакомпаний, в которые эти фонды, как правило, не осуществляют вложения на постоянной основе.

Сейчас же надежда на восстановление экономики вдохнула жизнь во все фондовые сегменты, от компаний с небольшой капитализацией до ранее игнорировавшихся акций, как скажем в секторе энергетики, расширяя круг успешных фирм. Индекс компаний с малой капитализацией Russell 2000 готов превзойти индекс 100 крупнейших на бирже Nasdaq компаний (Nasdaq 100) шестой месяц подряд, в то время как скорректированная версия индекса S&P 500, в этом году выросла на 6.6%, что вдвое больше, чем эталонный индекс S&P 500, взвешенный по капитализации.

( Читать дальше )

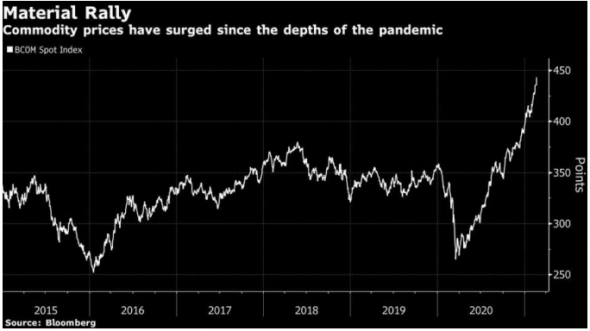

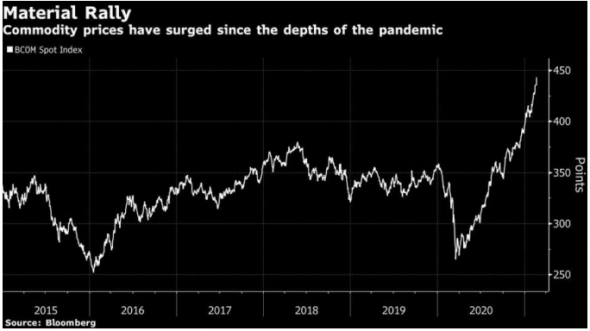

Веские причины продолжающегося роста цен на сырьевые товары

- 25 февраля 2021, 12:23

- |

Товарно-сырьевые рынки переживают бум. Нефть в этом году подорожала примерно на 30%, медь только что достигла девятилетнего максимума, а рынки зерна испытывают дефицит.

Но есть один специфический фактор, способный придать еще больший импульс мировым сырьевым товарам. В то время, когда процентные ставки невысоки, а доходность облигаций остается исторически низкой, ротация позиций вдоль кривой фьючерсов на сырьевые товары предлагают пассивным инвесторам заманчивую прибыль. Эти соображения были высказаны некоторыми крупнейшими исследовательскими подразделениями, в том числе в Goldman Sachs и Citigroup, анализирующих структуру доходов от сырьевых товаров в этом году.

Логика проста. На активных рынках ближайшие фьючерсные контракты дороже, чем поздние. Это означает, что инвесторы могут покупать сегодня контракты с отдаленной по времени поставкой и платить более низкую цену, чем эти фьючерсы будут стоить незадолго до срока их экспирации, тем самым рискуя меньшими суммами в случае неблагоприятно складывающейся ситуации на рынке. Получение прибыли от этих разностей стоимостей инвесторы называют оборотной доходностью, и это привлекает спекулятивные деньги в сырьевые товары, что способствует дальнейшему росту цен.

( Читать дальше )

Но есть один специфический фактор, способный придать еще больший импульс мировым сырьевым товарам. В то время, когда процентные ставки невысоки, а доходность облигаций остается исторически низкой, ротация позиций вдоль кривой фьючерсов на сырьевые товары предлагают пассивным инвесторам заманчивую прибыль. Эти соображения были высказаны некоторыми крупнейшими исследовательскими подразделениями, в том числе в Goldman Sachs и Citigroup, анализирующих структуру доходов от сырьевых товаров в этом году.

Логика проста. На активных рынках ближайшие фьючерсные контракты дороже, чем поздние. Это означает, что инвесторы могут покупать сегодня контракты с отдаленной по времени поставкой и платить более низкую цену, чем эти фьючерсы будут стоить незадолго до срока их экспирации, тем самым рискуя меньшими суммами в случае неблагоприятно складывающейся ситуации на рынке. Получение прибыли от этих разностей стоимостей инвесторы называют оборотной доходностью, и это привлекает спекулятивные деньги в сырьевые товары, что способствует дальнейшему росту цен.

( Читать дальше )

Акции канадских технологических компаний пользуются высоким спросом

- 19 февраля 2021, 11:42

- |

За последний год акции канадских технологических компаний очень выросли в цене, что позволило этим компаниям существенно увеличить свою капитализацию и улучшить финансовые возможности.

Компания Dye & Durham Ltd., производящая программное обеспечение для юридических фирм, воспользовалась более чем шестикратным ростом стоимости своих акций после июльского IPO, чтобы привлечь 500 миллионов канадских долларов (394 миллиона долларов США) в рамках сделок по реализации акций и конвертируемых долговых обязательств. Компания Dye & Durham, которая стала публичной со стартовой ценой 7.50 канадских долларов за акцию, получила 50.50 канадских долларов за акцию в ходе частного размещения. Другие софтверные компании, в частности Lightspeed POS Inc. и Docebo Inc., действовали похожим образом.

Технологические компании извлекли значительную выгоду за время с начала пандемии коронавируса, поскольку их корпоративные клиенты все чаще обращались к облачным приложениям для поддержки своих удаленных сотрудников, сказал Анураг Рана, аналитик в Bloomberg Intelligence. По его словам, технологический сектор был одним из немногих сегментов, где инвесторы могли рассчитывать на подъем во время кризиса. Огромные секторы экономики, включая розничную торговлю, рестораны, авиакомпании, отели и казино, пострадали от карантинных ограничений.

( Читать дальше )

Компания Dye & Durham Ltd., производящая программное обеспечение для юридических фирм, воспользовалась более чем шестикратным ростом стоимости своих акций после июльского IPO, чтобы привлечь 500 миллионов канадских долларов (394 миллиона долларов США) в рамках сделок по реализации акций и конвертируемых долговых обязательств. Компания Dye & Durham, которая стала публичной со стартовой ценой 7.50 канадских долларов за акцию, получила 50.50 канадских долларов за акцию в ходе частного размещения. Другие софтверные компании, в частности Lightspeed POS Inc. и Docebo Inc., действовали похожим образом.

Технологические компании извлекли значительную выгоду за время с начала пандемии коронавируса, поскольку их корпоративные клиенты все чаще обращались к облачным приложениям для поддержки своих удаленных сотрудников, сказал Анураг Рана, аналитик в Bloomberg Intelligence. По его словам, технологический сектор был одним из немногих сегментов, где инвесторы могли рассчитывать на подъем во время кризиса. Огромные секторы экономики, включая розничную торговлю, рестораны, авиакомпании, отели и казино, пострадали от карантинных ограничений.

( Читать дальше )

Японский индекс Nikkei 225 впервые за 30 лет превысил отметку в 30.000 пунктов

- 17 февраля 2021, 12:00

- |

Японский фондовый индекс Nikkei 225 Stock Average превысил отметку в 30.000 пунктов впервые с августа 1990 г., продолжая расти до уровней, не наблюдавшихся с момента коллапса «финансового пузыря».

Индекс вырос на 1.9% и закрылся на отметке 30.084,15 пунктов в понедельник на фоне определенных признаков восстановления экономики в стране и надежд на прогресс в переговорах различных ветвей власти США по согласованию пакета финансового стимулирования. В то время как акции во всем мире покорили новые максимальные высоты в последние месяцы, индекс Nikkei 225 все еще должен вырасти почти на 30%, чтобы превзойти рекордное значение в 38.915,87 пунктов. Оно было установлено во время последней торговой сессии 1989 г., прежде чем индекс потерял более половины своей стоимости за три года после того, как лопнул «финансовый пузырь».

Японские акции демонстрируют в целом длительное восстановление после падения на «дно» в 2012 г. в результате разрушительного землетрясения годом ранее. Вступив в должность в том же 2012 г., бывший премьер-министр Синдзо Абэ приложил немало усилий по оживлению экономики и повышению капитализации корпораций за счет улучшения методов управления, что способствовало позитивной тенденции роста цен на акции, ускорившегося в этом году.

( Читать дальше )

Индекс вырос на 1.9% и закрылся на отметке 30.084,15 пунктов в понедельник на фоне определенных признаков восстановления экономики в стране и надежд на прогресс в переговорах различных ветвей власти США по согласованию пакета финансового стимулирования. В то время как акции во всем мире покорили новые максимальные высоты в последние месяцы, индекс Nikkei 225 все еще должен вырасти почти на 30%, чтобы превзойти рекордное значение в 38.915,87 пунктов. Оно было установлено во время последней торговой сессии 1989 г., прежде чем индекс потерял более половины своей стоимости за три года после того, как лопнул «финансовый пузырь».

Японские акции демонстрируют в целом длительное восстановление после падения на «дно» в 2012 г. в результате разрушительного землетрясения годом ранее. Вступив в должность в том же 2012 г., бывший премьер-министр Синдзо Абэ приложил немало усилий по оживлению экономики и повышению капитализации корпораций за счет улучшения методов управления, что способствовало позитивной тенденции роста цен на акции, ускорившегося в этом году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал