ipo 2024

Группа IDF Eurasia может выйти на IPO в 2024 году. О чем мы пообщались с коллекторами?😁

- 01 мая 2023, 17:52

- |

Они размещают 3-летние бонды с доходностью 15%, а мы узнали у них как устроен их бизнес и насколько они надёжны.

Бизнес конечно прикольный. Ты покупаешь безнадежные долги за 15% тела на аукционе. «Должников», которых ты покупаешь, ты предварительно анализируешь при помощи мат. модели, чтобы выбрать тех, которые скорее всего вернут. 5 лет назад кстати для коллекторов вообще было золотое время, и безнадежные долги продавались за 3-5% от тела (т.к. рынок был неэффективный и слабо конкурентный).

После покупки «долгового портфеля» начинается «работа с должниками». Сначала убеждение, потом суды. Работает искусственный интеллект, который и звонит должникам и составляет/отправляет иски тысячами. Соответственно, основной доход идёт через выплаты ФССП.

На выходе имеем чистую маржу 48%, рентабельность капитала = 64%.

В 22 году доля рынка ID Collect была 16%, но после сами знаете чего ушли парочка иностранных конкурентов, теперь доля рынка вырастет. Зачем занимают? Понятное дело, чтобы нарастить портфель кредитов.

В общем, когда мы слышим «коллекторы», мы представляем себе мужиков в кожаных куртках с молотками, а по факту получается математический алгоритмический бизнес по сути.

В 24 году группа планирует на IPO. Основа группы — это МФО Манимен. Подробности тут https://idfeurasia.com/

- комментировать

- 3.5К

- Комментарии ( 10 )

Dodo Brands (Додо Пицца): с высокой вероятностью будем размещаться на Московской Бирже

- 19 мая 2021, 19:01

- |

👉IPO будет в 2024 году. Сейчас у компании хватает своих денег, нужды продавать акции нет.

👉"с высокой вероятностью будем размещаться на Московской Бирже, потому что мы МБ растет и стала крутой площадкой, мы любим наших ритейл инвесторов". На счет иностранных бирж — будем думать еще где.

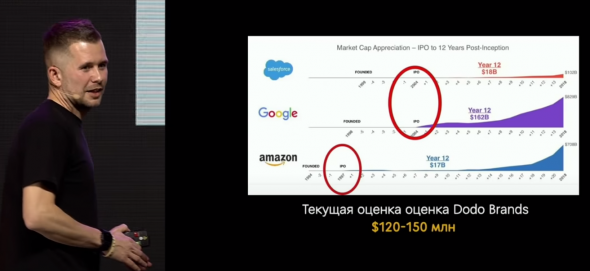

👉Сейчас внебиржевой рынок оценивает акцию где-то в районе $3000, что подразумевает капитализацию около $150 млн. "Хотим в 3-4 раза подрасти" — сказал Кирилл, что подразумевает оценку до $600 млн.

👉Сплит акций 1 к 100 будет в ближайшие месяцы.

👉Юрисдикцию BVI выбирали исторически еще в 12 году, могут к IPO сменить.

👉Кирилл говорил что выручка за 3 года вырастет в 3 раза по плану, я думал, что в два, исходя из презентации, но в презе речь шла про system sales, а не чистую выручку (там говорилось про 2x). Я так понял, что основной рост планируется все-таки в России, Казахстане и Беларуси, эксперименты будут в Великобритании продолжаться.

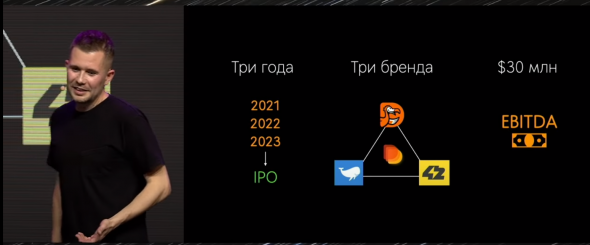

👉Кирилл также сказал, что за счет масштабируемой бизнес модели, EBITDA расти будет быстрее выручки, и поэтому они ждут ее роста в 10х раз до $30млн с учетом эффекта низкой базы 2020.

👉Если бы не ковид19, то в 2020 выручка была бы на 0,5 млрд больше (то, есть +20% где-то)

👉Федор Овчинников владеет 50%+, у компании 200 акционеров, все небольшие, что удивительно нет крупных фондов прямых инвестиций.

👉Размещение бондов рассматривают в ближайшем будущем

Первичный фундаментальный разбор Dodo Brands

- 19 мая 2021, 12:32

- |

Перед интервью я сделал небольшой анализ эмитента.

👉679 точек на конец 2020 из них 35 своих

👉Кэш=300млн руб, денег хватает

👉Долг=193 млн руб: 116 млн перед Федором (ставка 9%), и 44 млн у Сбера взяли (ставка 9,85%).

👉IPO планируют в 2024 году

👉в 20г продажи +25%, ждут удвоения за 3 года

👉System Sales = 25,7 ярда, своя чистая выручка = 3 ярда

👉2 ярда выручки на франшизу приходится, 1 ярд на свои 35 ресторанов

👉То есть один свой рест в ковид год приносил 28 млн выручки в год, 2,4 млн выручки в мес (очень грубо если)

👉Кстати в 14 году на 1 рест в год приходилось ровно в 2 раза меньше выручки = 14 млн.

👉В 2020 году ушли от названия Pizza и стали Dodo Brands, открыли первую кофейню

👉План 333. EBITDA $30 млн к 2024, это считай рост ебитды к 20 году в 11 раз

👉Компания DP Global находится на BVI, акции торгуются на внебиржевом специфическом рынке. Сделки проходят минимум $2000 за акцию, если условно взять чуть повыше, $2700 это дает капитализацию 10 млрд рублей.

👉Сам Федор называет текущую оценку $120-150 млн

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал