ipo 2024

Мосбиржа планирует провести первое размещение на pre-IPO платформе во II квартале. Ожидается, что до конца года на ней может пройти пять сделок в диапазоне от 200 млн до 1 млрд руб. - Ведомости

- 17 апреля 2024, 07:26

- |

Московская биржа совместно с участниками финансового рынка планирует провести первое размещение на своей платформе внебиржевого привлечения капитала во II квартале. Управляющий директор фондового рынка Борис Блохин сообщил, что платформа ориентируется на размещение компаний на стадии pre-IPO в диапазоне от 200 млн до 1 млрд руб. Ожидается, что до конца года на платформе состоится около пяти сделок, доступ к которым получат только квалифицированные инвесторы.

Подготовка к pre-IPO: технические и юридические аспекты.

Технически и юридически платформа готова к проведению сделок. Биржа сейчас разрабатывает систему организации потока сделок, стремясь обеспечить справедливую аллокацию. Будущие эмитенты платформы должны будут подробно описать назначение привлекаемых средств. Биржа ожидает, что на площадке будут размещаться компании, которые планируют публичное размещение в будущем.

Сделки на вторичном рынке и перспективы развития.

Сделки на вторичном рынке будут заключаться во внебиржевом сегменте биржи. Объем заключенных сделок на этом сегменте значительно вырос и составил более 83 млрд руб. за год. Биржа ожидает, что развитие платформы привлечет новых эмитентов и стимулирует рост числа IPO в ближайшие годы.

( Читать дальше )

- комментировать

- 268

- Комментарии ( 0 )

👏 МТС Банк готовится к IPO

- 16 апреля 2024, 13:39

- |

Ну что, друзья, МТС Банк теперь уже официально объявил о намерении провести IPO на Мосбирже, и в СМИ уже мелькают данные, что банки-организаторы дают справедливую оценку этой истории на уровне P/BV=1,2x или до 115 млрд руб.

Размещение пройдёт в формате cash in – тот самый случай, когда привлечённый капитал будет направлен непосредственно в бизнес, на реализацию стратегии дальнейшего роста. Ожидается, что уже до конца апреля текущего года состоится размещение акций объёмом около 10 млрд рублей, а ожидаемый дисконт, на который намекают источники, может сделать предложение ещё более интересным.

📈 МТС Банк — один из самых быстрорастущих банков в РФ. Он входит в ТОП-25по размеру активов, занимает 8-е местов ключевом для себя сегменте маржинального необеспеченного розничного кредитования и уверенно лидируетв POS-кредитовании.

Скоринговая модель банка позволяет эффективно работать с большим объёмом данных одного из крупнейших телеком-операторов страны, число абонентов которого достигает 81 млн, и удерживать стоимость риска на приемлемом уровне.

( Читать дальше )

МТС Банк перед IPO. Цифры

- 16 апреля 2024, 08:15

- |

Чистый процентный доход: 35,9 млрд руб. (+46%)

Чистый комиссионный доход: 21,4 млрд руб. (+58,6%)

Чистая прибыль: 12,4 млрд руб. (х 3,8)

Кредитный портфель: 389,6 млрд руб. (+39,7%), Кредиты физ.лицам: 339,1 млрд руб.(+32,6%), Кредиты юр.лицам: 50,5 млрд руб.(+119%).

Инвестиционная недвижимость (представлена жилыми и нежилыми площадями в многоквартирных жилых домах): 7,7 млрд руб. (+87,4%)

ROE: 20%

Среднегодовые темпы роста кредитного портфеля 2020-2023гг.: +39%

MAU цифровых каналов банка 2023/2021 гг.: +29% (до 2,1 млн чел.)

Сost-to-income ratio с начала 2020 г. снизилсяс 47,5% до 31,2%

Будущее:

Привлеченные в ходе IPO средства будут направлены МТС Банком на реализацию стратегии роста и дальнейшее масштабирование высокомаржинального розничного бизнеса.

Основной драйвер роста розничного портфеля — нецелевое потребительское кредитование.

В среднесроке банк планирует увеличивать кол-во активных клиентов с 3,8 млн до 8 млн клиентов.

Телеграмм канал ZoomInvestor — анализ фундаментала и краткая выжимка из отчетностей компаний.

( Читать дальше )

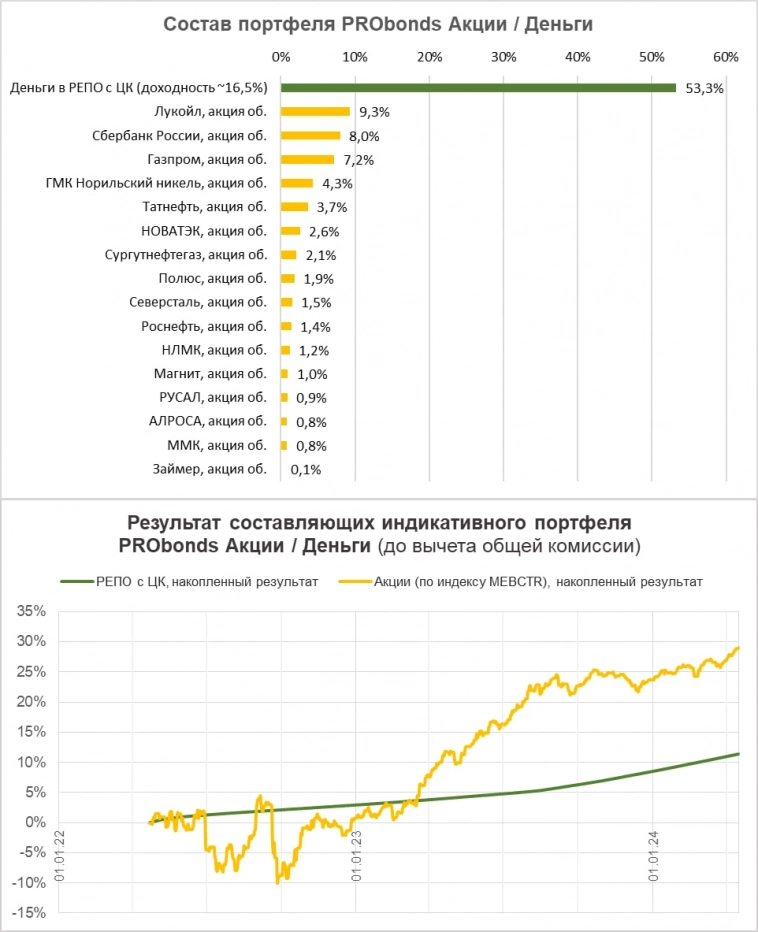

Портфель PRObonds Акции / Деньги (22,2% за 12 мес). + Займер

- 16 апреля 2024, 06:55

- |

Портфель PRObonds Акции / Деньги 2 года своей истории состоял из 2 элементов. Первый – корзина акций в соответствии с Индексом голубых фишек МосБиржи. Второй – деньги в РЕПО с ЦК.

В пятницу 12.04 произошло незначительное, но изменение. Портфель поучаствовал в IPO МФК Займер (на реальных счетах доверительного управления, ведущихся по той же стратегии — тоже). Под новую бумагу выделили 1% от активов. Покупка планировалась по верхней планке цены, 275 р. за бумагу. В итоге и цена покупки 235 р., и аллокация 14% дали долю в 0,12%.

Первый эксперимент с IPO не получил реального наполнения. Поскольку ни от роста Займера портфель не выиграет, ни от падения не проиграет, позицию можно просто закрыть. Или можно докупить с рынка, благо цена там ниже цены IPO. Но наша статистика не дает для этого четкого сигнала.

Кратко о результатах. За 12 месяцев портфель имеет 22,2%. При этом рост Индекса МосБиржи 35.9%. Т.е. коэффициент участия в росте – чуть больше 0,6. Вроде бы немного. Но в эти 12 месяцев акции в портфеле занимали в среднем менее половины активов. Т.е. волатильность портфеля была кратно меньше волатильности рынка акций. Максимальная просадка портфеля за последний год – 2,3%, в прошлом сентябре. У Индекса – 8% (с сентября по декабрь). Т.е. при падении Индекса на 20% мы можем рассчитывать на -5-6%.

( Читать дальше )

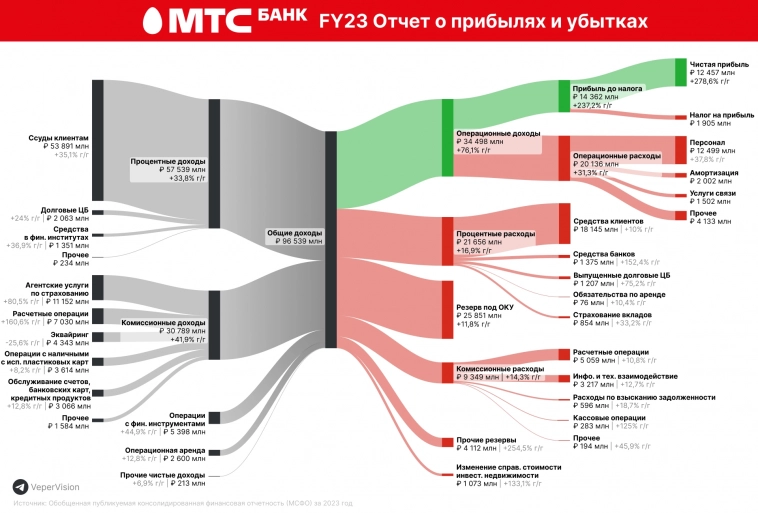

Отчет МТС Банк FY2023 в виде Sankey

- 15 апреля 2024, 20:41

- |

Представление отчета за 2023 год в виде диаграммы

MTSBANK

Банк планирует провести IPO

Чистый процентный доход:

— До вычета резервов: 35,9 млрд руб. (+46% г/г)

— После: 10 млрд руб. (+584,5% г/г)

Чистый комиссионный доход: 21,4 млрд руб.(+58,6% г/г)

Чистая прибыль: 12,5 млрд руб. (+278,6% г/г)

Темная версия:

( Читать дальше )

📈 Как прошло IPO Замера?

- 15 апреля 2024, 17:19

- |

Подробно перспективы эмитента и оценку бизнеса мы разбиралина прошлой неделе. В прошлую пятницу состоялся старт торгов на Мосбирже с тикером #ZAYM и я решил еще раз подсветить ключевые метрики и подытожить финальные параметры размещения.

☝️ Напомню, что это дебютное IPO в секторе беззалоговых МФО, где первым публичным представителем стал крупнейший игрок на этом рынке — Займер. Компания работает уже более 10 лет и количество лиц, зарегистрированных в клиентской базе, превысило 17 млн человек. Объем выдач займов с 2014 года достиг отметки 185 млрд руб., а по итогам 2023 года показатель составил 53,1 млрд руб., что на 21% выше, чем у ближайшего конкурента.

📊 Уже можно сделать вывод о том, что IPO прошло весьма успешно. Цена размещения была 235 руб. за акцию. Капитализация составила 23,5 млрд руб., напомню, что оценки аналитиков находились в диапазоне 35 — 40 млрд руб. Таким образом, эмитент решил дать возможность инвесторам заработать чуть больше, чтобы поддержать интерес к бизнесу.

( Читать дальше )

МТС Банк: IPO на Московской бирже

- 15 апреля 2024, 17:11

- |

МТС Банк объявил о намерении провести IPO обыкновенных акций на Мосбирже. Инвесторам будут предложены акции банка, выпущенные в рамках дополнительной эмиссии. Привлеченные средства направят на реализацию стратегии роста и дальнейшее масштабирование высокомаржинального розничного бизнеса банка.

В рамках размещения ПАО «МТС», мажоритарный акционер банка, не планирует продавать принадлежащие ему акции и сохранит свою долю в капитале банка.

Событие ожидаемое, в начале марта акционеры одобрили допэмиссию и подачу заявления на листинг на МосБирже. Полагаем, что с учетом модели бизнеса финтех и крепких фундаментальных показателей оценки МТС Банка могут быть в диапазоне 1,3-1,5 капитала (99-115 млрд руб.).

Для компании МТС размещение МТС Банка — положительный момент, полагаем, что появление конкретики может придать бумагам дополнительный импульс к росту. Наш целевой ориентир по акциям МТС — 344 руб.

#ЕкатеринаКрылова

Аналитический Центр ПСБ

( Читать дальше )

🏦 МТС банк подтвердил выход на IPO

- 15 апреля 2024, 15:47

- |

В прошлую пятницу принял участие в онлайн встрече с менеджментом МТС-банка, который озвучил планы и готовность компании к публичному размещению на Мосбирже. Ценовой диапазон официально ещё не объявлен, но в медиа появились сообщения, что банки-организаторы оценили МТС-банк до 115 млрд рублей, что соответствует 1,3 капитала на конец 2024 года. Пишут, что объём размещения может составить порядка 10 млрд рублей и банк планирует предложить дисконт для инвесторов, что сейчас достаточно распространённая практика. До объявления официальных параметров IPO предлагаю посмотреть на то, что из себя представляет банк, на результаты работы за 2023 год и планы на ближайшую перспективу.

💼 МТС-банк работает в сегменте беззалогового потребительского кредитования. Это позволяет поддерживать высокие темпы роста и рентабельности бизнеса (ожидают ROE около 30% в ближайшие годы). В 2023 году, например, кредитный портфель увеличился на 40% г/г, а чистая прибыль поставила новый рекорд в размере 12,5 млрд руб. Были, конечно, и разовые факторы, которые оказали влияние на показатель, но динамика роста все равно двузначная.

( Читать дальше )

Если бы я вел машину вперед по зеркалу заднего вида, я бы вывел на IPO МТС Банк

- 15 апреля 2024, 14:40

- |

🏎 Именно такие ассоциации вызывает презентация банка перед размещением, которое может случиться уже в конце апреля. Еще одна финансовая организация пополнит список эмитентов сектора на Мосбирже. Пока нет цены размещения, просто посмотрим на банк, прикинем оценку и цену, за которую было бы неплохо его купить.

⌛️ А если вернуться к презентации, то заметен отсчет показателей с далекого 2017 года. Эффект низкой базы действительно творит чудеса. Так среднегодовой темп роста (СГТР) портфеля розничных кредитов с 2017 года составил 19%. Допустим, я студент и в этом месяце получил 5к от родителей. А в следующем месяце устроился курьером и заработал 50к. Сумасшедший рост х10. Добавил часов, постарался, заработал 100к. А рост уже х2. Так и МТС Банк планирует дальнейший СГТР до 2028 года 9%, только едва видным серым цветом и мелким шрифтом. Их кредитные договоры также стоит читать?)

🙂 Отдельно улыбнул график чистой прибыли с 2020 года с 0,8 млрд до 12.5 млрд ракетой в 16 раз. Не поленился, зашел в отчетность за 2019 год – там чистая прибыль 1.8 млрд. Т.е. с 2019 года х7 уже. Есть ощущение, что старались приукрасить кейс.

( Читать дальше )

⭐️ Дорожная карта предстоящих IPO. Что день грядущий нам готовит? ⭐️

- 15 апреля 2024, 12:30

- |

🔥 «Да сколько можно?» — раздается громогласный крик отчаяния среднестатистического инвестора в российский фондовый рынок, в который раз распродающего последние остатки имеющихся у него активов лишь только для того, чтобы принять участие в очередном размещении, поддавшись на уговоры «неподкупных экспертов», сулящих космические «иксы».

🔎 Кому из эмитентов предстоит следующим ворваться «в нашу грешную жизнь» в поисках условно бесплатных денег, славы и всенародной любви — об этом наш сегодняшний большой пост.

⏰ Итак, первые два этапа приложенной к посту дорожной карты были успешно нами преодолены — Европлан и Займер триумфально вышли на Московскую биржу, привычно отрапортовав об ажиотажном спросе и умопомрачительной переподписке книги заявок.

🔹 МТС-банк — «сын» хорошо известной отечественному инвестору телекоммуникационной компании МТС и, стало быть, «внук» АФК Системы. Очередной финтех, предназначенный «для внутреннего пользования», нынче имеющийся у любой уважающей себя цифровой экосистемы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал