high yield

Портфели PRObonds. Краткий обзор и несколько слов о стратегии

- 08 сентября 2020, 07:37

- |

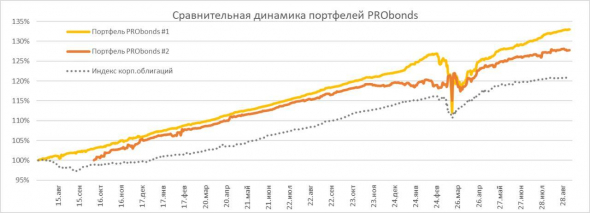

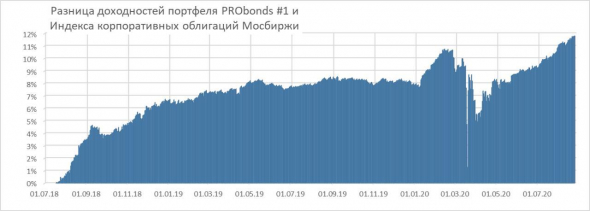

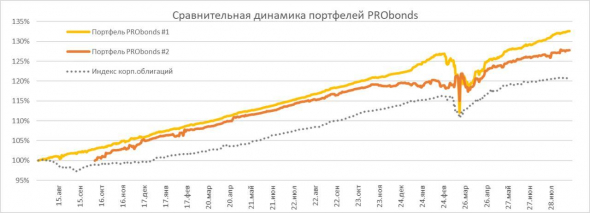

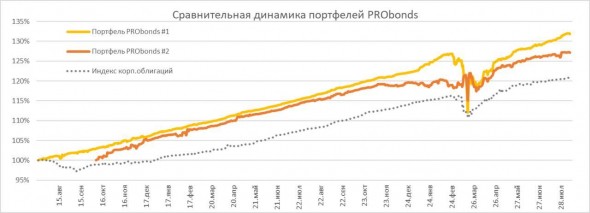

Доходности портфелей PRObonds немного снизились. Актуальные значения: 13,0% годовых для портфеля #1 и 10,0% для портфеля #2.

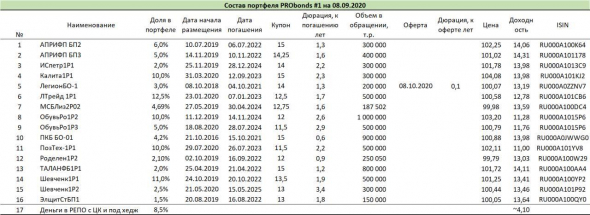

Об изменении облигационных позиций я сообщал неделей ранее (https://t.me/probonds/4131). Сейчас эти изменения частично отражены в портфелях. Сегодня в портфели на 2,5% от капитала добавятся облигации второго выпуска ООО «Калита». Совокупная позиция в облигациях компании достигнет 12,5%. При этом часть первого выпуска с купоном 15% значительным ростом цены после окончания размещения в мае в течение осени или зимы, скорее всего, будет продана с целью фиксации высокой доходности.

( Читать дальше )

- комментировать

- 1.9К

- Комментарии ( 4 )

Высокодоходные облигации: динамика индекса high yield от Cbonds и пара мыслей на тему

- 01 сентября 2020, 07:15

- |

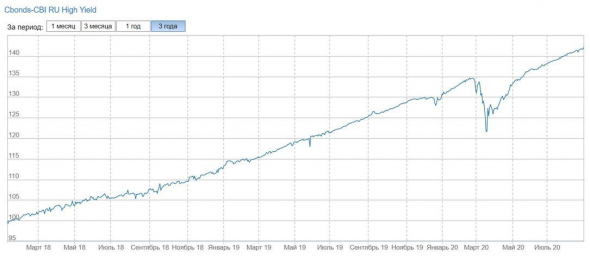

С конца 2018 года Cbonds публикует индекс high yield для рублевых облигаций. В индекс включаются выпуски размером не более 1 млрд.р. и с доходностью не ниже «ключевая ставка +5%».

Актуальная доходность индекса – 13,3% (у портфеля высокодоходных облигаций PRObonds #1 она сейчас 13,5%, www.probonds.ru/posts/551-obzor-portfelei-probonds.html).

С одной стороны, становится заметной разница в динамике высокодоходного индекса и индекса широкого рынка корпоративных облигаций. High yield растет опережающими темпами несколько месяцев подряд. Чего не было в относительно спокойном прошлом году.

С другой – более высокая доходность, если это не доходность активного управления портфелем, бывает в трех случаях. Либо после падения рынка, либо в период его становления, либо как временное покрытие будущих потерь.

( Читать дальше )

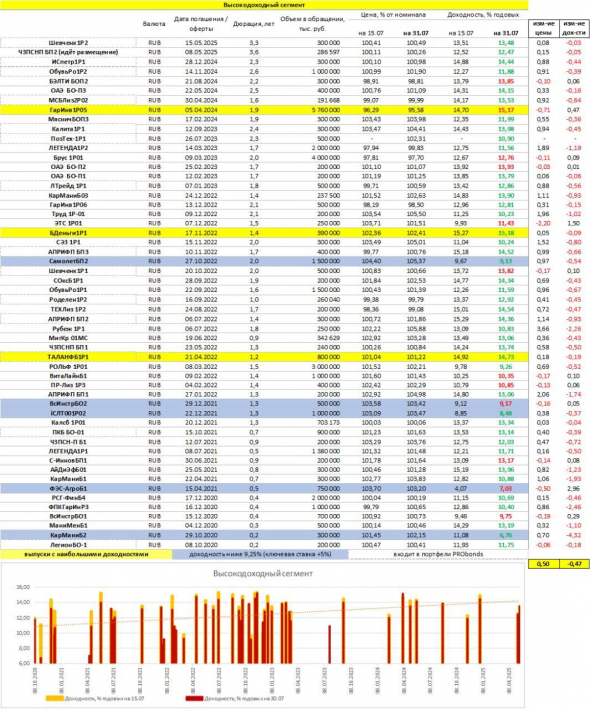

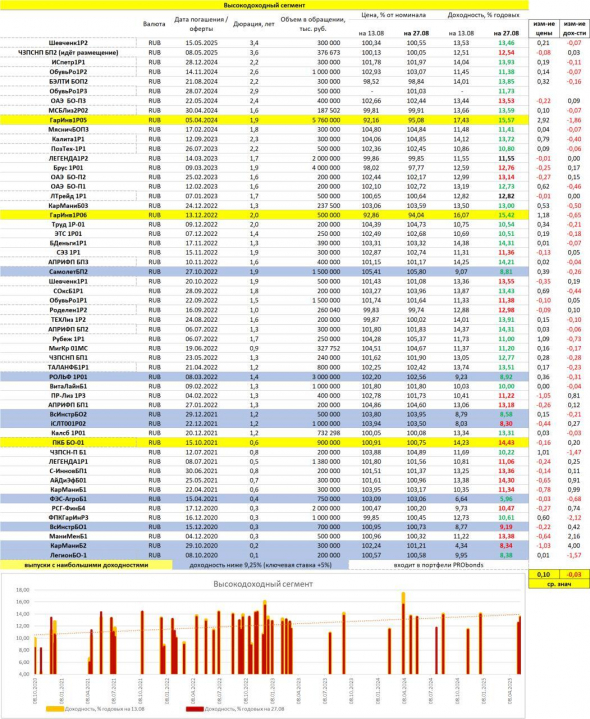

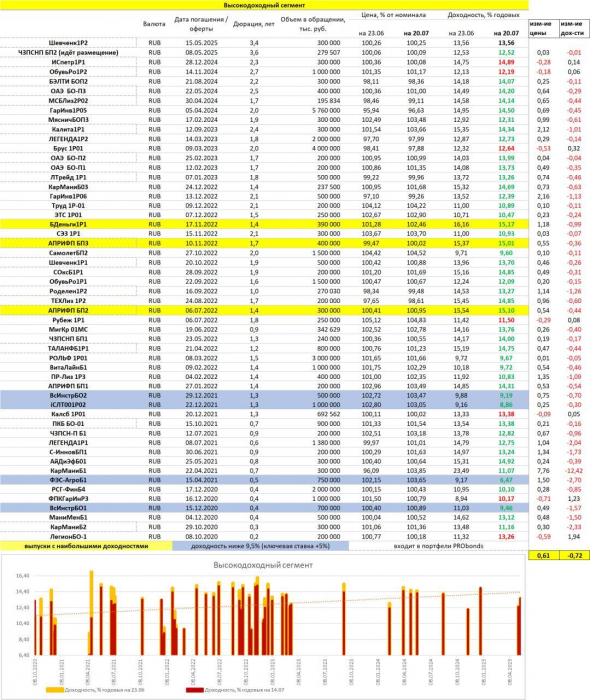

PRObondsмонитор. ВДО. То хорошее, что всегда и быстро проходит

- 28 августа 2020, 07:25

- |

Высокодоходный сегмент в отличие от прочих не проседал в ценах ни в последний, ни в предполследний месяц. Высокая внутренняя доходность обусловила устойчивость и подпитывала даже некоторый рост.

Инвесторы со своей стороны стали чуть терпимее: бумаги с близкими датами погашений перестали давать преддефолтных ставок. Но новые размещения продолжают, за рядом исключений, проходить в весьма заманчивом диапазоне доходностей. В целом, неплохая ситуация, когда денег в секторе много, а эмитенты еще готовы брать их дорого.

Как и все хорошее на рынке, это, видимо, ненадолго. Или деньги кончатся, или проценты упадут. Или обострятся риски, которые сегодня кажутся малозначительными.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Обзор портфелей PRObonds

- 25 августа 2020, 07:45

- |

Актуальная доходность портфелей PRObonds (за последние 365 дней): 13,5% для портфеля #1 и 10,9% для портфеля #2. В доходности заложены высокие комиссии (0,1% от суммы каждой покупки или продажи) и дисконтированные с учетом проскальзываний цены. Поэтому реальные результаты тех, кто следует публикуемым рекомендациям, в среднем, должны быть выше. Портфели доверительного управления в ИК «Иволга Капитал», в подтверждение тому, имеют сейчас среднюю доходность 15,2% (минимальная – 10,6%) уже после списания всех комиссий. Мы ведем работу над внешним аудитом результатов ДУ, чтобы иметь возможность выкладывать их в обезличенном, но детализированном виде в открытом доступе.

( Читать дальше )

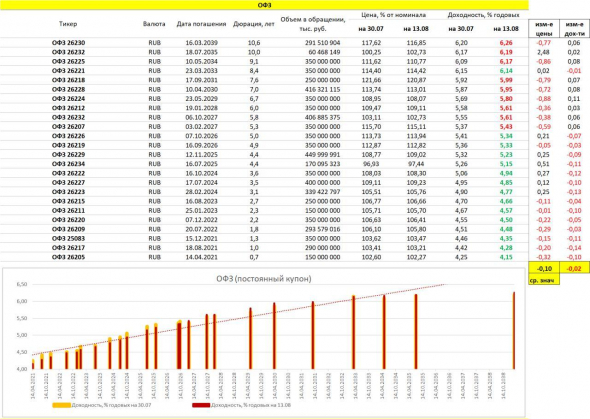

PRObondsмонитор. ОФЗ, облигации субъектов федерации, корпоративные и высокодоходные облигации. Обманчивая стабилизация

- 14 августа 2020, 05:19

- |

Выражу мысль кратко. Обманчивая стабилизация. До ОФЗ деньги так и не доходят. Почти вся кривая доходности имеет премию к ключевой ставке (а последний аукцион по размещению рублевого госдолга провалился). Первый эшелон корпоблигаций и облигации субъектов федерации продолжили постепенное снижение доходностей. Высокодоходный сегмент остался на месте. Снижать доходности далее облигационному рынку сложно (высокодоходному сегменту в том числе). Очередной шаг вниз по ключевой ставке в сентябре, если будет, лишь ослабит рубль. Ставка от рынка облигаций отвязалась. А скромная динамика самого рынка – вероятное проявление его слабости и подверженности коррекциям.

( Читать дальше )

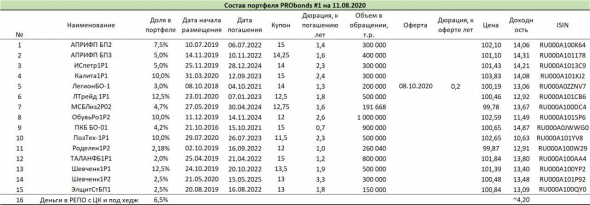

Доходности и предстоящие операции портфелей PRObonds

- 11 августа 2020, 08:16

- |

Актуальные доходности портфелей (за последние 365 дней): PRObonds #1 – 13,5%, PRObonds #2 – 10,5%.

( Читать дальше )

Неэффективность рынка на примере 3 выпусков облигаций АПРИ «Флай Плэнинг»

- 05 августа 2020, 07:26

- |

Смотрел презентационные материалы одного из наши эмитентов строительной компании АПРИ «Флай Плэнинг» (облигации АПРИФП БП1 и БП2 входят в портфели PRPbonds совокупно на 12,5% от активов). Достаточно подробный пост о сегодняшнем состоянии поселка «ТвояПривилегия» (https://74.ru/text/longread/realty/69355342/) под Челябинском, который застраивается компанией. Решил заодно взглянуть на котировки и доходности облигаций АПРИ. Увидел уже привычный для облигаций перекос. АПРИ в 2019 году разместило 3 облигационных выпуска, все 3-летние, отличаются ставками купона и размерами. Бумаги идентичны друг другу. Но доходности отличаются на 1,4%. Разница реальных доходностей, после вычета НДФЛ еще больше. Налоговая нагрузка на первый выпуск сейчас составит 2,36%, на третий – 1,75%. Так что, покупая сейчас первый выпуск, АПРИФП БП1, после вычета НДФЛ, Вы должны получить около 10,6% годовой доходности. Третий выпуск, АПРИФП БП3 даст уже 12,6% (АПРИФП БП2 – 12,25%). Калькуляция не сложная. Но у рынка на многое свое мнение 😉

( Читать дальше )

PRObondsмонитор. Корпоративные облигации: первый эшелон и высокодоходный сегмент

- 03 августа 2020, 07:56

- |

Глядя на первый эшелон рублевых корпоблигаций, задумаешься, насколько он сейчас интересен в сравнении с ОФЗ. Спред доходностей корпоративных бумаг с сопоставимыми по длине облигациями федерального займа в среднем не превышает полупроцента (https://www.probonds.ru/upload/000/u15/1/5/probondsmonitor.-picture-big.jpg). Проголосовать тянет за ОФЗ.

( Читать дальше )

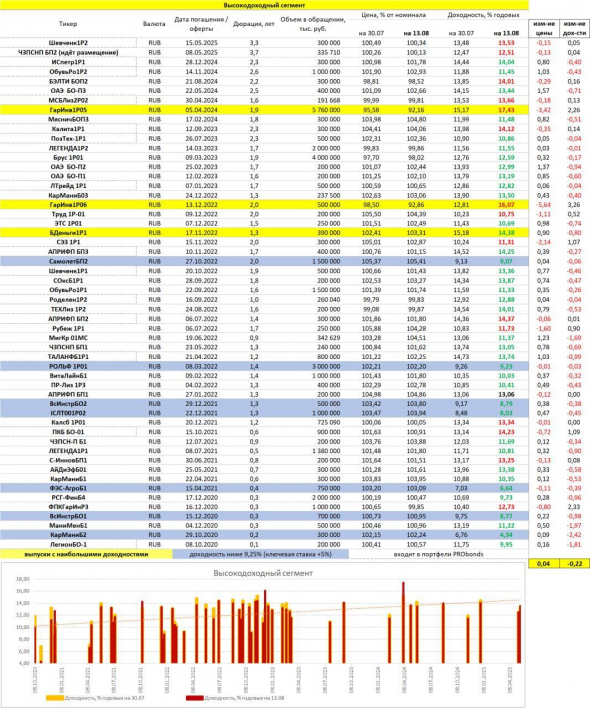

PRObondsмонитор. Что происходит в высокодоходном сегментом облигаций?

- 21 июля 2020, 04:47

- |

Происходит в нем опережающее снижение доходностей. И Банк России в предстоящую пятницу должен добавить энергии этой цепной реакции.

Средняя доходность к погашению в портфелях PRObonds все еще составляет около 13,5%, но для приведенной таблицы она уже опустилась до 12,6%.

Все заметнее расслоение доходностей. Явление закономерно. Риски сектора перестали восприниматься однородно. Пусть зомби-кейсы и единичны, но делают свое дело.

По-прежнему, практически, нет взаимосвязи межу дюрацией и доходностью. Инвесторы живут в простой парадигме: ближе погашение/оферта – выше риск дефолта. Не лишенная смысла логика.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Прогнозы: противоречия рубля и закономерное падение ОФЗ

- 06 июля 2020, 07:22

- |

Первое, на что обращаешь внимание, глядя на биржевые графики, это отвязка рубля от нефти и фондовых рынков. В пятницу 3 июля в паре с долларом он приблизился к 72, а в паре с евро преодолел 80. Неделей ранее я писал, что 72-73 рубля за доллар – это вряд ли. И пока останусь при том же мнении.

Первое, на что обращаешь внимание, глядя на биржевые графики, это отвязка рубля от нефти и фондовых рынков. В пятницу 3 июля в паре с долларом он приблизился к 72, а в паре с евро преодолел 80. Неделей ранее я писал, что 72-73 рубля за доллар – это вряд ли. И пока останусь при том же мнении.То, что рынки перекошены ликвидностью мировых регуляторов, добавляет им риска, а не предсказуемости. И риск однажды обязательно реализуется. Но в данный момент и само риск-восприятие инвесторов весьма острое. А совокупность фондовых, валютных и товарных рынков – это все-таки социальное явление. Цены – производные от поведения участников. Их стремительные падения развиваются в обстановке неприятия участниками рисков. Чего нельзя сказать о сегодняшнем дне.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал