high yield

Портфели PRObonds. Краткий обзор

- 30 июня 2020, 07:36

- |

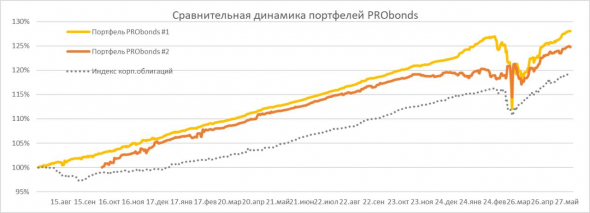

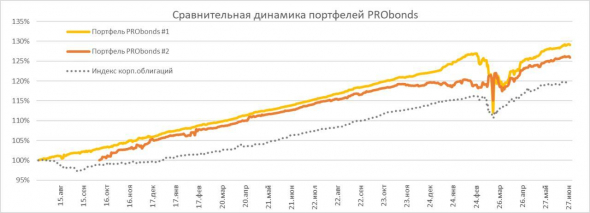

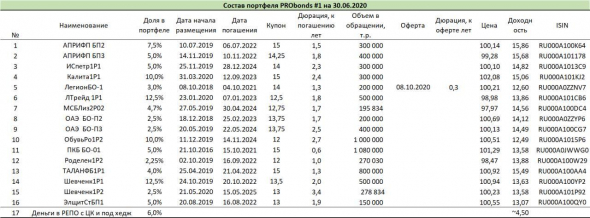

На облигационном рынке России наблюдается противоречие, которое хотелось бы считать аномалией: 19 июня была понижена ключевая ставка (на 100 б.п., до 4,5%), и с этого момента доходности большинства облигаций (если не брать короткие бумаги первого эшелона) или не снизились, или выросли. Отразилось оно и на наших результатах. Актуальная годовая доходность портфеля PRObonds #1 снизилась до 12,95%, а портфеля #2 – до 11,45%.

Позиции в портфелях неизменны. Разве что в портфеле #2 продолжается доведение до 4% от капитала акций «Обуви России». В ближайшие пару недель изменений не предполагается.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

PRObondsмонитор. Прощальный привет ключевой ставке?

- 26 июня 2020, 07:36

- |

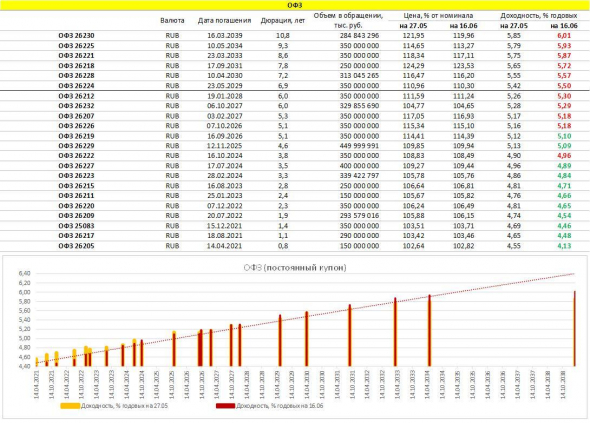

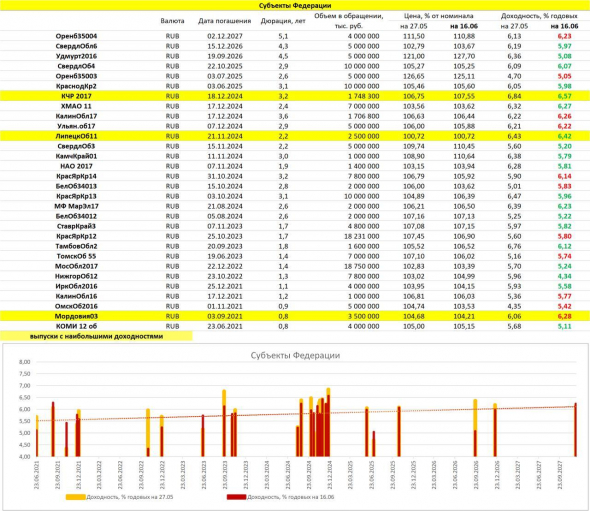

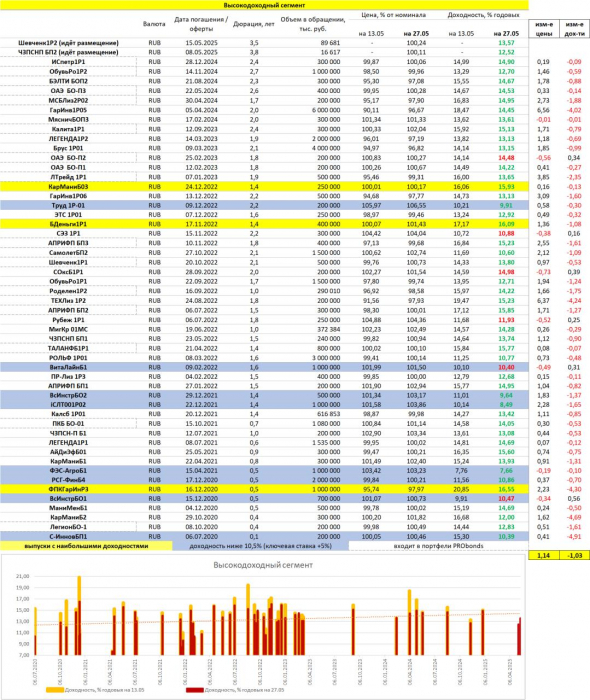

Единственное замечание, которое я хотел бы сделать, глядя на доходности рублевых облигаций, это замечание о ключевой ставке. 19 июня она была снижена до 4,5%. Привожу сравнение облигационных доходностей сейчас и месяц назад, когда ставка равнялась еще 5,5%, а ее снижение на 100 б.п. не было очевидным. Казалось бы, облигации выиграли. Но пока это только видимость выигрыша. Особенно противоречива динамика ОФЗ. Короткие выпуски подорожали еще до нового значения ставки, все-таки это строго депозитный инструмент. А длинные, вопреки ожиданиям (моим тоже) за последний месяц подешевели. Что едва ли не удивительно. Но, так или иначе, спред доходности 10-леток в сравнении со ставкой достиг 1,2% (это четверть самой обновленной ставки).

Сугубо косметические изменения на рынке корпоративного долга. Снижение доходностей хорошо читается разве что в облигациях субъектов федерации. Ну, а спред между ключевой ставкой и высокодоходным сегментом достиг в среднем 8,5% (1,9 ставки).

В общем, ралли не случилось. Облигации стабильны. А уверенность Банка России в действенности активных монетарных мер создает риск для ключевой ставки повторить судьбу ставки рефинансирования, полностью забытой к началу 2010-х. Уже не абстрактный риск.

( Читать дальше )

PRObondsмонитор. Доходности ОФЗ, субфедов, корпоративных облигаций, включая высокодоходный сегмент

- 17 июня 2020, 07:29

- |

Двухлетние ОФЗ с доходностью 4,5% годовых – прозрачный намек инвесторам на шаг снижения ключевой ставки в эту пятницу (сейчас она 5,5%). Дешевизна денег по всему миру отражается и на отечественном госдолге. Однако какими бы ни были доходности, как бы они не предвосхищали смягчение монетарной политики, факт в том, что «длинный конец» ОФЗ не растет с начала июня. Госдолг остается опережающим индикатором денежного рынка, но доходности приближаются к таргету по инфляции (для ЦБ он 4%). И тут нужно выбирать между выпусками с близкими погашениями и гарантированно низкими доходностями и выпусками с продолжительным жизненным циклом, большой спекулятивной составляющей, способной принести допдоход и, соответственно, слабо предсказуемыми рисками.

( Читать дальше )

Обзор портфелей PRObonds. Портфель #1 опустился к доходности 13% годовых

- 09 июня 2020, 07:39

- |

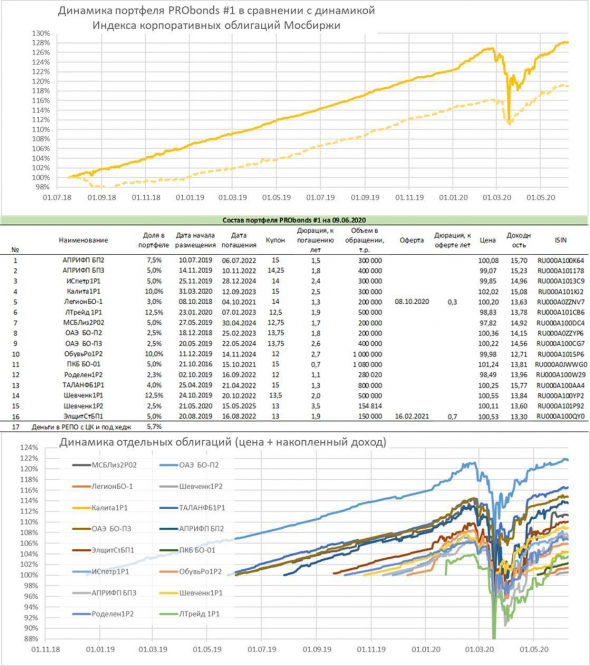

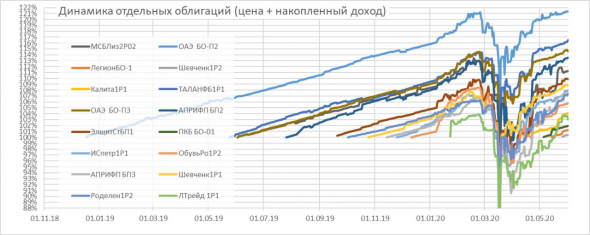

Строго облигационный портфель PRObonds #1 затормозился в динамике своего результата: доходность последних 365 дней – 13,05%. Что, в общем, соответствует сектору высокодоходных облигаций (соответствующий индекс Cbonds-CBIRU High Yield (http://ru.cbonds.info/news/item/1062397) за тот же период прибавил 13.4%, но в них в отличие от портфеля не учтены комиссионные издержки).

При этом портфель продолжает отвоевывать позиции у широкого облигационного рынка. С одной стороны, за последний год он выиграл у индекса корпоративных облигаций Московской биржи (https://www.moex.com/ru/index/RGBI/technical/) всего 1,3% (опять же, результат индекса рассчитывается без учета реальных комиссий). С другой – накопление доходности портфелем достаточно стабильно, тогда как доходность облигационного рынка заметно замедляется.

Если считать доходность портфеля #1 не с июня прошлого года, а с начала нынешнего, он, именно с начала года, прибавил 4,7%, что соответствует 11,1% годовых. В то же время, средневзвешенная доходность к погашению входящих в портфель облигаций – сейчас 13,4%. Это значит, что, избегая дефолтных проблем, портфель PRObonds#1 даже в сложном 2020 году, скорее всего, покажет доходность выше 12%.

( Читать дальше )

Краткий обзор портфелей PRObonds

- 02 июня 2020, 07:31

- |

Актуальные годовые доходности портфелей PRObonds– 13,3% для портфеля #1 и 11,5% для портфеля #2. Оценка капитала портфелей – 1,81 млрд.р.

Актуальные годовые доходности портфелей PRObonds– 13,3% для портфеля #1 и 11,5% для портфеля #2. Оценка капитала портфелей – 1,81 млрд.р.Из недавних сделок место облигаций лизинговой компании «Бэлти-Гранд» занял второй выпуск «Шевченко», замена на 2,5% от активов.

( Читать дальше )

PRObondsмонитор. Доходности рублевых рублевых корпоративных облигаций, включая высокодоходный сегмент

- 28 мая 2020, 07:19

- |

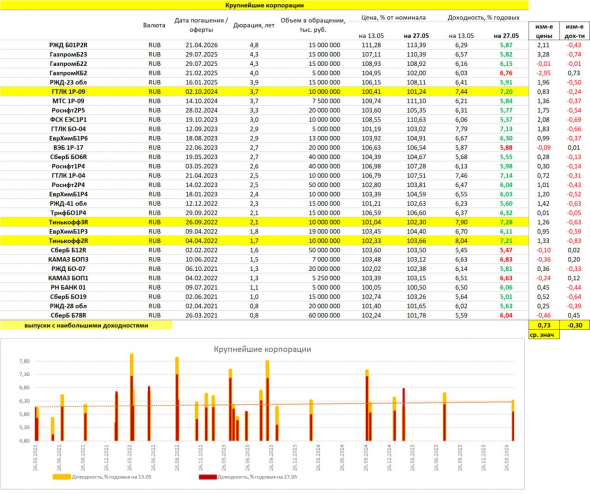

Чем отличается крупнейший бизнес от просто крупного или, тем более, среднего? Похоже, отличается всем. Разница доходностей двух приведенных таблиц в среднем составляет солидные 7% (средняя доходность 6,2% для крупнейших корпораций и 13,2% для прочих). Расхождение кредитных ставок, к числу которых относятся и доходности облигаций – типичная черта типичного кризиса. Играть или не играть в высокие доходности – вопрос без очевидного ответа. Но выбор в высокодоходном сегменте стал шире. За счет падения облигационных котировок ряда весьма крупных бизнесов.

( Читать дальше )

Молчаливое падение Софтлайна

- 25 апреля 2019, 08:42

- |

Вчера предпринял очередную и последнюю попытку дозвониться если не до боссов Софтлайна, то хотя бы до каких-то ответственных за связи с общественностью. Вопрос простой и, очевидно, наболевший: объясните причины падения облигаций вашей компании.

В качестве ответа опять невнятная девочка на общей линии. Опять предложение записать мои контакты, с обещанием «мы с Вами обязательно свяжемся», опять какое-то неразборчивые слова, что специалиста нет на месте. И предложение «написать официальное письмо» на [email protected]. Ответ будет через 5 дней. Чему я и верить не хочу, и делать не желаю. Звонков, аналогичных моим, Софтлайн за последние недели получил массу. Сужу по тому, что несколько знакомы их коллег параллельно старались достучаться до компании.

Мне не важен поиск справедливости или обучении компании вежливому тона. У меня своя, чисто инвестиционная логика.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал