hft

⚡️ Today observed all the assets, but exceptionally don’t see potential understandable scenarios 🤷♂️ Everything went on Thursday and Friday.

- 14 мая 2023, 20:13

- |

Good evening, traders!

Today observed all the assets, but exceptionally don’t see potential understandable scenarios 🤷♂️ Everything went on Thursday and Friday.

🔹 British pound this week showed us how amazing involvement in buys looks like. (Watch)

How long does it take for the pattern to be created and how quickly should a decision be made on it, — only 15 minutes after the formation of HFT volumes. So fast reaction from the market makers limit orders.

Our mind is rather inert and in good situations, he especially begins to hesitate “Can we wait a little more, maybe a little more to see what will be around the corner?” As a result, the next 15-minute candle already changes the risk-reward ratio by 2 times! Not in our favor...

An excellent quote by Linda Raschke fits here: “In trading, as in fencing, there are either quick or dead.”

Markets operations are based more on psychology than on fundamentals, says El Weiss in Jack Schwager's book “The New Market Wizards”. “Markets are completely based on human psychology, and by charting markets, you are only converting human psychology into graphical form.”

( Читать дальше )

- комментировать

- 278

- Комментарии ( 2 )

Today I want to show you some interesting situations in the commodities market

- 16 апреля 2023, 18:38

- |

Good evening, dear traders!

Today I want to show you some interesting situations in the commodities market.

▪️ The previous week I spoke about Natural gas (NG) and we really saw a pullback after the HFT volumes. Such a picture was repeated on Friday after 2 days divergence of deltas, and for now, the potential of the uprising movement is even stronger.

We had stop-loss hunting and involvement cocktail which is the fuel for MM, hedge funds shorted 2 weeks in a row. Earlier everybody tried to buy this cheap asset, but the price couldn't go to the upside till this Bid imbalances. (Watch)

▪️ In Crude oil (CL) the market made several Ask imbalances, and for now, is ready to make a correction to the 80.5 price level. (Watch)

( Читать дальше )

Варианты прямого доступа к Московской Бирже 2023

- 12 марта 2023, 21:20

- |

smart-lab.ru/blog/310157.php

Наша МосБиржа чудотворна во всех смыслах этого слова, и обладает невероятно мощными технологическими штучками для алги!

Для начинающих есть плаза2 ФОРТС через тырнет, или более модные штучки на все рынки через VPN.

Ну а дальше, как обычно, колокация! И тут биржа молодец! На любой вкус предлагает Блэкджек.

1 Колокация стоит денег, биржа хочет взять за малюсенький 1 юнит, с блоком питания до 500 Вт включительно, всего ничего 24 к рублей в месяц.

2 Когда мы наш чудесный юнит разместили, нам нужно кабель купить для доступа к бирже, обычная оптика 10 гигабит. чтобы получать маркетдату, и отправлять наши транзакции, всего за 60 к в месяц.

3 Ну и чтобы как то дружить с нашим юнитом, управлять им, смотреть и тд тп, необходимо на юнит подключить интернет. Всего ничего, 2400 руб за 1 мегабит скорости.

( Читать дальше )

⚡️ Today I want to justify about 3 interesting pictures on the futures market.

- 05 марта 2023, 22:02

- |

Good evening, traders! 👋

Today I want to justify about 3 interesting pictures on the futures market.

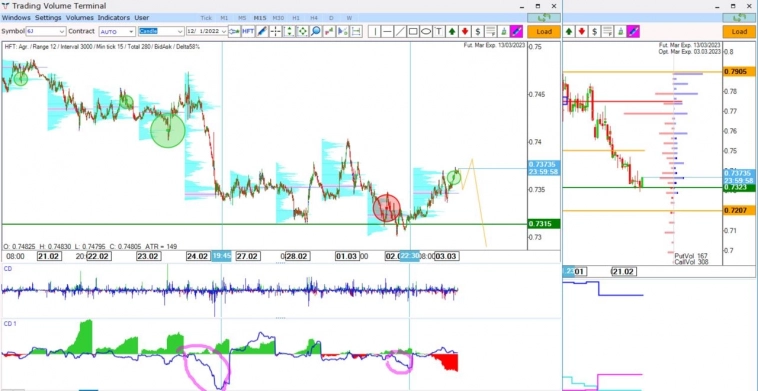

▪️ Japanese yen (6J) shows preparations to break the demand zone.

The quantitative cumulative delta was negative several times before the support. Bid HFTs were created near the level, and afterward, we can observe the involvement in buys. It is necessary to collect liquidity and then, break the demand level. If after the current Ask tick chain, the price stops growing it will be a good selling opportunity.

▪️ Brent Oil (BR) created a new uptrend line with the help of fast tick chains on it. Very often price return to such trendlines and break them.

( Читать дальше )

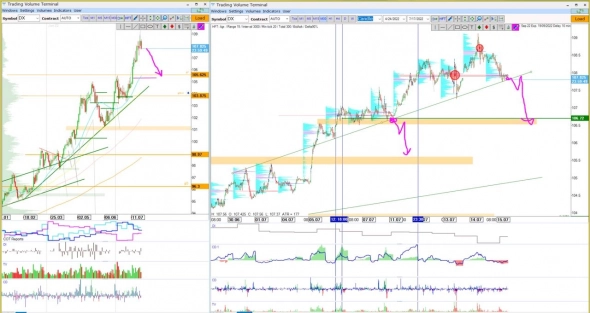

DXY is tired to rise + video

- 18 июля 2022, 03:25

- |

Good evening, Traders!

🔻 Let's start from the leader of markets — DXY. From the previous analysis, we have designated a key level 106.72 and the price did not brokedown this level even by 1 tick. It became a real growing point from the start of the week. On Friday the price closed on the uptrend line and after its breakdown, I expect to see correctional movement to this magnet. (See)

🔻 What about Gold (GC), I really expected that the price will go up from Tuesday's bottom, but the unbelievable record inflation in the USA created high volatility. Funds opened a record short position, and OI rose by 8% during the reported week. Now according to the big amount of ask HFTs here reversal is also rather possible. (See)

( Читать дальше )

СME Futures Analysis 26.06.2022 + video

- 26 июня 2022, 15:13

- |

🔻 In the previous analysis, we made a bet to follow shorts in Gold (GC), but for now, I see local buying opportunities according to the last HFTs’ bid imbalances. Ask delta on bid HFTs’ and close below this descending triangle is comfortable for bears but can be used by market makers to accumulate a bigger long position. For me the key level is volume level Feb21, if the price will break this level, it will be a bukkish signal for buyers. (See)

🔻 While if we look at Swiss frank (6S) it can still bounce back. As you remember I said if the price break this HFTs’ level, it will go down. It did not, but now the magnet zone is on the 1.025 price level. (See)

( Читать дальше )

СОТ отчёты

- 01 марта 2022, 00:28

- |

Сейчас сложно будет ставить вероятностные сценарии, волатильность зашкаливает

Лучше ориентироваться на ленту принтов и дисбалансы в моменте для краткосрочных сделок. Риски нужно уменьшить как минимум в 2 раза, стопы увеличить на ту же величину. Но тем ни менее глобальный взгляд также стоит иметь. Известный валютный трейдер Брент Доннелли пишет: “Хорошие трейдеры всегда имеют план. Они не всегда придерживаются его, но он у них есть.” Потому будем продолжать смотреть на факты и делать гипотезы.

По СП500 ( ES) очень интересно, что фонды до событий вышли в экстремальный лонг, нарастив покупки на 25%. На самом минимуме был большой объем закрытых позиций по путам, и добавление колл опционов на страйке 4400, в преддверии внушительного отскока. Крупные игроки, как это часто бывает, совершают сделки в выгодных местах.

( Читать дальше )

СОТ отчёты

- 21 февраля 2022, 20:33

- |

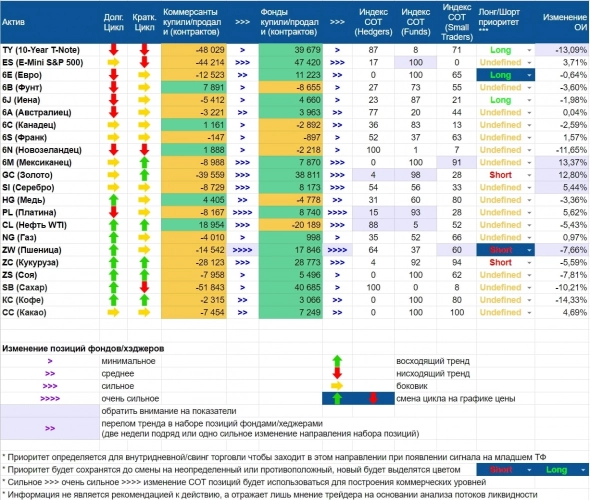

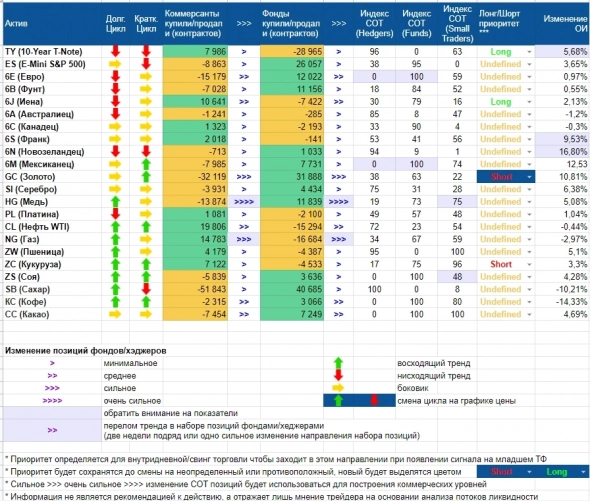

Представляю вашему вниманию табличку по СОТ, которая дает возможность быстро просканировать и обратить внимание на ключевые изменения по самым ликвидным активам биржи СМЕ, ICE US.

*** Информация по СОТ содержит сделки фьючерсы+опционы

**** Не смотрите на линии на графике и не пытайтесь их интерпретировать, только стрелки соответствуют поставленному приоритету ранее или сегодня.

По Золоту (GC) на резкой коррекции от уровня максимума середины ноября 21года произошел сброс позиций по путам на страйке 1860, который давал понимание что профессиональные участники не ожидают дальнейшего снижения цены и ликвидируют свой хедж. Чаще всего после таких сделок в блок трейдах, рынок двигается в обратную сторону. ОИ вырос на 11%, лонги фондов — на 15%. Но дальнейшего роста я лично не вижу, на бидовой дельте асковые

( Читать дальше )

Самый быстрый протокол для HFT на срочном рынке Мосбиржи

- 20 октября 2021, 17:05

- |

Привет, смартлабовцы!

Новинка для HFT-трейдеров. Встречайте самый быстрый протокол передачи биржевых данных на срочном рынке – SIMBA SPECTRA!

- Современный и удобный протокол на основе Simple Binary Encoding.

- Выделенный сетевой контур в зоне колокации.

- Реализация принципа Public Data First.

Внедрите новый протокол в свои торговые системы сейчас и получите скидку 50% на подключение и абонентскую плату!

Более подробная информация о SIMBA SPECTRA – по ссылке в первом комментарии.

Прямой доступ к бирже от Финама

- 30 сентября 2021, 11:30

- |

а тут меньше 10, даже если арендовать самый быстрый сервак. Где подвох?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал