goldman group

Новости компаний — обзоры прессы перед открытием рынка

- 22 мая 2019, 09:08

- |

Рост на дивидендах. Индекс Московской биржи впервые превысил уровень 2600 пунктов

На торгах во вторник индекс Московской биржи обновил исторический максимум, достигнув отметки 2619,64 пункта. Уверенному подъему российского фондового рынка способствовал рост дивидендных выплат, в частности «Газпрома». Помимо этого, российские компании продолжают отчитываться о росте операционных и финансовых результатов. Однако сомнения инвесторов в скором успешном заключении американо-китайской торговой сделки сдерживают их оптимизм.

https://www.kommersant.ru/doc/3975964

НОВАТЭК торопится сжижать. Инвестрешение по третьему заводу СПГ может быть принято в этом году

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

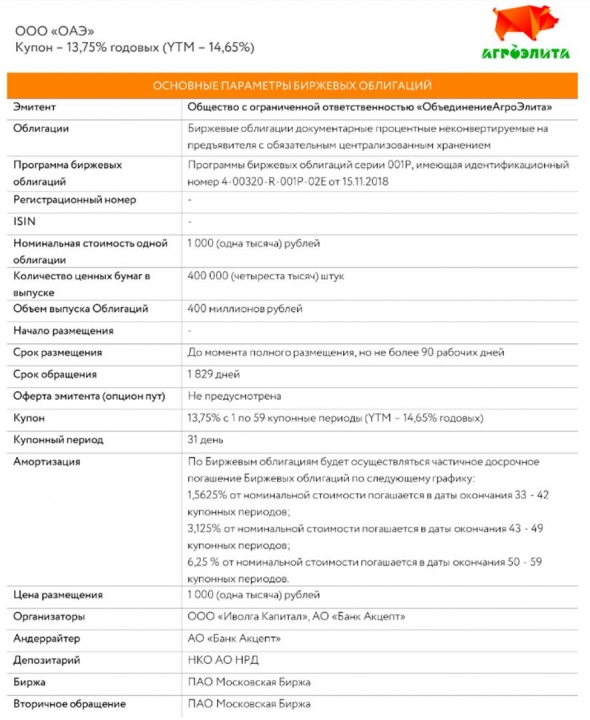

Старт размещения облигаций "ОбъединенияАгроЭлита". 400 млн.р. Купон 13,75%

- 17 мая 2019, 09:31

- |

20 мая стартует размещение 3 выпуска облигаций «ОбъединенияАгроЭлита». Размер выпуска 400 млн.р., купонная ставка 13,75%.

Один из случаев, когда уже крупный эмитент еще готов предлагать высокую купонную ставку.

«ОбъединениеАгроЭлита» является центром бизнеса красноярского вертикально-интегрированного холдинга Goldman Group (в этот же холдинг входит еще один эмитент облигаций – Торговый дом «Мясничий»).

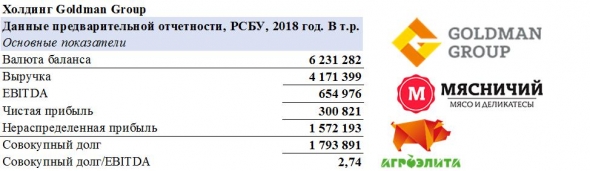

Базовые финансовые показатели холдинга Goldman Group за 2018 год по РСБУ:

- Валюта баланса: 6 231 млн.р.

- Выручка: 4 171 млн.р.

- EBITDA: 655 млн.р.

- Чистая прибыль: 300 млн.р.

- Нераспределенная прибыль: 1 572 млн.р.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

Мониторинг доходностей облигаций высокодоходного рублевого сегмента

- 23 апреля 2019, 08:14

- |

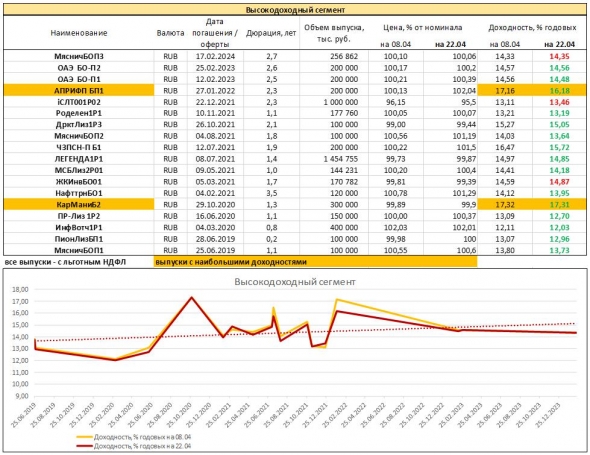

#probondsмонитор Облигации высокодоходного сегмента (наиболее ликвидные выпуски)

• К вопросу об эффективности рынка. КарМани и АПРИ Флай Плэнинг близки по своим экстремальным доходностям. Правда, первая компания, ведущая бизнес МФК, стабильно убыточна. Вторая – имеет нераспределенной прибыли более 300 млн.р., является крупнейшим застройщиком Челябинска, никогда не попадала в убытки, почти не имеет договоров ДДУ и полностью готова к эскроу-счетам.

• Закрепились в группе высокодоходных облигации Софтлайна (iСЛТ). Молчаливо падают котировки облигаций, неприятно молчалив сам эмитент. Чистая прибыль 2018 года менее 250 млн.р. при выручке в 39 млрд.р. не добавляет уверенности в том, что купив бумаги сейчас, купим их на дне.

• Из того, что понимаем и что нравится: ЛЕГЕНДА, ЛК Роделен (правда, доходность не особенно вкусная), МСБ-Лизинг, ТД Мясничий и ОбъединениеАгроЭлита, входящие в Goldman Group, с пониманием развития бизнеса – АПРИ Флай Плэнинг. Все указанные имена прибыльны, имеют высокую норму рентабельности («плавает» она у АПРИ) и, с некоторыми исключениями для ЛЕГЕНДЫ, высокую достаточность собственного капитала.

• Интересно, что длинный конец кривой менее доходен в сравнении с ее серединой. Он сформирован 3 выпусками Goldman Group (2 АгроЭлиты и 1 Мясничий). У GG одно из лучших даже на широком облигационном рынке соотношение капитала к долгу (3,7 млрд.р. против примерно 2,3 млрд.р.). В этом, наверно, причина лояльности покупателей.

( Читать дальше )

Такие разные ВДО (высокодоходные облигации). Инфографика годовых отчетностей. Иметь или не иметь?

- 09 апреля 2019, 08:25

- |

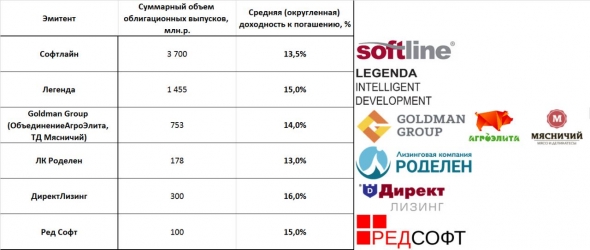

Выводы сразу:

- Не нравится Ред Софт

- Тревожит Софтлайн

- Надеемся на продолжение бурного роста ДирекЛизинга, чтобы облигационный долг был полностью оправдан

- Роделен, Легенда, Goldman Group, несмотря на разницу масштабов и бизнесов, вызывают уважение и, как минимум, для нас попадают в лист положительных рекомендаций.

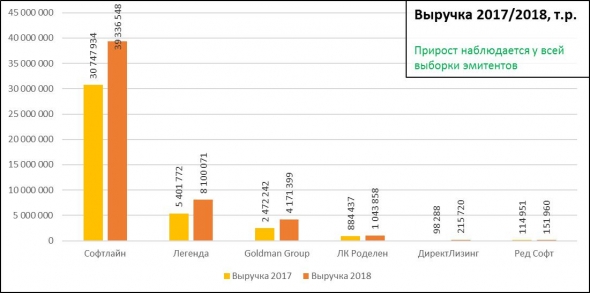

Выручка. Гиганты и не только.

( Читать дальше )

Холдинг Goldman Group (ОбъединениеАгроЭлита, ТД Мясничий) закончил 2018 год с прибылью 300 млн.р. Мнение о предварительной годовой отчетности.

- 02 апреля 2019, 08:03

- |

Красноярский вертикально-интегрированный холдинг Goldman Group предоставил нам предварительные данные годовой отчетности по РСБУ. Итоговые данные могут быть скорректированы, но несущественно.

В совокупности в обращении находятся облигационные выпуски дочерних обществ холдинга объявленной суммой в 900 млн.р.:

• ОбъединениеАгроЭлита:

o 1-й выпуск, сумма 200 млн.р., купон 13,75%,

o 2-й выпуск, сумма 200 млн.р., купон 13,75%,

• ТД Мясничий:

o 1-й выпуск, сумма 100 млн.р., купон 13,5%,

o 2-й выпуск, сумма 100 млн.р., купон 13,5%,

o 3-й выпуск, сумма 300 млн.р., купон 13,5%.

Дадим краткую справку и мнение по предварительным показателям.

На сегодня у еще нас нет всей информации о динамике показателей. Но по имеющимся цифрам, уже можно отразить следующую динамику:

• Прирост выручки за год – 1,7 млрд.р., или +68%,

• Прирост активов за год – 3,1 млрд.р., или +102%,

( Читать дальше )

ТД «Мясничий». Облигации и прирост бизнеса

- 19 марта 2019, 09:02

- |

Торговый дом «Мясничий» (входит в холдинг Goldman Group) – красноярская торговая сеть, специализирующаяся на продаже мясной продукции. В июле-октябре 2018 года сеть привлекла через биржевые облигации 200 млн.р. (2 выпуска по 100 млн.р., ставка купона 13,5%).

Приводим изменения показателей и бизнеса компании, последовавшие за получением и использованием облигационных денег.

• Количество торговых точек с сентября 2018 по февраль 2019 увеличилось на 6, с 26 до 32 магазинов/отделов.

• Показатели динамики бизнеса сравним на примере 3-хмесячных периодов: декабрь`18-январь-февраль`19 в сопоставлении с аналогичными периодами 2017-18 и 2016-17 годов.

Источник: расчеты эмитента, на основе отчетных показателей (http://www.e-disclosure.ru/portal/files.aspx?id=37422&type=3) и предварительных данных финансового учета.

( Читать дальше )

Интервью с исполнительным директором холдинга Goldman Group (ТД Мясничий, ОбъединениеАгроЭлита)

- 23 февраля 2019, 08:06

- |

Заряжаясь выходным настроением. Живое, ироничное, да просто — достойное интервью с Дмитрием Гелемурзиным, исполнительным директором крупного сибирского холдинга Goldman Group. К вопросу о том, что GG (а это, кроме прочего, ключевой клиент Московской биржи) — уже и давно не только Роман Гольдман.

Нажимать здесь: www.youtube.com/watch?v=TAKrIE4WGsc

Отчетность «ОбъединениеАгроЭлита»

- 31 января 2019, 15:24

- |

В наших портфелях 2 выпуска «АгроЭлиты», оба с купоном 13,75%, текущей доходностью к погашению в районе 14,6%.

Дадим несколько комментариев на тему. Камнем преткновения стала опубликованная эмитентом отчетность по РСБУ за 9 месяцев 2018. Отчетность показывала, что компания прибыльна, но сама прибыль падает, а главное – падает выручка. Люди делали неприятные для себя выводы, и выводы поспешные. Дьявол в деталях. Помимо самой «АгроЭлиты» как заемщика, ее обязательства обеспечиваются 3-мя компаниями-поручителями, также входящими в холдинг. В Инвестиционном меморандуме заемщик и поручители объединены в «Облигационную группу».

Мы имеем дело с холдингом. Причем холдинг еще в процессе своего объединения (процесс почти завершен). В этой связи нужно оценивать отчетность не только самого титульного заемщика – идея в общей оценке показателей Облигационной группы. И если рассматривать группу, вопросы о кредитоспособности эмитента теряют остроту. В целом, группа в сравнении с предыдущим периодом нарастила выручку, хотя и не кардинально.

( Читать дальше )

Малые выпуски облигаций неликвидны? Спорный вопрос!

- 20 ноября 2018, 12:25

- |

Поспорим. 2 выпуска Торгового дома Мясничий, оба по 100 млн.р. Никаких серьезных отклонений цены за время торгов, а «стакан» котировок — полнее многих из очень крупных корпоратов. И заметьте, цена последнее время росла наперекор общерыночным тенденциям. Так что, получая купон 13,5% вы не замораживаете деньги. А впереди еще один эмитент из GOLDMAN GROUP (куда входит торговая сеть «Мясничий») — ОбъединениеАгроЭлита, там тоже 2 займа, но по 200 млн.р., и ставка купона — 13,75% (доходность — 14,63%). Думается, здесь с ликвидностью будет вообще хорошо!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал