gazp

тс: покупка GAZP, ROSN, VTBR, SNGSP, TRNFP, IRAO, AFLT робот PVVI

- 20 марта 2023, 18:16

- |

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА GAZP, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 173.43

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 2.7

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 2.7

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА ROSN, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 377.7

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 7

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 7

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА VTBR, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 0.01891

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 0.00024

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 0.00024

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА SNGSP, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 29.425

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 0.4

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 0.4

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА TRNFP, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 103200

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 2100

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 2100

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА IRAO, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

( Читать дальше )

- комментировать

- 385

- Комментарии ( 6 )

Ждем Газпром по 195р?

- 20 марта 2023, 16:11

- |

В пятницу было видно, что начали фиксировать Сбер и покупать Газпром, сегодня прибавляют более 5%.

Целью сейчас выступает — закрытие див. гэпа 195.15р. Диапазон 195-200р. Так же в этой точке сходится нисходящая трендовая и горизонтальное сопротивление, поэтому около 200р. предельно аккуратно, кто заходил спекулятивно.

Дневной график ПАО Газпром

__________________________________________________

Обогнал рынок ММВБ в 10 раз. Еще больше мыслей и идей в моем авторском канале Cash инвестиции.

Подписывайтесь. Ссылку оставил в шапке профиля.

✅Газпром

- 20 марта 2023, 11:02

- |

Пробой волны [x] сказал о завершении старшего X и то что на тройной он не пойдет. В общем прошлые цели становятся актуальны.

В целом же это коррекция в рамках (4), старая схема актуальна.

Телега: https://t.me/+F6Ka767DDgFhZGQy

✅Газпром

- 13 марта 2023, 18:31

- |

Нет, все таки нет тех покупателей. Слом зоны повысит вероятность снижения по старшему плану: t.me/TerritoryofTrading/5931

✅Газпром

- 02 марта 2023, 16:01

- |

Волна [y] закончилась чуть выше, но структура выполнена. Но будь внимателен. Сверху были продажи. Сегодня цену спустили к зоне покупок и быки удержали. Но если они сдадутся то цена уйдёт еще на третий зигзаг [z], а дальше будет очень интересно…

Телега: https://t.me/+F6Ka767DDgFhZGQy

( Читать дальше )

Газпром. Покупал и буду продолжать покупать акции компании.

- 02 марта 2023, 14:54

- |

ПАО Газпром Дневной график.

Выглядит график конечно, как 2-3 эшелон, разрывы, тени, шпили 🙈

Цена сейчас движется в снижающемся канале, на див. гэпе протестировали нижнюю границу, после чего боле 5 месяцев было боковое движение на низких объемах.

Вчера 1 марта пробили диагональ. Рост чисто технический, выбили стопы шортистов. Сейчас картина выглядит, как тест границы, но уже сверху, если закрепляемся тут, то можно ожидать 168-169р. ближайшая цель. След. 195р. закрытие див.гэпа.

Мне интересен Газпром с целью инвестиций, готов откупать буду каждую существенную просадку в детский портфель. Фундаментально компания недооценена в пару раз, вопрос времени и увидим рост котировок, а пока есть возможность собирать ее ниже 200р. буду это делать.

Обогнал рынок ММВБ в 10 раз. Еще больше мыслей и идей в моем авторском телеграм канале Cash инвестиции.

Подписывайтесь, ссылка в шапке профиля.

Актуальный состав портфеля Strategy Investor на 20.02.23

- 20 февраля 2023, 16:18

- |

(даты, цены, объемы покупок, история публичных сделок, аналитика изменения счетов (в деньгах, в процентах) drive.google.com/file/d/1goiOHpAvm8hXW_Jtdg7KhSlm3TFb13JD/view?usp=share_link

Дата начала публичной работы: 8 августа 2022г

Общ PL 1.226.104р.

PL по закр позициям: 216.072р.

PL по откр позициям: 1.015.883р.

Комментарий

Под особым наблюдением сейчас в портфеле находятся следующие бумаги: #ALRS #GAZP #ROLO #TATN_p. Если на этой неделе продолжится по ним снижение, буду рассматривать закрытие позиций и более активно продолжу заниматься поиском новых среднесрочных идей под открытие. С этой недели принято решение канал трансформировать. Публичное ведение краткосрочного портфеля закрою на положительной ноте с доходностью почти 20%. С этого дня главный акцент на среднесрочный портфель (Strategy Investor) и соответственно на определенную аудиторию. Теперь силы будут полностью сконцентрированы на поиск среднесрочных идей. Более подробно в следующих постах.

t.me/Maxim_Mikhaylevskiy

SBER | LKOH | USDRUB | GAZP | GMKN

- 19 февраля 2023, 12:07

- |

1. Валютная пара USD/RUB $USDRUB протестировала первую цель роста 75,3 руб. После чего ушла в коррекцию. Ожидаю небольшого отката в область 72 — 73 руб., после чего продолжение роста до второй цели 80 руб.

2. Газпром $GAZP достиг первой цели снижения 153,6 руб., закрепился на достигнутом уровне. Возможен отскок вверх и ретест сопротивления 157,5 руб. В дальнейшем жду развитие нисходящего тренда.

( Читать дальше )

Газпром - ходячий зомби на российском рынке!

- 11 февраля 2023, 17:22

- |

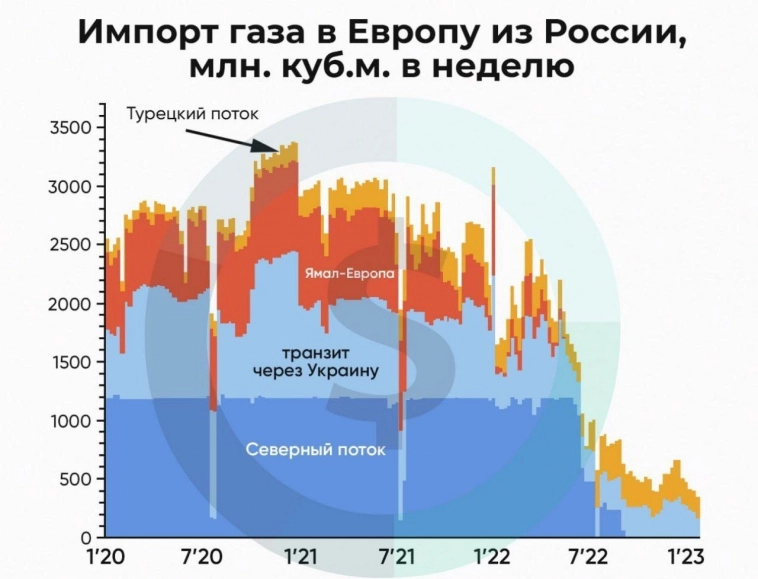

⛽️ До сих пор непонятно как акции $GAZP держаться на плаву в условиях когда экспорт газа рухнул более чем в 4 раза

📉На мой взгляд акции Газпрома имеют большой потенциал падения, как минимум до 120 рублей, поскольку отчёты компании будут очень плохими и дивидендов выше 13 рублей ждать не придётся, а такая див. выплата не сможет сильно повлиять на динамику акций.

❌ Поэтому, если у вас большой объём по Газпрому — сокращайте, будет дешевле. А лучше всего продавайте Газпром полнотью

События дня на российском фондовом рынке. 24.01.2023

- 24 января 2023, 18:19

- |

Х5 Retail Group опубликовала операционные результаты за 2022 год

- Выручка выросла до 2.6 трлн руб (+18.3% г/г)

- Средний чек составил 469 руб (+7.2% г/г)

- Чистая выручка дискаунтеров Чижик выросла в 12 раз

- Выпуск никеля — 218.97 тыс. т (+13% г/г)

- Выпуск палладия — 2790 тыс. унций (+7% г/г)

- Выпуск меди 432.98 тыс. т (+6% г/г)

- никель — 204-214 тыс. т

- медь — 353-370 тыс. т

- палладий — 2.4-2.56 млн унций

- платина — 600-640 тыс. унций

Газпром и Узбекистан подписали дорожную карту по сотрудничеству в газовой отрасли. Ранее аналогичная дорожная карта была подписана с Казахстаном.

Госдума рассматривает предложение о снижении ипотечной ставки для многокомнатных квартир площадью более 55 кв.м.

Авиакомпании РФ в 2023 году перевезут более 101 млн пассажиров (в 2022 — 95 млн чел), заявил глава Минтранса. Также в Минтрансе заявили, что планируют снижать объемы запрашиваемых субсидий на авиаперевозки пропорционально количеству выкупаемых иностранных самолетов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал