etf

Short, make 2008 great again. Часть 4. [Проблема в ETF?]

- 23 марта 2018, 16:28

- |

Давайте пока что оставим некоторые чарты и я думаю они наведут на мысли, будет интересно кто что думает.

Кто то ранее писал, проблема в ETF.

![Short, make 2008 great again. Часть 4. [Проблема в ETF?] Short, make 2008 great again. Часть 4. [Проблема в ETF?]](/uploads/images/01/23/70/2018/03/23/e1d329.png)

(Tradingeeconomics.com, United states Fed Funds Rate, chart max.)

![Short, make 2008 great again. Часть 4. [Проблема в ETF?] Short, make 2008 great again. Часть 4. [Проблема в ETF?]](/uploads/images/01/23/70/2018/03/23/ad5261.png)

( Читать дальше )

- комментировать

- 4.7К | ★4

- Комментарии ( 0 )

Стратегия ротации ETF - 16% годовых в $ США

- 23 марта 2018, 11:19

- |

Держим высоколиквидные ETF с капитализацией в млдр. долларов по принципу моментум инвестирования. Моментум — фактор импульса: покупаем то что растет и избавляемся от того что падает. Исследования показывают, что портфели построенные по такому принципу обгоняют рынок в долгосрочной перспективе. Во время неблагоприятных периодов стратегия уходит в защитный актив — гос. облигации США. Сделки совершаются всего лишь один раз в месяц от покупки без плеча.

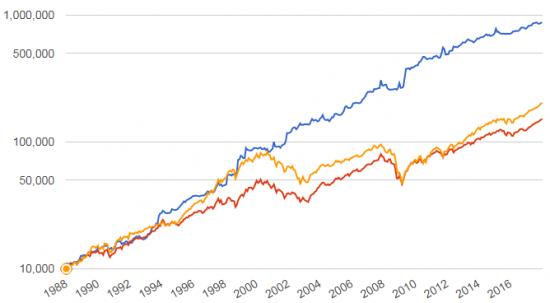

Синий цвет — портфель стратегии ротации ETF

Красный цвет — равновзвешенный портфель из этих же ETF

Оранжевый цвет - Vanguard 500 Index Fund использован в качестве бенчмарка, доходность 500-та самых больших компаний в США.

Некоторые ETF были запущены не так давно, поэтому для тестирования на истории начиная с 1988 года были использованы данные взаимных фондов (mutual funds) как прокси на ETF, а где это было невозможно - воссоздание ETF для тестирования.

( Читать дальше )

доходность FXMM ETF

- 22 марта 2018, 12:40

- |

Формула (вложенное-полученное)*(1-НДФЛ)/вложенное*(365/число_дней_удержания)

В целом, доходность ожидаемо падает, теснимая ФРС с одной стороны и ЦБ с другой. Вероятно при краткосрочном (1-3 мес) вложении даже КОБРы будут выгодней. Особенно с учетом налогов.

| за прошедший месяц, годовых | за месяц -НДФЛ 13% | за прошедший год, годовых | за год -НДФЛ 13% | -ваша комиссия | ||

| 15.03.18 | 1418,1 | 5,45% | 4,74% | 7,32% | 6,37% |

( Читать дальше )

Как устроены VarSwaps и почему знание этого важно?

- 20 марта 2018, 15:49

- |

ПЕРЕВОД (неполный)

Посвящается недавнему взрыву XIV ETN

Статья by Stuart Barton //How VarSwaps Work And Why Knowing Is Important//

Резюме

1. VarSwaps составляют значительную часть рынка волатильности на акции.

2. Розничные инвесторы ETF должны понимать, что лежит в основе этих продуктов на волатильность.

3. Знание динамики рынка волатильности может помочь инвесторам принимать более обоснованные решения.

4. Наблюдаемый чистый перевес в сторону short розничных продуктов на волатильность может вызвать значительную совокупную short convexity позицию на оптовом рынке волатильности.

----------

ETF и ETN на волу продолжают набирать популярность, и этот быстрый рост сравнительно сложного класса активов вводит многих инвесторов в заблуждение кажущейся их простоты

....

skip---skip

....

В начале 1990-х годов банки стали предлагать своим клиентам чистые ставки на волатильность — возможность купить или продать реализованную волатильность акции или индекса в течение определенного периода, скажем, шесть месяцев или один год. В 1999 году Дерман и соавт. опубликовали первое широкопринятое строгое описание этих свопов волатильности, а также введение в понятие своп дисперсии или VarSwap [Source: Demeterfi, K., Derman, E., Kamal, M., & Zou, J. (1999).

( Читать дальше )

ETF с нулевой комиссией

- 07 марта 2018, 15:50

- |

В последние годы инвестирования через ETF (торгуемые биржевые фонды) получили широкое распространение. Чистые активы ETF фондов только в США превысили $3 трлн. и растут по $100 млрд. в квартал. Своим успехом ETF обязано низкой стоимости. Многие брокерские дома в США берут всего лишь 0.03% комиссии за ETF (технически 0.03 процентных пункта). Это всего лишь 3 долл. на 10 тыс. долл. инвестиций. По мнению Wall Street Journal в течении 2-2,5 лет комиссии по ETF вообще сократится до нуля. Возможно брокеры даже начнут доплачивать клиентам за то, что они владеют ETF.<div class=«ql-editor» dir=«auto» data-gramm_id=«faf1af50-94d9-d7af-595e-ab2032a76f5f» data-gramm=«true» data-gramm_editor=«true»>

Как такое может произойти?

В 2014 году Charles Schwab Corp. ускорила «гонку до нуля», уменьшив комиссию за свои ETF — Schwab U.S. Broad Market ETF (SCHB) — до 0.04%. Этот шаг полностью окупился для Schwab: их ETF выросли в 10 раз за последние 4 года и практически догнали такого тяжеловеса, как iShares S&P 1500 Index Fund (ITOT). Именно 2014 год можно считать отправной точкой в начале конкурентной борьбы между столпами ETF-индустрии

( Читать дальше )

Модельный портфель Smart Value в феврале

- 06 марта 2018, 23:17

- |

Поэтому в этом месяце мы делаем первые шаги в подготовке к тому, что может ждать нас после разворота тренда.

Сегодня у нас как инвестиционные, так и организационные новости. Начнем по порядку.

Мы добавляем в модельный портфель две новые позиции:

Вот какая получается таблица модельного портфеля Smart Value. Цены приведены по состоянию на 15 февраля 2018 года.

( Читать дальше )

Внезапно! Ставим на снижение процентных ставок со скидкой 10%

- 03 марта 2018, 22:38

- |

Вы будете в шоке, когда узнаете сегодняшнюю идею.

Умный ход сейчас заключается в ставке не на рост, а на снижение процентных ставок в США. Я не шучу. Давайте разберем подробнее.

В последнее время ставки доходности американских облигаций значительно выросли. И если послушать финансовую прессу, то именно этот рост стал основной причиной недавнего падения акций.

Коррекция в акциях была быстрой и резкой. Для многих она оказалась болезненной, поскольку весь 2017 год акции росли без существенных колебаний.

Теперь это позади. Фондовый рынок совершил официальную коррекцию. Общее падение индекса S&P 500 составило 10.2%.

Что же вынудило спокойно растущий рынок так быстро упасть? Согласно большинству, самый простой ответ — это выросшие процентные ставки.

Мало кто обращал внимание, но они росли еще с прошлой осени. Доходность 10-летних казначейских облигаций достигла локального дна в сентябре 2017 на уровне 2.06%.

( Читать дальше )

Как подготовиться к грядущему падению фондовых рынков?

- 03 марта 2018, 22:20

- |

В этом месяце индекс Доу Джонс упал на 1597 пунктов за один день. Это было крупнейшее падение в пунктах за всю его историю.

Это был лишь слабый намек на то, как выглядит и ощущается масштабный обвал. Он может быть действительно ужасен.

У многих появился вопрос, что мы можем сделать, чтобы подготовиться к падению. И как мы можем от него защититься. Это то, о чем я хочу сегодня поговорить.

Постоянные читатели знают, что я давно твердил о грядущем масштабном росте фондовых рынков. Я говорил об этом, когда все вокруг поголовно опасались обвала. И многие читатели, особенно участники Клуба остались благодарны за идеи масштабного роста, за идеи инвестирования в Китай. Мне писали, что смогли на них неплохо заработать.

И я по-прежнему верю, что впереди у нас продолжение роста. Однако…

Однако давайте задумаемся, что ждет нас после этого роста. Как будет выглядеть поведение рынков в ближайшие 10 лет? Картина после масштабного роста поистине ужасна. Сейчас мы поговорим об этом подробнее, но сначала я хочу показать вам наш новый сценарий инвестирования по Smart Value:

( Читать дальше )

Апдейт модели LQI за Февраль'18 - 10+% годовых в $$$ не слезая с дивана!

- 02 марта 2018, 02:05

- |

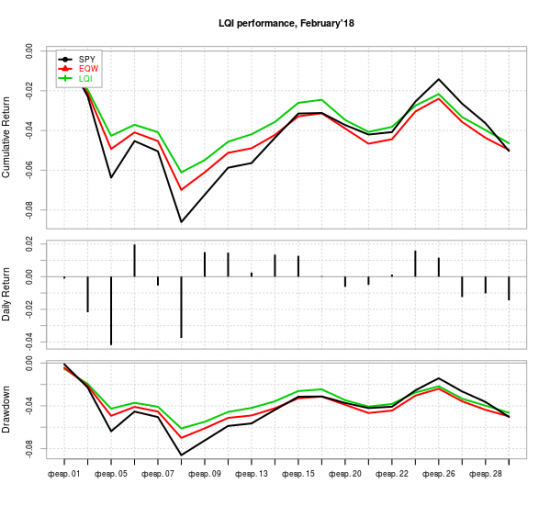

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за февраль (результаты за прошлый месяц: smart-lab.ru/blog/448988.php). Месяц оказался для рынка очень непростым — «perfect storm» наблюдался во всех классах активов, которыми торгует модель, однако модели удалось обогнать оба своих бенчмарка — SPY и EQW — как в терминах ретурна, так и риска (максимальной просадки). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.131 -4.51

XLP 0.142 -7.96

XLE 0.000 -10.97

XLF 0.069 -4.67

XLV 0.093 -6.02

XLI 0.112 -5.74

XLB 0.034 -6.27

XLK 0.000 -2.06

XLU 0.112 -3.88

IYZ 0.000 -5.14

VNQ 0.000 -7.55

SHY 0.000 -0.06

TLT 0.144 -2.57

GLD 0.163 -2.30

Предыдущие веса были опубликованы 1-го января, соответственно доходности приведены за период с закрытия 1-го февраля по 1-е марта. Корреляция между весами и ретурнами положительная — 0.146. Вследствие этого модель обогнала свой основной бенчмарк — EQW (equal-weighted портфель из торгуемых тикеров): -4.6% LQI vs. -5.0% EQW, то же самое для индекса S&P: -4.6% LQI vs. -5.0% SPY. В терминах максимальной просадки в течение месяца модель также была лучшей: 6% для модели vs. 7% для EQW vs. 8.6% для SPY. Невесть что, однако для тех, кто сидел в просадке 6% и в просадке 9% на хороший капитал — разница, думаю, заметна. Аутперформанс был достигнут за счет лучшей диверсификации (даже не смотря на то, что все падало), а также за счет того, что модель вышла из «кислотных» январских тикеров XLE & XLK (из XLK — зря, зато из XLE — очень не зря), и «налегла» на защитные активы (TLT, GLD, XLU, XLV, XLP), хотя два последних тоже оказались не очень защитными.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал