SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dow jones

Гундлах: на долговых рынках назревают проблемы, «настоящая суматоха» только начинается

- 11 декабря 2019, 13:17

- |

На прошлой неделе Джефф Гундлах из DoubleLine встретился с Yahoo Finance, чтобы обсудить, каким образом американские акции обрушатся в следующей рецессии. В продолжение статьи через Yahoo Гундлах предположил, что на долговых рынках назревает проблема, поскольку процентные ставки колеблются около нуля.

Гундлах сказал, что в 2020-х годах может возникнуть социально-экономический хаос, поскольку долговая бомба, на которой сидят США, взорвётся в следующую рецессию.

«Это довольно интересно, потому что 20-е годы в 20-м веке, 20-е годы были временем супер-бума. И странно, я думаю, что 20-е на этот раз будут сильно отличаться от этого, с настоящим хаосом», — сказал Гундлах.

Гундлах сказал, что десятилетия откладывания проблем окончательно прекратятся в 2020-х годах, и США придется столкнуться с реалиями, касающимися ситуации с долгами.

«[Нам] придется столкнуться с социальным обеспечением, здравоохранением, всем этим, расходами на основе дефицита — все это придется решать в течение 2020-х годов, потому что кривая накопления просто очень плоха», он сказал.

( Читать дальше )

Гундлах сказал, что в 2020-х годах может возникнуть социально-экономический хаос, поскольку долговая бомба, на которой сидят США, взорвётся в следующую рецессию.

«Это довольно интересно, потому что 20-е годы в 20-м веке, 20-е годы были временем супер-бума. И странно, я думаю, что 20-е на этот раз будут сильно отличаться от этого, с настоящим хаосом», — сказал Гундлах.

Гундлах сказал, что десятилетия откладывания проблем окончательно прекратятся в 2020-х годах, и США придется столкнуться с реалиями, касающимися ситуации с долгами.

«[Нам] придется столкнуться с социальным обеспечением, здравоохранением, всем этим, расходами на основе дефицита — все это придется решать в течение 2020-х годов, потому что кривая накопления просто очень плоха», он сказал.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 11 )

Сегодняшнее заседание ФРС. Прогноз нейтральный

- 11 декабря 2019, 11:02

- |

По поводу сегодняшнего заседания ФРС ожидания практически единодушны.

Фьючерсы на ставки по федеральным фондам дают вероятность выше 95%, что ставка не изменится. Никакой существенной реакции рынки, скорее всего, на сегодняшнее решение не продемонстрируют, ибо событие практически полностью заложено в цены. Вероятность того, что на январском заседании ставку также оставят неизменной, на данный момент около 90%.

Фьючерсы на ставки по федеральным фондам дают вероятность выше 95%, что ставка не изменится. Никакой существенной реакции рынки, скорее всего, на сегодняшнее решение не продемонстрируют, ибо событие практически полностью заложено в цены. Вероятность того, что на январском заседании ставку также оставят неизменной, на данный момент около 90%.

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

Фьючерсы на ставки по федеральным фондам дают вероятность выше 95%, что ставка не изменится. Никакой существенной реакции рынки, скорее всего, на сегодняшнее решение не продемонстрируют, ибо событие практически полностью заложено в цены. Вероятность того, что на январском заседании ставку также оставят неизменной, на данный момент около 90%.

Фьючерсы на ставки по федеральным фондам дают вероятность выше 95%, что ставка не изменится. Никакой существенной реакции рынки, скорее всего, на сегодняшнее решение не продемонстрируют, ибо событие практически полностью заложено в цены. Вероятность того, что на январском заседании ставку также оставят неизменной, на данный момент около 90%.Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

«Спокойствие перед сумасшествием» (перевод с elliottwave com)

- 09 декабря 2019, 11:06

- |

Усиление волатильности на фондовом рынке было вполне предсказуемым — вот почему

Инвестор никогда не должен успокаиваться на фондовом рынке, даже в периоды низкой волатильности. На самом деле, особенно во время периодов низкой волатильности.

Инвестор никогда не должен успокаиваться на фондовом рынке, даже в периоды низкой волатильности. На самом деле, особенно во время периодов низкой волатильности.

Давайте вернемся к 15 ноября, незадолго до недавнего всплеска VIX, «индекса страха», когда CNBC отметил:

Уолл-стрит становится очень оптимистичной, так как акции бьют рекорды

Да, фондовый рынок продолжал расти. 27 ноября DJIA достиг внутридневного максимума 28,175.

Тем не менее, EWI призвал к осторожности. После закрытия в тот день наше краткосрочное обновление США показало этот график и сказало:

( Читать дальше )

Инвестор никогда не должен успокаиваться на фондовом рынке, даже в периоды низкой волатильности. На самом деле, особенно во время периодов низкой волатильности.

Инвестор никогда не должен успокаиваться на фондовом рынке, даже в периоды низкой волатильности. На самом деле, особенно во время периодов низкой волатильности.Давайте вернемся к 15 ноября, незадолго до недавнего всплеска VIX, «индекса страха», когда CNBC отметил:

Уолл-стрит становится очень оптимистичной, так как акции бьют рекорды

Да, фондовый рынок продолжал расти. 27 ноября DJIA достиг внутридневного максимума 28,175.

Тем не менее, EWI призвал к осторожности. После закрытия в тот день наше краткосрочное обновление США показало этот график и сказало:

( Читать дальше )

Акции США: индикатор «оптимизма» достиг 13-месячного максимума (перевод с elliottwave com)

- 05 декабря 2019, 15:04

- |

Волны пессимизма и оптимизма движут финансовыми рынками

Это иронично, но цены на фондовом рынке обычно разворачиваются вверх, когда инвесторы достигают предела пессимизма. Когда все сдаются, ценам некуда идти, кроме как вверх.

Это иронично, но цены на фондовом рынке обычно разворачиваются вверх, когда инвесторы достигают предела пессимизма. Когда все сдаются, ценам некуда идти, кроме как вверх.

Давайте вернемся к 20 февраля 2009 года. Жестокий медвежий рынок существовал в течение 16 месяцев, а индекс ежедневных настроений (trade-futures.com) зафиксировал только 3% быков. Другими словами, 97% инвесторов ожидали, что тогдашний медвежий рынок сохранится.

Что ж, всего 17 дней спустя цены на акции достигли дна и начали подъем, который длился более 10 лет, самый длинный за всю историю.

Точно так же цены на фондовом рынке обычно разворачиваются вниз, когда бычьи убеждения инвесторов достигают оптимистичного предела.

Спад может начаться не на следующий день или даже на следующей неделе. Тем не менее, занять бычью позицию, когда почти все остальные — быки, обычно финансово опасно.

( Читать дальше )

Это иронично, но цены на фондовом рынке обычно разворачиваются вверх, когда инвесторы достигают предела пессимизма. Когда все сдаются, ценам некуда идти, кроме как вверх.

Это иронично, но цены на фондовом рынке обычно разворачиваются вверх, когда инвесторы достигают предела пессимизма. Когда все сдаются, ценам некуда идти, кроме как вверх.Давайте вернемся к 20 февраля 2009 года. Жестокий медвежий рынок существовал в течение 16 месяцев, а индекс ежедневных настроений (trade-futures.com) зафиксировал только 3% быков. Другими словами, 97% инвесторов ожидали, что тогдашний медвежий рынок сохранится.

Что ж, всего 17 дней спустя цены на акции достигли дна и начали подъем, который длился более 10 лет, самый длинный за всю историю.

Точно так же цены на фондовом рынке обычно разворачиваются вниз, когда бычьи убеждения инвесторов достигают оптимистичного предела.

Спад может начаться не на следующий день или даже на следующей неделе. Тем не менее, занять бычью позицию, когда почти все остальные — быки, обычно финансово опасно.

( Читать дальше )

2019: почему он может стать вехой на фондовом рынке (перевод с elliottwave com)

- 02 декабря 2019, 15:03

- |

Значительные максимумы и минимумы фондового рынка часто бывают в годы, заканчивающиеся на эту цифру

Классический теоретик волн Эллиотта отметил:

Классический теоретик волн Эллиотта отметил:

Три столпа анализа рынка и прогнозирования — это паттерны, динамика и настроения.

Тем не менее, аналитики EWI также учитывают другие факторы при оценке финансовых рынков.

Например, у только что опубликованного декабрьского теоретика волн Эллиотта есть раздел под названием:

Финансовые тенденции десятилетия часто заканчиваются в «9» году

Theorist представляет 12 графиков фондового рынка (с комментариями) из прошлого столетия: каждый приходит из года, заканчивающегося на «9». Двенадцатый график переносит вас в ноябрь 2019 года.

Давайте посмотрим на два из этих 12 исторических графиков.

Первый пример графика и комментария посвящен 1919 году, когда была заметная вершина рынка:

( Читать дальше )

Классический теоретик волн Эллиотта отметил:

Классический теоретик волн Эллиотта отметил:Три столпа анализа рынка и прогнозирования — это паттерны, динамика и настроения.

Тем не менее, аналитики EWI также учитывают другие факторы при оценке финансовых рынков.

Например, у только что опубликованного декабрьского теоретика волн Эллиотта есть раздел под названием:

Финансовые тенденции десятилетия часто заканчиваются в «9» году

Theorist представляет 12 графиков фондового рынка (с комментариями) из прошлого столетия: каждый приходит из года, заканчивающегося на «9». Двенадцатый график переносит вас в ноябрь 2019 года.

Давайте посмотрим на два из этих 12 исторических графиков.

Первый пример графика и комментария посвящен 1919 году, когда была заметная вершина рынка:

( Читать дальше )

Красота - в глазах смотрящего

- 30 ноября 2019, 10:28

- |

- Изображение зависит от зрителя

- Прошлое не гарантирует будущего. И даже наоборот;)

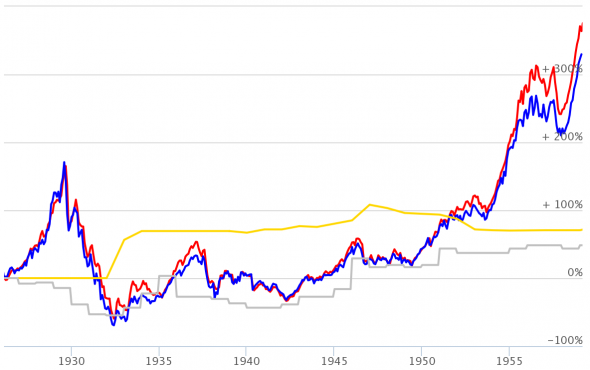

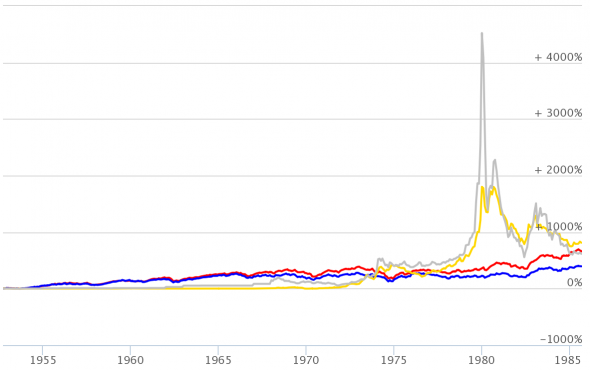

Представляю Вам слайды глазами четырех поколений. Своего деда, отца, мой и моего сына. Два типа активов: акции и драгметаллы. То, какими каждый видел их по достижении 33-х лет с момента рождения.

SP500 — красным, Dow Jones — синим, Золото — желтым и Серебро — серым.

1. Мой дед:

1959-й год. Акции вот уже семь лет в разы опережают драгметаллы. Хотя до этого два десятилетия было наоборот. Золото никому больше не нужно!

2. Отец:

( Читать дальше )

ИНДЕКС S&P500 БЬЁТ МАКСИМУМЫ!!! А АМЕРИКА ИНВЕСТИРУЕТ В РФ?

- 29 октября 2019, 19:31

- |

Индекс S&P 500 обновил исторический максимум

Основные фондовые индексы США растут на фоне надежд на скорое подписание торговой сделки между США и Китаем и очередное снижение ставки Федеральной резервной системы

( Читать дальше )

Dow Jones посылает предупреждение, которое инвесторы не могут игнорировать

- 17 октября 2019, 22:10

- |

Ценовые движения финансовых инструментов образуют повторяющиеся паттерны, называемые волнами Эллиотта. Опытные аналитики пытаются распознать эти модели, чтобы подготовиться к следующему движению рынка. Иногда паттерн может указывать не только один, но и следующие два последовательных хода. Например, известно, что шаблон треугольника предшествует последней волне большей последовательности. Это служит предупреждающим признаком того, что у текущего тренда есть еще один ход, прежде чем произойдет заметное колебание в противоположном направлении. Имея это в виду, взгляните на 4-часовой график индекса Dow Jones Industrial Average ниже. Взгляните на структуру восстановления с минимума 21 713 в декабре 2018 года. Существует четкий пятиволновой импульс до 26 696, волна которого 5 является конечной диагональю. Затем следует сходящаяся коррекция, которая состоит из пяти волн. Это поведение с привязкой к диапазону идеально вписывается в описание коррекции треугольника, обозначенного как a-b-c-d-e. Если этот подсчет верен, ралли от 21 713 формируется в виде простого (a) — (b) — © зигзага с треугольником в волне (b). Это означает, что мы можем ожидать последний толчок вверх в волне ©, за которым последует медвежий разворот. Похоже, что волна © может поднять индекс Доу-Джонса до нового исторического максимума между 28 000 и 29 000. Пока дно волны «e» в (b) на 25 743 держится, быки остаются ведущими. Тем не менее, инвесторы должны быть осторожны, как только индекс достигнет вышеупомянутой области. По нашему мнению, длинная позиция в DJIA выше 28 000 не стоит риска.

Взгляните на структуру восстановления с минимума 21 713 в декабре 2018 года. Существует четкий пятиволновой импульс до 26 696, волна которого 5 является конечной диагональю. Затем следует сходящаяся коррекция, которая состоит из пяти волн. Это поведение с привязкой к диапазону идеально вписывается в описание коррекции треугольника, обозначенного как a-b-c-d-e. Если этот подсчет верен, ралли от 21 713 формируется в виде простого (a) — (b) — © зигзага с треугольником в волне (b). Это означает, что мы можем ожидать последний толчок вверх в волне ©, за которым последует медвежий разворот. Похоже, что волна © может поднять индекс Доу-Джонса до нового исторического максимума между 28 000 и 29 000. Пока дно волны «e» в (b) на 25 743 держится, быки остаются ведущими. Тем не менее, инвесторы должны быть осторожны, как только индекс достигнет вышеупомянутой области. По нашему мнению, длинная позиция в DJIA выше 28 000 не стоит риска.

перевод отсюда

( Читать дальше )

Взгляните на структуру восстановления с минимума 21 713 в декабре 2018 года. Существует четкий пятиволновой импульс до 26 696, волна которого 5 является конечной диагональю. Затем следует сходящаяся коррекция, которая состоит из пяти волн. Это поведение с привязкой к диапазону идеально вписывается в описание коррекции треугольника, обозначенного как a-b-c-d-e. Если этот подсчет верен, ралли от 21 713 формируется в виде простого (a) — (b) — © зигзага с треугольником в волне (b). Это означает, что мы можем ожидать последний толчок вверх в волне ©, за которым последует медвежий разворот. Похоже, что волна © может поднять индекс Доу-Джонса до нового исторического максимума между 28 000 и 29 000. Пока дно волны «e» в (b) на 25 743 держится, быки остаются ведущими. Тем не менее, инвесторы должны быть осторожны, как только индекс достигнет вышеупомянутой области. По нашему мнению, длинная позиция в DJIA выше 28 000 не стоит риска.

Взгляните на структуру восстановления с минимума 21 713 в декабре 2018 года. Существует четкий пятиволновой импульс до 26 696, волна которого 5 является конечной диагональю. Затем следует сходящаяся коррекция, которая состоит из пяти волн. Это поведение с привязкой к диапазону идеально вписывается в описание коррекции треугольника, обозначенного как a-b-c-d-e. Если этот подсчет верен, ралли от 21 713 формируется в виде простого (a) — (b) — © зигзага с треугольником в волне (b). Это означает, что мы можем ожидать последний толчок вверх в волне ©, за которым последует медвежий разворот. Похоже, что волна © может поднять индекс Доу-Джонса до нового исторического максимума между 28 000 и 29 000. Пока дно волны «e» в (b) на 25 743 держится, быки остаются ведущими. Тем не менее, инвесторы должны быть осторожны, как только индекс достигнет вышеупомянутой области. По нашему мнению, длинная позиция в DJIA выше 28 000 не стоит риска.перевод отсюда

( Читать дальше )

Могут ли финансовые власти США предотвратить медвежий рынок? (перевод с elliottwave com)

- 16 октября 2019, 20:19

- |

Центральные банки не контролируют психологию или поведение инвесторов

Elliott Wave International давно демонстрирует, что единственной «силой», достаточно большой, чтобы управлять тенденцией цен на фондовом рынке, является коллективная психология всех участников рынка.

Elliott Wave International давно демонстрирует, что единственной «силой», достаточно большой, чтобы управлять тенденцией цен на фондовом рынке, является коллективная психология всех участников рынка.

Тем не менее, когда инвесторы «удивляются» рынкe, мы все еще слышим заявления о том, что на ценовые тренды влияют группы, варьирующиеся от Ротшильдов до Иллюминатов, Масонов и Гномов Цюриха.

Конечно, одна из важных персон — ФРС. Многие люди считают, что центральные банки господствуют над экономикой и финансовыми рынками. Другой группой была так называемая «Команда защиты от погружения».

Давайте вернемся к нашему финансовому прогнозу Elliott Wave за март 2007 года для уточнения:

Президентская рабочая группа по финансовым рынкам, также известная как «Группа защиты от погружения», заявила, что не требуется никаких нормативов [нового хедж-фонда], потому что «существующая система предотвращения обвала рынка и масштабных потерь инвесторов «работает хорошо».

В эту группу «группы защиты от погружения» входили главы SEC, Казначейства, Федерального резерва и Комиссии по торговле товарными фьючерсами — действительно элитная группа.

Тем не менее, примерно через семь месяцев, DJIA поставил максимум и начал падать на 54% до марта 2009 года.

Какое это имеет отношение к сегодняшнему дню?

Ну, 9 октября не менее, чем главный экономист крупного международного банка сказал (Marketwatch):

«Центральные банки всегда будут вступать с большим количеством QE и легких денег, чтобы ограничить любое расширение кредитных спредов и снижение на фондовом рынке».

Но аналитики EWI предостерегают от того, чтобы рассматривать центральные банки как «страховочную сеть» для инвесторов на фондовом рынке.

В 2019 году теоретик волн Эллиотта отметил:

[Существует] мнение, что президент запугал ФРС, требуя мягкой политики, так что акции могут только расти. Аргумент неверен по двум направлениям: «ФРС изменила свою политику» и «это имело бы значение, если бы она изменилась». Устанавливая собственные ставки, ФРС всегда просто следовала ставке казначейских векселей, установленной рынком, со средним лагом в пять месяцев… Даже если бы ФРС изменила свою политику процентных ставок, это не имело бы значения потому что это не может заставить людей занимать.

Кроме того, центральные банки не могут заставить инвесторов покупать акции, когда коллективная психология становится негативной.

Опять же, просто подумайте о 2007 году и о том, что команда защиты от погружения может предотвратить «обвал рынка». Просто произошло обратное.

Нет, финансовые власти не могут контролировать психологию инвесторов, которая разворачивается в повторяющихся и предсказуемых моделях, известных как волны Эллиотта.

перевод отсюда

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

Elliott Wave International давно демонстрирует, что единственной «силой», достаточно большой, чтобы управлять тенденцией цен на фондовом рынке, является коллективная психология всех участников рынка.

Elliott Wave International давно демонстрирует, что единственной «силой», достаточно большой, чтобы управлять тенденцией цен на фондовом рынке, является коллективная психология всех участников рынка.Тем не менее, когда инвесторы «удивляются» рынкe, мы все еще слышим заявления о том, что на ценовые тренды влияют группы, варьирующиеся от Ротшильдов до Иллюминатов, Масонов и Гномов Цюриха.

Конечно, одна из важных персон — ФРС. Многие люди считают, что центральные банки господствуют над экономикой и финансовыми рынками. Другой группой была так называемая «Команда защиты от погружения».

Давайте вернемся к нашему финансовому прогнозу Elliott Wave за март 2007 года для уточнения:

Президентская рабочая группа по финансовым рынкам, также известная как «Группа защиты от погружения», заявила, что не требуется никаких нормативов [нового хедж-фонда], потому что «существующая система предотвращения обвала рынка и масштабных потерь инвесторов «работает хорошо».

В эту группу «группы защиты от погружения» входили главы SEC, Казначейства, Федерального резерва и Комиссии по торговле товарными фьючерсами — действительно элитная группа.

Тем не менее, примерно через семь месяцев, DJIA поставил максимум и начал падать на 54% до марта 2009 года.

Какое это имеет отношение к сегодняшнему дню?

Ну, 9 октября не менее, чем главный экономист крупного международного банка сказал (Marketwatch):

«Центральные банки всегда будут вступать с большим количеством QE и легких денег, чтобы ограничить любое расширение кредитных спредов и снижение на фондовом рынке».

Но аналитики EWI предостерегают от того, чтобы рассматривать центральные банки как «страховочную сеть» для инвесторов на фондовом рынке.

В 2019 году теоретик волн Эллиотта отметил:

[Существует] мнение, что президент запугал ФРС, требуя мягкой политики, так что акции могут только расти. Аргумент неверен по двум направлениям: «ФРС изменила свою политику» и «это имело бы значение, если бы она изменилась». Устанавливая собственные ставки, ФРС всегда просто следовала ставке казначейских векселей, установленной рынком, со средним лагом в пять месяцев… Даже если бы ФРС изменила свою политику процентных ставок, это не имело бы значения потому что это не может заставить людей занимать.

Кроме того, центральные банки не могут заставить инвесторов покупать акции, когда коллективная психология становится негативной.

Опять же, просто подумайте о 2007 году и о том, что команда защиты от погружения может предотвратить «обвал рынка». Просто произошло обратное.

Нет, финансовые власти не могут контролировать психологию инвесторов, которая разворачивается в повторяющихся и предсказуемых моделях, известных как волны Эллиотта.

перевод отсюда

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

Как мусорные облигации посылают предупреждение фондовым инвесторам (перевод с elliottwave com)

- 14 октября 2019, 15:12

- |

Посмотрите на ключевое расхождение, которое произошло за несколько месяцев до исторической вершины фондового рынка 2007 года

Мы все знаем, что акции рискованны.

Мы все знаем, что акции рискованны.

Таким образом, если аппетит инвесторов к риску начинает ослабевать, само собой разумеется, что это не является позитивным фактором для акций.

Есть ли способ определить толерантность инвесторов к риску, чтобы получить ранний предупреждающий знак, прежде чем акции начнут снижаться?

Аналитики EWI верят в это и указывают на рынок мусорных облигаций.

Видите ли, мусорные облигации тоже рискованны. Как недавно напомнили наши аналитики подписчикам, они выпускаются компаниями с самым слабым балансом. Требования инвесторов к активам в случае банкротства обычно находятся рядом с нижней ступенью, всего на одну ступень выше, чем у акционеров.

Имея это в виду, только что опубликованная октябрьская перспектива мирового рынка гласит:

( Читать дальше )

Мы все знаем, что акции рискованны.

Мы все знаем, что акции рискованны.Таким образом, если аппетит инвесторов к риску начинает ослабевать, само собой разумеется, что это не является позитивным фактором для акций.

Есть ли способ определить толерантность инвесторов к риску, чтобы получить ранний предупреждающий знак, прежде чем акции начнут снижаться?

Аналитики EWI верят в это и указывают на рынок мусорных облигаций.

Видите ли, мусорные облигации тоже рискованны. Как недавно напомнили наши аналитики подписчикам, они выпускаются компаниями с самым слабым балансом. Требования инвесторов к активам в случае банкротства обычно находятся рядом с нижней ступенью, всего на одну ступень выше, чем у акционеров.

Имея это в виду, только что опубликованная октябрьская перспектива мирового рынка гласит:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал