cpi

markets report 13/4/22

- 13 апреля 2022, 08:48

- |

Всем среда 13е!

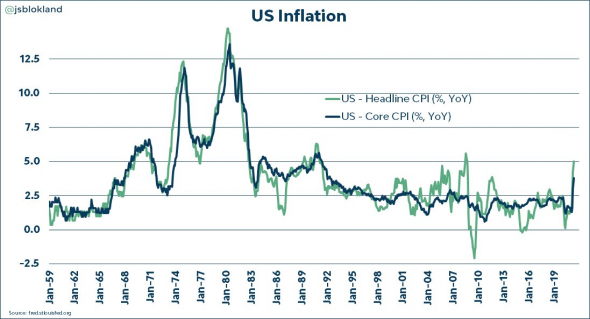

Как и ожидалось американская инфляция вчера снова побила рекорд и составила уже 8,5% при ожидании 8,4%. Главный экономист Moody’s назвал сложившуюся ситуация идеальным штормом. Ибо на инфляцию сейчас влияют и конфликт на Украине, и резкий рост цен на нефть, и локдаун в Китае, и нарушение в цепочках поставок, и ускорение роста заработных плат. Новый рекорд по инфляции естественно подтолкнет ФРС к более жестким действиям, а поскольку рынок последнее время падал на этих опасениях вчера после выхода снова рекордной инфляции, он как раз продемонстрировал резкий отскок, но к закрытию биржи индексы все таки ушли в минус. Американские экономисты ожидают, что пик инфляции будет в мае, а к концу года инфляция уже должна, наконец, снизиться на треть.

Доходность казначейских 10ти леток наконец слегка откатилась, это добавляет оптимизма технологическим компаниям. Так же выпрямляется кривая доходностей трежерей, это говорит о том, что рынок американских облигаций возможно выйдет из комы. А индекс доллара уверенно преодолел планку в 100 долларов и уже пытается закрепиться над ней. Сегодня выйдут данный по инфляции производителей или PPI поэтому скорей всего Америку снова поколбасит, и всех остальных вместе с ней.

( Читать дальше )

- комментировать

- 173

- Комментарии ( 0 )

Инфляция в США выросла в ноябре +0.8% м/м, +6,8% г/г

- 10 декабря 2021, 16:30

- |

м/м = +0.8% (прог +0.7% / пред +0.9%)

г/г = +6.8% (прог +6.8% / пред +6.2%)

There’s nothing so permanent as temporary - нет ничего более постоянного, чем временное (Инфляция в США)

- 13 июля 2021, 15:39

- |

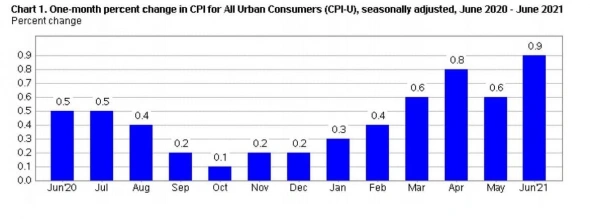

США. Базовый индекс потребительских цен (CPI Core), июнь: +0.9% м/м +4.5% г/г

Consumer Price Index ex Food & Energy (YoY)

Инфляция в США выросла в июне +0.9% (выше прогноза), г/г = +5,4%

- 13 июля 2021, 15:30

- |

м/м = +0.9% (прог +0.5% / пред +0.6%)

г/г = +5.4% (прог +4.9% / пред +5%)

Об оценке индекса потребительских цен с 29 июня по 5 июля 2021 года

- 08 июля 2021, 09:13

- |

За период с 29 июня по 5 июля 2021 г. индекс потребительских цен, по оценке Росстата, составил 100,46%, с начала июля – 100,33%, с начала года – 104,53% (справочно: июль 2020 г. – 100,35%, с начала года – 102,99%)

Базовая инфляция в США выросла на максимальную величину за 29 лет (выше прогноза)

- 10 июня 2021, 16:24

- |

CPI в мае вырос на 5% г/г (прогноз был 4,7%г/г) — максимум с августа 2008

Базовая инфляция составила 3,8% г/г (прогноз был 3,5%г/г)

Рост на 3,8% стал максимальным с Мая 1992 года.

CPI вышел, а движухи нема

- 10 июня 2021, 15:33

- |

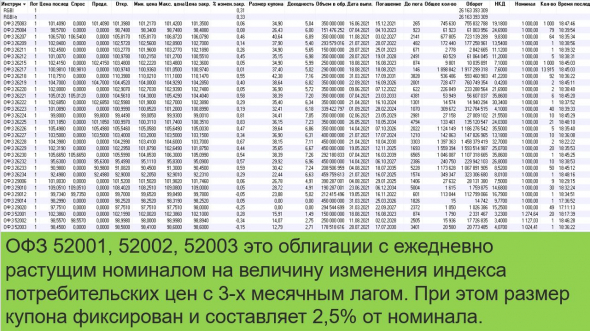

ОФЗ с защитой от инфляции (52 серия): доходность (рост номинала + НКД) выше, чем по другим ОФЗ, оценка РЕАЛЬНОЙ (а не официальной) инфляции в РФ

- 26 марта 2021, 08:27

- |

ОФЗ 52 серии

(с ежедневно растущим номиналом на величину индекса потребительских цен с 3-месячным лагом

и НКД, доходность рост номинала + НКД около 8% годовых, выше, чем по другим ОФЗ)

Цена = номинал х рыночная котировка в % + НКД.

Меньше всего дней до погашения — у ОФЗ 52001, погашение 16 08 2023г.

Т.е. курсовые колебания ОФЗ 52001 меньше, чем ОФЗ 52002, ОФЗ 52003.

Моя таблица текущих параметров для ОФЗ (обратите внимание на столбцы).

Столбец «доходность» — это фактическая доходность, исходя из текущей котировки в % о номинала.

По облигациям 52 серии этот столбец вводит в заблуждение, так как не учитывает рост номинала

(сейчас рост номинала более 6% годовых).

С учетом роста номинала, доходность ОФЗ 52 серии выше, чем остальных ОФЗ, если считать ИПЦ = 6%.

(сравнивая облигации с примерно одинаковыми сроками до погашения,

доходность 52 серии выше примерно на 2% годовых если считать ИПЦ = 6%).

ОФЗ 52 серии — это облигации с регулярным индексируемым номиналом на величину изменения индекса потребительских цен с 3-х месячным лагом.

Доходность к погашению можно посчитать, если предположить, какой будет индекс потребительских цен.

ОФЗ подходят для размещения временно свободных средств и удобны тем, что доходность — ежедневная.

Но главный недостаток сейчас — риск уменьшения курсовой стоимости, так как с января 2021г. котировки ОФЗ — в падающем тренде.

Кроме НФДЛ 13% — 15%, есть еще высокий скрытый налог, это инфляция.

Не смотря на более высокую доходность ОФЗ 52 серии по сравнению с остальными ОФЗ,

важно не обманывать себя и понимать, что реальная инфляция выше официальной.

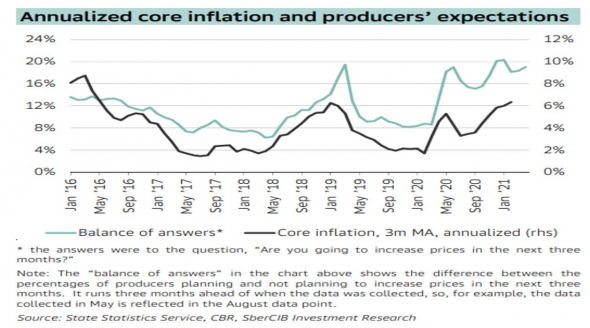

Топ менеджеры собираются поднимать цены в среднем на 18% за ближайшие 3 мес. (бирюзовый график и правая шкала),

при этом, официальный CPI (индекс потребительских цен, потребительская инфляция) около 6%, данные Росстата март 2021г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал