agro-гдр

🌾 Русагро (AGRO). Выручка растет, переезд в РФ не за горами

- 23 июля 2024, 09:09

- |

Один из ведущих агрохолдингов России и лидер по масложировому бизнесу, производству сахара, свиноводства и растениеводства представил операционные результаты за II квартал и 6 месяцев 2024 года:

Консолидированная выручка Русагро составила 72,3 млрд рублей, показав рост на 20% г/г.

◾️ Масложировой сегмент:

— производство растительного выросло на 107% г/г;

— объём реализации промышленной масложировой и молочной продукции увеличился на 67% г/г;

— продажи шрота и сырого масла увеличились на 76% и 103% г/г;

— продажи промышленных жиров выросли на 4% г/г, а также на 58% выросли продажи потребительской продукции МЖБ.

◾️ Мясной сегмент:

— производство свинины снизилось на 8% г/г из-за вспышки АЧС в 2023 году;

— объём продаж продукции свиноводства снизился на 15% г/г.

◾️ Сахарный сегмент:

— производство сахара увеличилось на 54% г/г;

— объём реализации сахара вырос на 50% г/г, при этом продажи сократились на фоне резервирования объёмов для будущих поставок по долгосрочным контрактам.

◾️ Сельхоз. сегмент:

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Конференц-звонок с Русагро по результатам первого квартала. Космический рост издержек. Держим, но добираем с осторожностью.

- 13 мая 2024, 18:18

- |

⏭ Здесь сылка на финансовые результаты, тут — на операционные.

Продолжим добрую традицию, удачно освободился послушать и поговорить с Русагро. Как и прежде, оставлю внизу примечательные, на мой взгляд, тезисы:

1️⃣ Прибыль снизилась из-за влияния переоценок и курсовых разниц. Объём денежных средств на счетах сократился, так как перестали активно привлекать заёмное финансирование. При этом долг за год сократили радикально — с 2,3 до 1,1 ЧД/EBITDA. Тратят денежный поток на инвестпрограмму, поэтому дальнейшего снижения долга схожими темпами не ожидают. Рост его также возможен, если сложится инвестиционная математика, но базово при наличии остатков денежных средств будут консолидировать его для будущих дивидендов. Планы на будущие M&A есть всегда, но важна актуальная стоимость денег.

2️⃣ Все сегменты бизнеса столкнулись с ростом затрат. Он был частично сбалансирован ростом цен и консолидацией новых активов, но в результате EBITDA г/г составила +2%.

3️⃣ Рынок сахара — рост цен, но опережающий рост затрат.

( Читать дальше )

Навес на 2,6 трлн. Почему расписки такие дорогие?

- 28 ноября 2023, 14:24

- |

При переезде VKCO мы увидели ощутимую распродажу. Вероятно те, кто покупал акции с дисконтом в иностранной юрисдикции фиксировали значительную прибыль уже по российским ценам. Стоит ли ожидать аналогичную ситуацию по всем остальным распискам? Тем не менее расписки уже шутрмуют хаи при сохранении прочих рисков.

Русагро - как перепрописанная, но ещё нет.

- 20 октября 2023, 12:18

- |

Я, если честно, не до конца понимаю, зачем в бумаге оставлять практически нулевой дисконт за прописку, поэтому потихоньку продаю и плАчу над предстоящим НДФЛ по 82 рубля с бумажки. 1500 — уже примерная граница справедливой стоимости бумаги. С учётом возможных дивов внутри и при этом корректно перепрописанная — ну, 1800, допустим. Пока 11% позиции (не активов) уже ушло.

Если также решите побаловаться с рыночком, а потом откупить, если дадут — не забудьте о системе First In — First Out и посчитайте НДФЛ с комиссиями, чтобы прибыль меньше налога не вышла.

Мораторий на исключение из списка биржи акций иностранных эмитентов, а также депозитарных расписок до 1 января 2023 года

- 24 марта 2022, 21:46

- |

Банк России ввел мораторий на исключение из списка биржи акций иностранных эмитентов российского происхождения, а также депозитарных расписок, удостоверяющих права в отношении таких акций, допущенных к организованным торгам, сообщил регулятор в пресс-релизе. В случае их делистинга на зарубежных площадках российские биржи сохранят листинг ценных бумаг иностранных компаний российского происхождения

cbr.ru/press/pr/?file=23032022_201847SUP_MEAS23032022_191950.htm

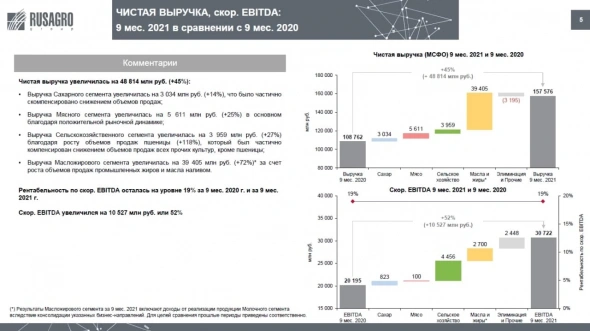

Русагро. Разбор отчета за 9 мес. 2021

- 15 ноября 2021, 17:39

- |

Основные моменты:

— Выручка за период составила 157 576 млн руб. (+45% г/г)

— Скорр. EBITDA составил 30 722 млн руб. (+52% г/г)

— Рентабельность по скорректированному показателю EBITDA сохранилась на уровне 19%

— Чистая прибыль за период составила 35 422 млн руб. (+126% г/г)

— Чистый долг составил 69 452 млн руб.

— Соотношение Чистый долг/Скорр. EBITDA (LTM) составило 1,63x (против 1,88х год назад).

Рост результатов Компании во многом обусловлен положительной динамикой выручки и доходов в масложировом (м/ж) и сельскохозяйственном (с/х) сегментах.

Выручка с/х сегмента увеличилась на 27% до 18 711 млн руб., а скорр. EBITDA — на 89% до 9 472 млн. руб. Причинами такой динамики компания назвала рост объемов продаж на пшеницу, который компенсировал снижение объемов по остальным культурам, особенно по сое. При этом, себестоимость продаж и общие и административные расходы остались на уровне аналогичного периода прошлого года, что и вызвало резкий рост скорр. EBITDA и его маржинальность (с 34% до 51%)

( Читать дальше )

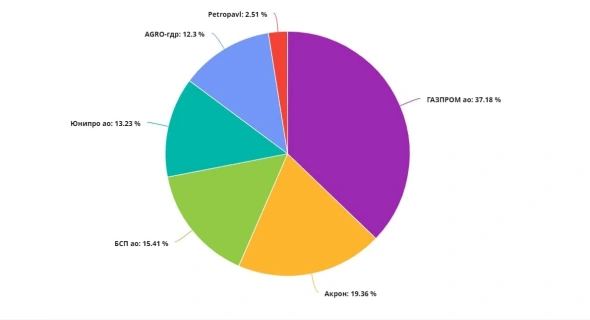

Закупились продуктасом впрок

- 08 октября 2021, 13:54

- |

🟢Русагро (#AGRO) – увеличение позиции (доля: 6,87% ➡️ 12,3%)

Макроэкономический фон все больше вселяет уверенности в то, что Русагро сможет показать очередные рекорды по финансовым результатам.

Изрядно нашумевший энергетический кризис начал создавать дефицит продовольствия в ряде стран, что как минимум может поддержать высокие цены на продукцию, реализуемую компанией Русагро.

В добавок, такой сентимент может создать все бОльший спрос на активы продовольственного сектора, а значит, может сформировать более высокую оценку их результатов. Таким представителем как раз и является Русагро.

Помимо того, что Русагро является бенефициаром текущей конъюнктуры, мы также рассматриваем его как представителя защитного сектора, увеличение позиции по которому позволит снизить риск эмитентов нашего портфеля.

По итогам года мы ожидаем прибыль на уровне 30-35 миллиардов рублей, что при текущей капитализации в ~165 млрд руб., на наш взгляд, делает компанию довольно привлекательной.

( Читать дальше )

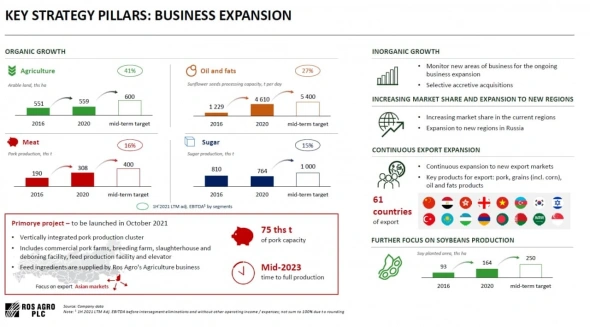

Конференц-звонок с Русагро. Заметки

- 15 сентября 2021, 16:47

- |

14 сентября представители Русагро провели с инвесторами конференц-звонок, посвященный последним результатам Компании, а также ее дальнейшей стратегии.

Делимся с вами некоторыми заметками:

1. Менеджмент ожидает, что сельхоз сегмент еще будет расти, а себестоимость по некоторым культурам будет падать. Для Русагро в данном сегменте наиболее выгодной культурой в является пшеница.

2. Россия стала нетто-экспортером свинины -> в этой связи фокус Компании в части реализации свинины еще больше будет смещаться на экспортные направления, преимущественно Азию.

3. В Компании потихоньку завершаются инвестиционные проекты (в том числе на этом фоне менеджмент, скорее всего, и принял решение повысить минимальную планку выплат дивидендов — с 25% до 50% от чистой прибыли, хотя по факту компания уже с 2017 года в среднем платит 50%. Однако такая смена дивполитики все же увеличивает маржу безопасности в части дивидендных выплат).

4. Российский рынок в части продуктов Русагро не растет — это еще один повод сместить свой фокус на экспорт.

5. Компания не отрицает, что может продолжить проводить мероприятия органическому и неорганическому росту — рост земельного банка и объемов производства каждого из сегментов бизнеса в среднесрочной перспективе.

6. Ожидаются следующие объемы капзатрат — в 2021 г около 20 млрд руб., в 2022 г — 15-18 млрд руб.

( Читать дальше )

⚡️ Обзор отчета Русагро за 6мес2021

- 18 августа 2021, 08:31

- |

Русагро (AGRO) радует. Позавчера отчитались за 1П2021. Результаты ожидаемо сильные.

💵 Объявили дивиденды за полугодие:65,48 руб (5,6% к текущей цене). За 2021 год дивидендымогут быть >12%.

Выручка 104,4 млрд руб (+44,7% г/г)

EBITDA (скор.) 22,1 млрд руб (+85,9% г/г)

Чистая прибыль 17,6 млрд руб(+81% г/г)

Рост EBITDA по сегментам, в млрд руб, (г/г):

🌾 Сельхоз 2,1 ➡️ 5,9 (+175%)

☀️ Масла и жиры 4,4 ➡️ 7,5 (+69%)

🥩 Мясо 2,3 ➡️ 3,1 (+32%)

🍰 Сахар 3,6 ➡️ 4,2 (+19%)

Практически все сегменты бизнеса растут из-за цен, объемы во многих (не во всех) сегментах сильно падают или почти не растут.

В масложировом сегменте рост цен на масло 112% на шрот — 83% г/г.

В сельхоз сегменте существенный рост объемов продаж пшеницы (360 тыс. тонн), что на 341% больше, чем в 1П2020.

✅ Логично было бы к дивидендной отсечке дорасти до цели 1300, держу.

Подписывайтесь на мой скромный канал: t.me/taurenin делаю только полезные посты

Не является инвестиционной рекомендацией.

AGRO и MGNT против IMOEX.

- 06 августа 2021, 04:16

- |

Чтобы сравнивать темпы роста какой-нибудь акции с другой акцией или с индексом.

Я обратил внимание, что AGRO с марта 2020 значительно обгоняет индекс.

Не пора ли корректироваться, как вы думаете?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал