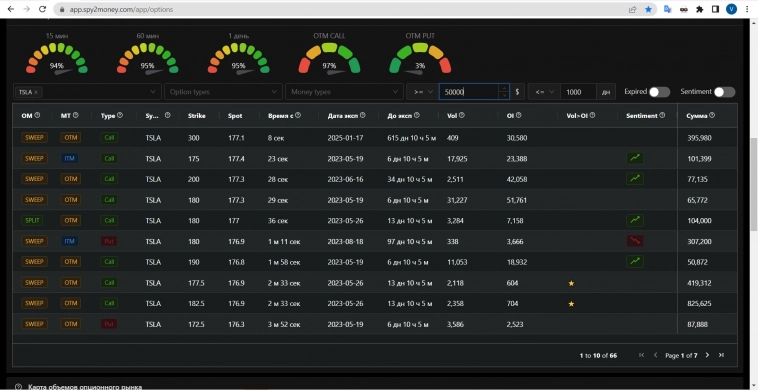

Tsla

markets report 24/4/23

- 24 апреля 2023, 11:26

- |

Всем понедельник! Выпуск 279

Индекс SnP закрыл прошлую неделю падением на 0,1%. И этим практически все сказано, счет на табло. Конечно сезон отчетностей в разгаре и результаты выходят разные, но данные по экономике выходят противоречивые поэтому индексы не могут не то что выбрать направление, но и как то ощутимо сдвинуться с места. Сначала недели выходили слабые данные, а под конец деловая активность в Америке вышла на 11 месячный максимум, что вернуло опасения насчет нескорого разворота в ДКП.

На этой неделе будут снова важные данные по инфляции, которые могут оказать влияние на ФРС, но что более важно отчитываются крупные техи META, AMZN, GOOG и MSFT которые во многом и загнали рынок на текущие уровни за последнее время. Все эти 4 бумаги недавно сильно подросли и находятся на своих локальных максимумах. Так что даже при выходе хороших результатов не исключена коррекция, по классической схеме «покупай на ожидании, продавай на новостях» Но еще раз напомню, что бумаги вокруг публикаций отчетностей лучше не трогать, ибо возможна большая и непредсказуемая волатильность.

( Читать дальше )

markets report 20/4/23

- 20 апреля 2023, 10:22

- |

Всем четверг! Выпуск 278

На Фондовом рынке америки суперзатишье, не свойственное сезону отчетностей, но и ярких неожиданностей пока тоже не последовало. Как сказал один аналитик на Уолл Стрит, похоже мы застряли на текущих уровнях с одними людьми, которые ожидают рецессии, и другими, которые уверены, что посадка будет мягкой и почти незаметной. По идее в такие моменты нужно переходить на DAY trading, но я честно не фанат, да и любой более менее, опытный, повидавший всякого трейдер вам скажет, что в момент публикаций отчетностей бумаги лучше не трогать, поэтому сейчас самое время наслаждаться солнцем, гулять или ехать на рыбалку.

Индекс SnP500 закрепляется на локальной вершине в 4150 пунктов. В SR он выглядит чутка перекупленным и ему бы неплохо отсюда откатиться в сторону 4000, так просто прогуляться. НО среднесрочно как и в LR, не стоит забывать, что нисходящий тренд поломан, скользящие средние уже развернулись наверх. Ну и самое главное ФРС из-за банковских проблем снова впрыснула в рынок много денег, то есть ставку еще не развернула, но деньгами уже стала помогать, а это сильный фундаментальный драйвер для роста сейчас, и для возможных проблем потом

( Читать дальше )

markets report 18/4/23

- 18 апреля 2023, 09:05

- |

Всем спортивного вторника! Выпуск 277

Российский фондовый рынок вчера снова перешел к уверенному росту. Индекс RTS поднялся выше отметки в 1000 пунктов и ему было бы очень круто пробить наконец это сопротивление и закрепится выше, чтоб выйти из боковика и подтвердить хотя бы локальный Uptrend. Слегка окрепший рубль ему в этом помогает. Позитивный настрой сохраняется и iMOEX продолжает двигаться в UPtrende к своей следующей остановке в 2700. Хочется отдельно выделить бумагу AFLT, который вчера был одним из лидеров с ростом в 4,5% но самое главное, бумага похоже возрождается из пепла и вероятно продолжит расти, будет важно, если на коррекции ее не укатают ниже 30 рублей. Так же неплохо смотрелся государственный VTBR и НЕгосударственный TCGS. Все-таки веры больше в Тиньковский, что он раньше ВТБшки пробъет свое сопротивление на уровне 2800 рублей и пойдет еще выше.

Минфин разрабатывает хорошую штуку, которая поможет снизить волнения на нашем валютном рынке. Как говорится лучше поздно чем никогда министерство решило ввести ежемесячный лимит на закупку валюты на внутреннем рынке.

( Читать дальше )

markets report 5/4/23

- 05 апреля 2023, 07:48

- |

Всем среда! Выпуск 270

Российский рубль сильно ослабел за последнее время и это на фоне очень сильно подорожавшей нефти, что как бы в обычное время было бы странным. Но сейчас привязка рубля к нефти, уже совсем не такая как ранее, а после всего что произошло с нашей экономикой, типа санкций и ограничений движения капиталов привязка явно ослабла. Так же немало важно сейчас у нас дефицитный бюджет, который давит на рубль, но и не стоит забывать что процесс который в свое время оказал сильное влияние на рубль во время спуска курса со 120 до 60, сейчас конечно совсем не в такой степени, но разворачивается в обратную сторону. Импорт начинает расти, тогда как экспорт снижается, соответственно теперь это толкает рубль в сторону ослабления. Но после роста последних дней, курс рубля уже достиг среднесрочных целей ожидаемых рынком. Хайп конечно может продолжиться, но думаю на текущих уровнях покупать доллар уже рискованно и можно дождаться коррекции.

Российский фондовый рынок в целом выглядит хорошо, RTS отыгрывает дешевеющий рубль, поэтому сам немного снижается, но iMOEX чутка подрастает, потому что сохраняется несколько факторов для более менее положительной динамики, к примеру, отсутствие геополитического негатива.

( Читать дальше )

markets report 3/4/23

- 03 апреля 2023, 08:30

- |

Всем понедельник! Выпуск 269

Прошлая пятница, а еще важнее март завершился радостным ростом на Уолл стрит, что вселяет надежду для быков. Были опубликованы чутка растущие данные по личному потреблению, да еще и на фоне снова припавшей инфляции. Это не может не радовать инвесторов, потому что очень медленно, но верно план ФРС похоже работает, как отмечают аналитики. Если чутка ставку поднять и долго держать на таком уровне, инфляция действительно будет побеждена, вопрос только в том, как пострадает экономика. $SFM3 уверенно добрался до отметки в 4100 пунктов, тут быки себя чувствуют вполне уверенно, и не смотря на различные тревожные сигналы индекс могут свозить и на 4200 или даже 4300, после чего может начаться новый залив, это вполне нормально. NASDAQ100 выглядит лучше остальных и уже обновил свой локальный HIGH теперь он будет стремиться протестировать предыдущий максимум в районе 13 600 пунктов.

Техи вообще хорошо подрастают, потому что доходность казначейских трежерей в пятницу слегка припала, а для них это всегда положительный знак.

( Читать дальше )

✅Tesla

- 22 марта 2023, 17:57

- |

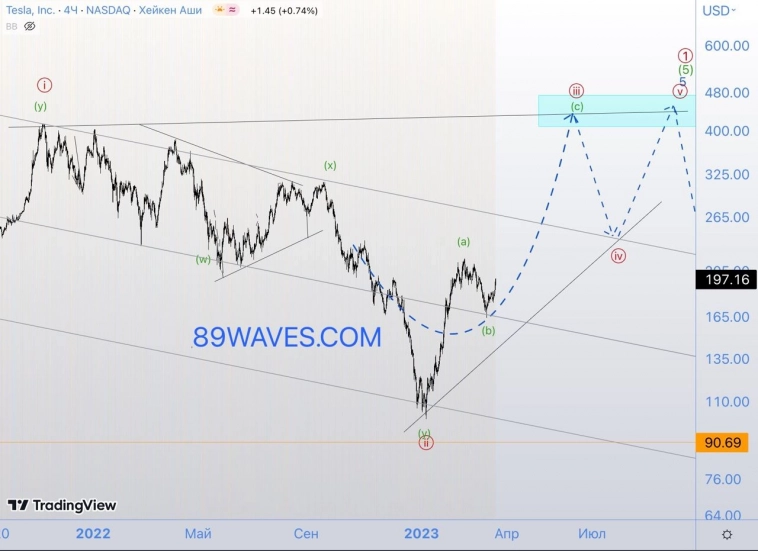

Сильное подозрение, что цикл снижения в рамках волны (II) закончен. О нем упомянул еще в 2021 году.

От сотки надо было проверить формат роста и он оказался похож на пятиволновый импульс. Возможно это локальная волна 1 и сейчас идет волна 2, ну или закончена, увидим позже.

Тем не менее к ней возрастает интерес.

Телега: https://t.me/+F6Ka767DDgFhZGQy

Тесла: очередной удачный прогноз

- 22 марта 2023, 17:11

- |

#TESLA

Таймфрейм: 4H

В начале месяца обновлял в англоязычном канале теслу: t.me/eightyninewaves/3415. Тогда она как раз подходила к волне (b), которая сейчас уже могла быть поставлена. И если не будет усложнения волна [iii] до двойного зигзага, то вскоре эти акции ждут исторические максимумы.

markets report 3/3/23

- 03 марта 2023, 08:40

- |

Всем пятница! Выпуск 254

На Уолл стрит вчера было хорошее настроение, по сравнению с предыдущим днем, теперь другой представитель ФРС поднял настрой инвесторам своими заявлениями о том, что все таки ожидает паузы в подъеме ставке уже этим летом и по-прежнему считает что ставку стоит поднимать не более чем на четверть, а полпроцента это неприемлемый хардкор. Так же позитиву добавили аналитики WellsFargо, которые отозвали свой сценарий рецессии и теперь ожидают просто экономического спада во второй половине года, чтоб это не значило. Индексы вчера подросли, отыграв предыдущее падение, но опять же нужно подняться выше текущих уровней поддержки, чтоб медведи уступили быкам и ралли возобновилось. DOW нужно подняться сильно выше 33 000 пунктов, NASDAQ100 должен оттолкнуться от 12 000 пунктов, а SnP нужно подняться снова ближе к 4100, а не топтаться чуть ниже 4000 пунктов. Пока на одном месте консолидируется индекс доллара, что тоже внушает доверие, но меня лично, как и многих беспокоит продолжающийся рост казначейской доходности, которая находится снова в неприятной зоне. Но пока рынок в целом хорошо пережевывает текущую ситуацию и тот же VIX опустился ниже 20 пунктов, похоже на примере этого индикатора год будет проходить на более спокойных уровнях.

( Читать дальше )

Надо ли слушать царя? Про Теслу и бетон.

- 02 марта 2023, 00:20

- |

На прошлой неделе, я сел, взвесил все плюсы и минусы и принял решение о продаже всех акций и выходе в кеш, но хотел выйти по 205+. Ждал цену и как-то «проворонил» санкции 😃

В итоге попал под блок и дальше от меня уже ничего не зависело.

У меня было небольшое плечо и сегодня, мне приходит смс, что брокер по какой-то причине продал все 100% акций, а не только те, которые нужны для закрытия долга по плечу. Я не разбирался в этом вопросе т.к сам этого хотел. В текущем раскладе — очень позитивно. Я рад этому.

Устал за последний год от новостей-слухов и реальных изменения условий. Это вызывало дополнительный стресс, в самые неподходящие моменты. Например, 30 сентября, я ехал в старинном панорамном поезде по Швейцарским Альпам и вместо того, что бы наслаждаться видами, я слушал выступление царя, смотрел за курсом доллара и пытался проанализировать, реально ли сейчас нас отключат от свифт или это паника. Ну вот точно не для этого я занимаюсь инвестициями.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал