SBMM

⚡️ Объем фондов денежного рынка достиг 1,5 трлн рублей

- 08 января 2026, 11:30

- |

Объем вырос в 100 раз всего за 3 года.

▪️ LQDT (ВТБ) — 516,6 млрд ₽;

▪️ SBMM (Сбер) — 329 млрд ₽;

▪️ TMON (Т-Банк) — 276,1 млрд ₽;

▪️ AKMM (Альфа) — 272,7 млрд ₽;

▪️ AMNR (Атон) — 52,1 млрд ₽;

▪️ BCSD (БКС) — 34,9 млрд ₽;

▪️ CASH (ГПБ) — 11,3 млрд ₽.

Вопреки ожиданиям, при снижении ставки с 21% до 16% оттока средств из этих фондов не произошло. Произошёл обратный эффект: объем средств увеличился на 497 млрд рублей за 2025 год.

Текущая справедливая стоимость денег составляет около 15,8% (1, 2). Несложно посчитать, что ежедневно эти фонды прирастают на 650 млн ₽ за счёт процентного дохода.

Управляющая компания ВИМ (ВТБ) вышла первой на этот рынок, что позволяет ей до сих пор занимать лидирующую позицию и обеспечивать самую низкую комиссию за управление — всего 0,29% в год. То есть, ежедневный доход с фонда LQDT составляет 4,1 млн рублей.

А управляющая компания Т-Капитал выбрала путь высоких комиссий и хорошего маркетинга. Это позволило ей выйти на 3 место (Альфа-Капитал переместилась на 4 место), но при этом комиссия фонда TMON составляет целых 1,2% в год. Это позволяет зарабатывать целых 9,07 млн рублей в день.

( Читать дальше )

- комментировать

- 5.6К

- Комментарии ( 5 )

Какой фонд денежного рынка показал наибольшую доходность в 2025 году?

- 30 декабря 2025, 09:03

- |

В 2025 году одним из наиболее доходных инструментов стали фонды денежного рынка (после золота и корпоративных облигаций). Фонд денежного рынка вкладывает средства в сделки так называемого «обратного РЕПО». РЕПО — продажа ценных бумаг с обязательством выкупа через определенный срок. Обратное РЕПО — покупка ценных бумаг. Ценными бумагами являются облигации федерального займа. Каждый день стоимость пая фонда увеличивается на ставку RUSFAR/365 за минусом расходов фонда, где RUSFAR — так называемая справедливая стоимость денег, которая рассчитывается на основе реальных сделок. По сути — это краткосрочные займы под залог облигаций федерального займа. Ставка RUSFAR составляет 15,77%.

Посмотрим какой фонд показал наибольшую доходность в 2025 году.

1. Сберегательный (SBMM)

ISIN: RU000A103RF1

Управляющая компания: «Первая»

Формирование: октябрь 2021 г.

Цена за 1 лот: 17,508 ₽

Расходы фонда: 0,299%

Стоимость чистых активов: 317,7 млрд. р.

Комиссия брокера через приложение Сбер инвестиции: 0%

Доходность за год 20,39%

( Читать дальше )

💰 Фонды денежного рынка – Какой выгоднее?

- 16 декабря 2025, 20:05

- |

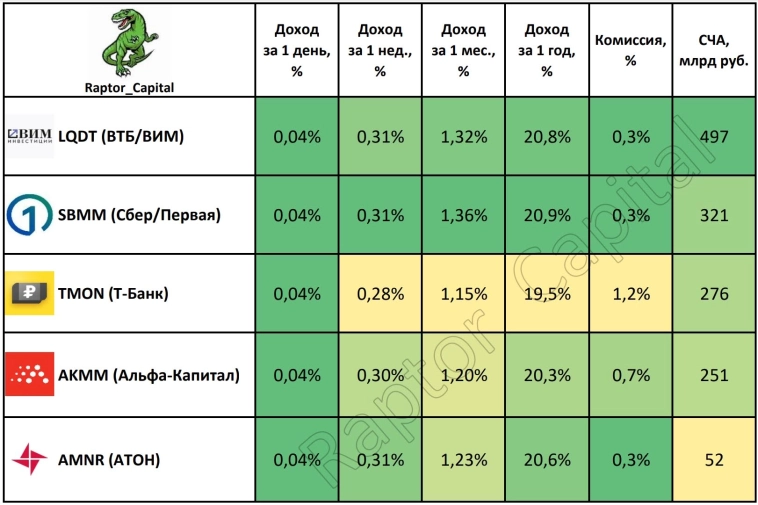

📌 Фонды денежного рынка продолжают оставаться консервативным и вечно растущим инструментом. Решил сравнить доходности основных фондов ликвидности, оценил риски и определил два самых прибыльных фонда.

1️⃣ О ФОНДАХ ЛИКВИДНОСТИ:

• Фонды ликвидности вкладывают средства в высоколиквидные краткосрочные инструменты (сделки РЕПО, депозиты, краткосрочные облигации), обеспечивая доходность, близкую к ключевой ставке ЦБ.

• БПИФы денежного рынка обычно привязаны к ставке RUSFAR или RUONIA, некоторые фонды следуют своим индексам (TINFAI у Т-Банка). Обычно RUONIA чуть выше, а за использование RUSFAR фонды платят комиссию Мосбирже. RUSFAR = 15,78% на 16 декабря, RUONIA = 15,91% на 12 декабря.

2️⃣ ОСНОВНЫЕ ФОНДЫ:

• Поместил в таблицу топ-5 фондов денежного рынка по доходности и объёму СЧА (стоимость чистых активов или капитализация): LQDT от ВТБ, SBMM от Сбера, TMON от Т-Банка, AKMM от Альфа-Капитала, AMNR от Атона. Оценим по ключевым критериям:

1) Доходность за 1 день у всех фондов около 0,04% (разница в тысячных), поэтому сравнивать надо по более длинному горизонту.

( Читать дальше )

- комментировать

- 18.2К |

- Комментарии ( 48 )

Умники в университете(фонды денежного рынка).

- 27 ноября 2025, 17:36

- |

Итак, продолжаем нашу историю. Умный сын (вложивший всё фонд денежного рынка AKMM) поступил в университет. И там сравнивает себя с другими сынами, то есть фондами денежного рынка. Оказывается, среди других умников он далеко не самый умный, но и не дурак.

Есть, например откровенные «двоечники», вложившиеся в денежный рынок «Плюс» от того же Альфа-банка. Там за полгода доходность ниже даже чем TMON, такие я рассматривать не буду.

Если смотреть «успехи в учёбе» за 3 года, то Альфа, это один из лидеров.

Конкретно LQDT – 55%

SBMM – 54,56%

AKMM – 54,21%

TMON – 47,15%

Ну понятно сразу, тут TMON однозначно «двоечник», остальные плюс минус ничего. Исключаем его и смотрим за последний год

SBMM – 21,26% (вырвался на первое место!)

LQDT – 21,17%

Атон – 21,14%

Финстар –21,08%(но на платформе данных за последний день, было бы больше)

AKMM – 20,73%

Как видим, настоящие умники идут ноздря в ноздрю. AKMM явно сдаёт, хотя и не совсем скурвился. Причём ухудшение по сравнению со сбером именно последний год. По сравнению с LQDT тоже, большую часть разницы за 3 года набрана именно в последний год.

( Читать дальше )

Можно ли в SBMM, LQDT или TMON потерять деньги? 🤔 Вся правда о фондах ликвидности! 💸😱

- 16 ноября 2025, 11:29

- |

У меня в фонд ликвидности (SBMM) инвестирована приличная сумма — более 1,37 млн р 💰 (скрин моего инвестиционного портфеля из сервиса учёта инвестиций):

( Читать дальше )

Как комиссия по фондам ликвидности уничтожит вашу доходность

- 04 ноября 2025, 06:00

- |

Цель: сравнить что выгоднее между фондами ликвидности lqdt, sbmm, tmon и сравнить с ОФЗ-ПК (РОССИЯ-ОФЗ-29014-ПК).

Первое с чем нужно разобраться это комиссии:

sbmm — комиссии не более 0,299% от среднегодовой стоимости чистых активов (включены в стоимость пая) (https://first-am.ru/individuals/etf/etf-sbmm)

lqdt — Совокупные расходы и вознаграждение составляют не более 0,29364% в год. www.wealthim.ru/products/bpif/wimfl/#section1 (включены в стоимость пая)

tmon — 1,199% от СЧА (можно посмотреть в приложении, включены в стоимость пая) с июля 2024 комиссия увеличена с 0,1%.

Итог:

1. Несмотря на наличие комиссий – фонды ликвидности показывает динамику на уровне ОФЗ-ПК за счет ежедневного компаундинга

2. Непомерная жадность TMON приводит к отставанию по итогам 10 мес на 1% доходности. Неприемлемо.

3. ОФЗ-ПК показывает лучшую динамику (без учета стоимости тела, фактически стоимость тела чуть ниже 100%).

4. Представляется, что фонды ликвидности должны быть выгодней (за исключением TMON) чем ОФЗ-ПК при удержании более 3х лет за счет льготы долговременного владения.

( Читать дальше )

LQDT, SBMM: плюс 21,6% за год. Многие ли управляющие в фондах акций смогли обогнать ??? Акции или облигации

- 27 сентября 2025, 19:44

- |

Лидеры по доходности за полный год, с 27 09 2024г. по 26 09 2025г

LQDT

26/09/2025г = 1,8093

27/09/2024г = 1,4872

+21,65%

SBMM

26/09/2025г = 16,8000

27/09/2024г = 13,8180

+21,58%

которая выше инфляции и выше, чем рентабельность подавляющего большинства компаний.

И до конца 2025г., вероятно, ставка ЦБ останется высокой.

Многие ли в акциях смогли получить за год доходность от 22%

(с учётом дивидендов, конечно) ?

Рекордсмены могут написать в комментариях.

Многие новички начинают с акций.

Покупая акции, они покупают мечту о росте в десятки % в год, а то и от 100%.

По мере получения опыта, что «не всё то золото, что блестит», начинают интересоваться облигациями,

начинают понимать теорию,

когда выгодны длинные, когда короткие

Начинают понимать, что полезно пользоваться калькулятором облигаций

www.moex.com/ru/bondization/calc

Высокий или низкий купон выгоднее

Чем меньше купон, тем больше доход на росте.

( Читать дальше )

Рынок упал-самое время покупать! Куда я инвестировал очередную зарплату (97 000р)

- 26 сентября 2025, 09:08

- |

Вчера, 25 сентября, я получил зарплату (точнее аванс, так как выплаты на работе у нас происходят дважды в месяц). Я не изменил своей традиции, которой следую уже почти 6 лет, и направил часть доходов на инвестиции в российский фондовый рынок.

В этой статье покажу, как теперь выглядит мой инвестиционный портфель после пополнения, и подробно расскажу о том, какие активы я приобрел.

Мой портфель

Я инвестирую через брокер СБЕР и все данные по портфелю можете видеть на скрине из сервиса, где я веду учёт инвестиций и приложения «СБЕР инвестор»:

( Читать дальше )

👀 Обзор нового фонда SPAY от УК «Первая»

- 20 августа 2025, 10:28

- |

📌 Особенности SPAY:

— ежемесячные выплаты «живыми» деньгами;

— подходит неквалам и для ИИС;

— выплаты облагаются налогом сразу

— комиссия высокая: 1,3–1,4% против 0,3% у SBMM.

📊 Сравнение с другим фондом УК «Первая» — SBMM:

— SPAY — ежемесячные выплаты, но ежегодная «утечка» капитала из-за налогов.

— SBMM — доход реинвестируется, налог только при продаже паёв, эффект сложного процента сохраняется.

👉 Итог:

SPAY — для тех, кому важен регулярный денежный поток «здесь и сейчас».

SBMM — для долгосрочного роста капитала без потерь на налогах и комиссиях.

Больше обзоров и аналитики по фондовому рынку в моем телеграмм канале: t.me/free_investment_anna

Инвестировал сразу 740 000р – рассказываю, где взял деньги и куда их вложил

- 08 августа 2025, 10:26

- |

"Деньги идут к деньгам" — уверен, вы знаете данное утверждение. Последнее время я наблюдаю этот эффект в реале, так как мой капитал перевалил за 11 млн р, и теперь деньги буквально тянутся ко мне сами. Сегодня я инвестировал в рынок 743тр и далее расскажу, откуда взял эту сумму и во что её вложил.

Откуда деньги?

У меня есть несколько источников дохода, но их все можно разделить на 3 категории, это:

- Дивиденды

За период июнь-август на моём брокерском счету скопилось около 300тр дивидендов, включая крупную выплату от Сбера. - Зарплата

Я официально работаю на 2х работах и получаю неплохую «белую» зарплату. - Подработка, шабашки, бизнес

У меня есть несколько направлений, которые приносят деньги.

Так же я решил позакрывать накопительные счета, так как они совсем потеряли привлекательность после снижения ставок по ним вслед за снижением ключевой ставки ЦБ 25 июля с 20% до 18% (накопитель счет в СБЕРе предлагает мне только 10.5% годовых).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал