S@P500

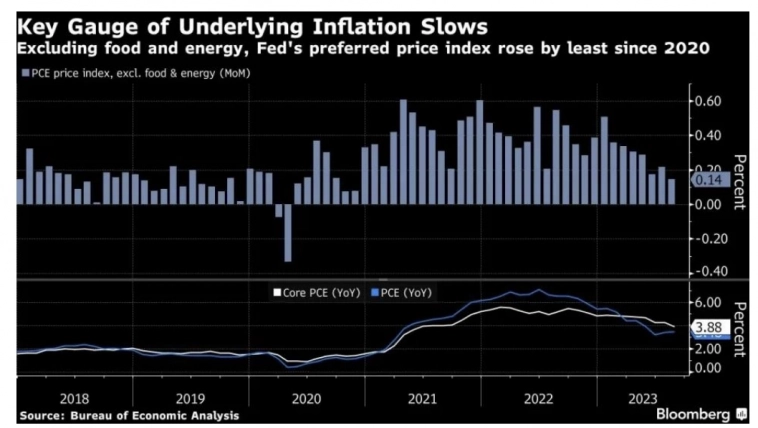

Рост ценового индекса расходов на личное потребление в США замедлился

- 03 октября 2023, 11:33

- |

Согласно опубликованным в пятницу данным Министерства торговли, базовый ценовой индекс расходов на личное потребление (Core PCE), не учитывающий продукты питания и энергоносители, повысился в августе на 0.1% Ключевой показатель стоимости услуг, который очень внимательно отслеживается ФРС, также зафиксировал минимальный месячный прирост с 2020 года.

В свою очередь потребительские расходы с поправкой на инфляцию в прошлом месяце повысились на 0.1%. В номинальном же выражении личные расходы увеличились на 0.4%.

Сохранение низких месячных показателей базовой инфляции чрезвычайно важно для укрепления уверенности руководителей ФРС в том, что они выигрывают битву с инфляцией, и создания предпосылок для отказа от дополнительных повышений процентных ставок.

( Читать дальше )

- комментировать

- 4.5К

- Комментарии ( 0 )

Это важно: Экспирация опционов в фонде JPMorgan может стать еще одним катализатором для падения S&P 500

- 29 сентября 2023, 12:46

- |

В эту пятницу 29.09.2023 должна произойти квартальная экспирация пут-опционов на S&P 500 фонда JPMorgan Hedged Equity Fund #THEQX c активами в $16 млрд. Цена страйка составляет 4210 п. по индексу, что примерно на 2.3% ниже текущего уровня. Ситуация может усилить текущую распродажу на рынке.

-----------------------------------------------

Получите еще больше инвестиционных идей на нашем Телеграмм канале — по ссылке https://t.me/+qK_iGOPp7ulhNTky

----------------------------------------------

В случае если индекс опустится до цены страйка в ближайшие два дня, у дилеров опционов откроется длинная позиция после экспирации. Для её закрытия и возвращения к нейтральному уровню им потребуется открыть короткие позиции по индексу на аналогичный объем. Обычно, рынок особенно подвержен влиянию этих изменений, когда S&P 500 вплотную приближается к страйкам крупных сделок.

Фонд JHEQX известен как «кит» на рынке деривативов из-за объема контрактов, а также хорошо известные стратегии, которым следуют другие участники рынка. Не один раз экспирации и ребалансировки в JHEQX оказывали влияние на динамику S&P 500.

( Читать дальше )

TLT куча вопросов нету ответов

- 14 марта 2023, 10:38

- |

Имеем банк 250 млрд вдруг откуда не возьмись все бабки вложены в дальний конец у которых просело тело->снятие депозитов на 18 млрд, а когда узнали что банк решил докапитализироваться на 2 млрд снятие до 42 млрд? а что бы решили эти 2 млрд. Хз как у них там работает система, но система с нереализованными убытками есть, и почему банк идет не реповаться под залог этих бумаг, а всем рассказывает что нужна допка на 2 млрд для покрытия которая ничего не решает. И тут чтоб никто не успел испугаться банкротство за 2 дня, и помощь 25 млрд причем возврат частникам, а инвесторам фиг, а что разве это решает проблемы?? каскадное потеря денег инвесторов разве не приведет к их банкротству блин всё жутко бредого и не логично. Но не бредово и не логично, это выросшая доходность облиг, ближние чуть ли не на 1%. к примеру завтра ставку поднимать ожидания к 5.25%, а однолетки сейчас 4% и что за бред их поднимать? Выглядит все так себе, но вопрос чего добились?

Добились спрос на облиги что может снизить нереализованный убыток, и если они этого хотели то ставку поднимать не будут, и облиги продолжат дорожать значит есть смысл держать TLT. ФРС помогать и вливать бабки не могут следовательно получим проблемы у инвесторов которое выльется в падение рынков, но помогать необходимо, а значит нужно увеличивать спрос на олиги которые на балансах у банков.

( Читать дальше )

Выступление Пауэлла 7 марта 2023г. Причины роста доллара и падения S&P500.

- 08 марта 2023, 06:06

- |

1.

ФРС готова ускорить повышение ставки, если данные будут поступать сильными.

2.

Пик ставки, скорее всего будет выше, чем ожидают многие.

Уместно дальнейшее повышение ставки.

3.

Преждевременное смягчение на данный момент нежелательно. Уместно удержание ставки на повышенном уровне на протяжении определенного времени.

4.

Несоответствие между предложением и спросом — это по-прежнему явно в товарном секторе, а также на рынке труда.

ФРС должна лучше работать для стабилизации инфляции в стране.

5.

Мы будем сохранять сильные требования к капиталу.

Полный эффект ужесточения ДКП ещё предстоит ощутить.

6.

У нас есть все инструменты для понижения инфляции.

Цель ФРС снижение инфляции к 2%. Базовая инфляция не снижается так быстро, как мы ожидали ранее.

7.

Конгрессу необходимо повысить потолок госдолга.

8.

Может настать время когда начнется рецессия.

ФРС надеется на мягкую посадку экономики,

с небольшой и короткой рецессией.

9.

После комментариев Пауэлла, рынки фьючерсов закладывают повышение ставки ФРС на 0.5% в марте с вероятностью 48%.

( Читать дальше )

SnP 500

- 12 сентября 2022, 23:19

- |

Завтра — послезавтра ставит локальный хай, как по мне мы в последнем импульсе довольно узкой растущей коррекции глобального падающего тренда.

Сигналов на продажу куча, соотношение риска к прибыли минимально.

Фьючи на моех:

SPYF-9.22 SPYF-12.22 SPYF-3.23 SPYF-6.23

Фунт обновляет низы за 37 лет

- 07 сентября 2022, 17:13

- |

Удорожание самого ликвидного инструмента, к ликвидам «первого» мира, говорит о развитии фин кризиса векового масштаба. Что для меня, как держателя шортов по SnP не может не радовать.

Почему мы ближе к 1929, чем к 2008

- 28 августа 2022, 21:25

- |

Некоторые слышали про великую депрессию, но на этом всё. Однако я начну дальше, с банковской паники 1907 года. Именно тот кризис по всем параметрам ближе всего к 2008г, в том числе по дальнейшему росту рынков в разы, в последующие годы.

Но всё хорошее, когда то заканчивается, и доминошки посыпались, потребительский сектор, ипотеки, увеличение ГО, и бесконечно напирамиженные вверх позиции. Как сейчас. И всё в конечном итоге посыпалось в бездну.

Крах начавшийся в четверг 24 октября 1929 года, после выступления J.P.Morgan -а (Ничего не напоминает?) привёл к гиганским распродажам в понедельник, а с открытия во вторник покупателей и вовсе не нашлось.

Сегодня, всё как под копирку -

Замедление темпов экономики, выдачи потреб кредитов, промышленная инфляция. И главное — напирамиженные институциональниками позиции до такой степени, что в одну дверь будут выходить, уже не толпы, а армии инвесторов. ИМХО.

Ваш Павлуша — всё там-же в шорте SnP всей котлетой.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал