S&P500

Волновой анализ индекса S&P500

- 02 октября 2020, 22:19

- |

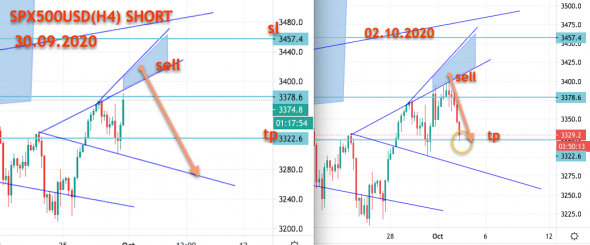

#SP500 (#SPX)

Таймфрейм: 30m

Классически паттерн «если не вниз, то вверх», но потом всё равно вниз. Старшие степени смотрите в предыдущих обновлениях: https://t.me/waves89/2049; https://vk.com/wall-124328009_17136. Там было предположено снижение, которое реализовалось, но по целям очень сильно не дошли.

Поэтому я жду дальнейшего снижения в рамках основного варианта, не обращая внимания на предвыборную суету. Ну а если политики умудрятся сделать экономическое чудо, то у меня есть сценарий и на этот случай, он размечен серым цветом.

- комментировать

- Комментарии ( 0 )

Обзор моих сделок вопрос подписчикам новые тикеры на покупку и продажу

- 02 октября 2020, 15:36

- |

Тикеры (акции компании) про которые говорил 23.09 и 27.09 разбираю вход в сделку и как планирую забирать прибыль

Тикеры на которых можно заработать в ближайшем будущем сегодня-завтра на этой неделе

Считаю что на данный момент по данным компания хороший момент для покупки.

Часть компаний выплачивают дивиденды и ближайшая выплата в начале октября.

Подробности анализа и почему на сегодня я выбрал именно эти инструменты.

Новость о том, что Трамп заразился ковидом, несколько шокировала инвесторов.

- 02 октября 2020, 11:02

- |

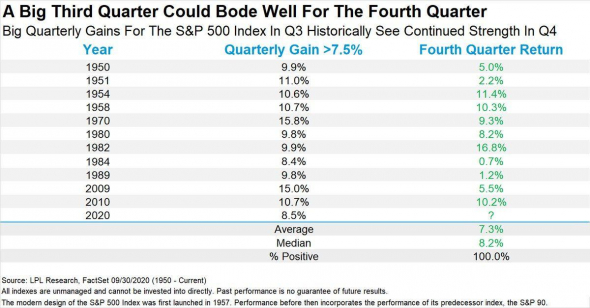

Новость о том, что Трамп заразился ковидом, несколько шокировала инвесторов, и сегодня, вероятно, американские индексы покажут приличный минус. Но впереди целый 4-й квартал, который исторически сильнее 3-го.

В этом году S&P-500 по итогам 3-го квартала вырос на 7,5%. Для периода, который принято считать слабым, это выдающийся результат. После WW2 по данным LPL Research было 11 случаев, когда «плохой» 3-й квартал приносил инвесторам 7,5% или больше. После этого 100% 4-х кварталов тоже закрывалось в плюс со средним результатом 7,3%.

Важно: это, хоть и приятная для быков, но статистика. Не гарантия и не рекомендация.

Состояние денежного рынка США и долларовой ликвидности

- 02 октября 2020, 10:03

- |

ФРБ Сент-Луиса перестало обновлять данные по избыточным резервам, соответственно данные по денежной базе также остановлены, новых показателей по этим направлениям не появилось. Почему остановили вопрос, конечно, интересный, ведь это базовые данные для оценки баланса денежного рынка.

Может конечно какой-то технический момент и меняется методология расчетов…посмотрим, или придется подумать, что можно использовать взамен.

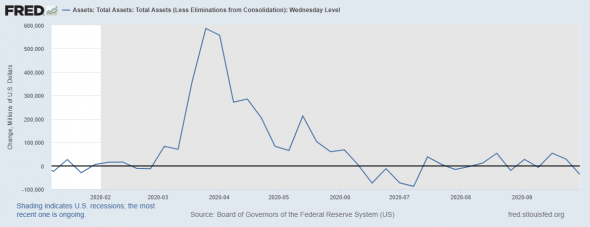

Ну а пока начнем с обзора баланса ФРС

Синяя линия – это баланс ФРС в динамике от недели к неделе, который на последней неделе снизился на 37 млрд долларов. Показатель с июля в боковике.

ФРС держит паузу в монетарной политике, впрочем, денежный рынок позволяет это делать, он находится в балансе. Новые решения будут после выборов и после указов о новом пакете стимулов для поддержки экономики от Белого дома. Если демократы протянут 2,2 трлн долларов помощи, то дефицит денежного рынка будет порядка 1 трлн долларов, с учетом того, что на балансе Казначейства сейчас 1,7 трлн долларов.

( Читать дальше )

Доброе слово человеку - что дождь в засуху

- 30 сентября 2020, 11:57

- |

( Читать дальше )

ТА по S&P 4

- 30 сентября 2020, 00:01

- |

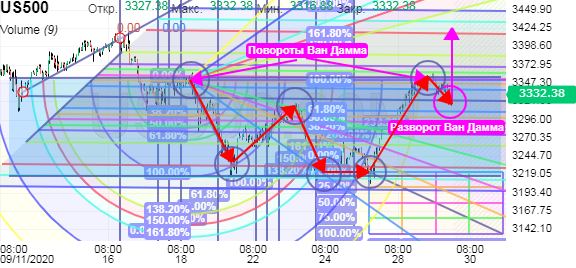

По ТА пока вижу такую картину: судя по по поворотам Ван Дамма, отскок вниз будет не долгим. По развороту Ван Дамма видим дальнюю цель 5980 уже к новому году. Уже неделю без дождей.

Вчера в телескопе видел комету Хейла-Боппа. Хвост кометы указывает на рост.

Позавчера видел сильный гамма-всплеск в северном полушарии Сатурна — тоже за рост. Но, внимание, по MACD произошел дивер сверху вниз — возможно падение. А вот по Боллинджеру происходит разворот, судя по закрыванию верхней границы и переходу тренда вверх. Параболик тоже ушел резко вниз — рост. RSI отскочил от 35 и пошел в рост — за рост.

Делаю вывод. Если график, все-таки, пойдет вправо и вверх, то, возможен рост. Если влево и вниз — падение. Пока неопределенность.

мели, Емеля, твоя неделя

- 29 сентября 2020, 15:30

- |

( Читать дальше )

Недобор прибыли - основная причина сливов на форексе и бирже?

- 29 сентября 2020, 10:33

- |

29 сентября отмечен как один из наиболее слабых дней для рынка

- 29 сентября 2020, 10:15

- |

Эта таблица периодически появляется в канале. В ней показаны средние доходности индекса S&P-500 за каждый календарный день с 1950 по 2019 гг включительно. Любителям рыночной статистики нравится.

Так вот, хотя 29 сентября отмечен как один из наиболее слабых дней для рынка (средний результат -0,33%), есть и хорошие новости. Как раз сегодня заканчивается худший 10-дневный период (выделен рамкой). Далее картина постепенно улучшается к концу года.

Понятно, что базировать свои решения только на основе этих цифр было бы наивно. Но если добавить к ним другие факторы, такие как «ширина рынка» (доля бумаг в индексе, торгующихся выше своих 20-дн средних, за месяц снизилась с 85% до 8%, выпустив пар) и межсекторную динамику , то быки до конца года могут быть относительно спокойны. Почему «относительно» — потому что выборы в США обещают быть горячими и волатильности, вероятно, добавят.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал