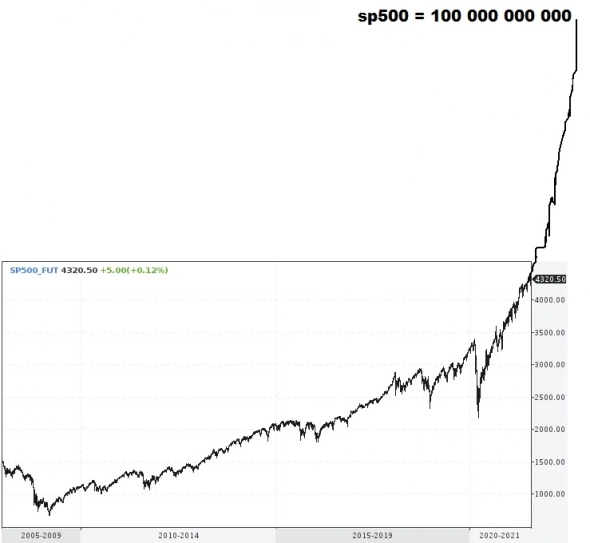

S&P500

США вернули себе лидерство на мировом рынке акций

- 22 июля 2021, 18:18

- |

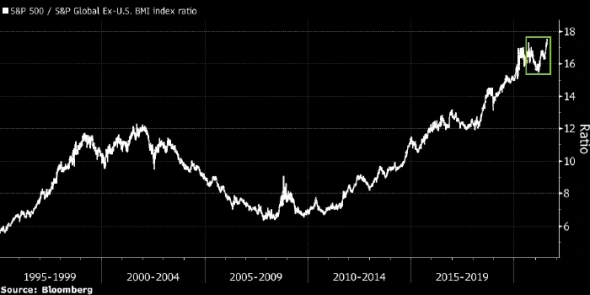

Отношение S&P 500 к S&P Global ex-US

👉 S&P 500 вновь показывает лучшую динамику, чем мировой рынок акций в целом

👉 Это произошло на фоне сезона корпоративной отчетности за второй квартал

👉 Отношение S&P 500 к S&P Global ex-US (в этот индекс входят компании из развитых и развивающихся стран, кроме США) достигло новых рекордных значений, превысив предыдущий максимум от 9 июля

👉 В период с сентября по февраль этот индикатор снизился на 10,4% на фоне отстающей динамики рынка акций США

www.profinance.ru/news/2021/07/22/c2wq-ssha-vernuli-sebe-liderstvo-na-mirovom-rynke-aktsij.html

- комментировать

- Комментарии ( 0 )

Goldman Sachs назвал семь причин для снижения S&P 500

- 22 июля 2021, 18:13

- |

👉 В июле был зафиксирован мощный приток капитала на рынок акций США, и в августе Goldman Sachs ждет как минимум ослабления этого тренда, а то и его разворота

В последние 30 лет в августе обычно фиксировался максимальный отток капитала в году. В среднем он составлял 0,15% от капитализации рынка акций США. При текущей капитализации в $22 трлн отток может составить $33 млрд

👉 В первом полугодии приток капитала в биржевые фонды акций (ETF) в США составил $500 млрд, что является рекордом для любого полного года за всю историю

Но что, если ситуация изменится? Каждый доллар, вложенный в SPY (крупнейший ETF, ориентированный на S&P 500), означает автоматическое вложение $0,23 в акции пяти крупнейших компаний индекса. А каждый доллар, вложенный в QQQ (крупнейший ETF, ориентированный на Nasdaq 100), означает автоматическое вложение $0,41 в акции пяти крупнейших компаний индекса. Если приток капитала трансформируется в его отток, то вы больше не увидите широкого роста рынка. И тогда инвесторам придется решать, какие сектора продавать

👉 В июле был зафиксирован рекордный объем сделок с колл-опционами на отдельные акции. В июле Goldman ждет снижения этого показателя, а это обычно означает и общее снижение рынка в целом

👉 Недавно экспирировался большой объем опционов, и теперь рынок может двигаться более свободно

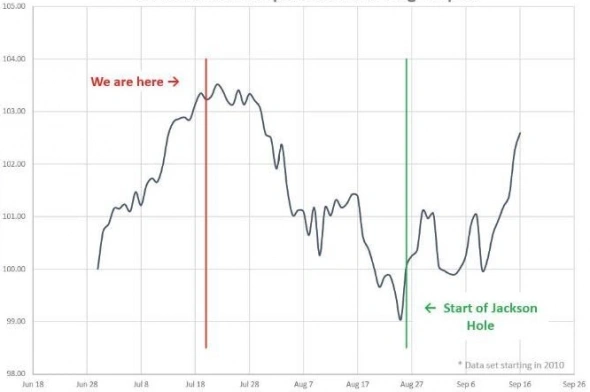

Мы думаем, что накануне симпозиума в Джексон Хоул (26-28 августа) институциональные инвесторы будут покупать защиту от снижения рынка. На этой неделе объем сделок с пут-опционами, включая покупку медвежьих спредов, который прошел через наш торговый деск, оказался рекордным за любую неделю текущего года

👉 Goldman Sachs отмечает снижение рыночной ликвидности, и это создает медвежьи риски

👉 Высокий объем эмиссии акций нейтрализует позитив от обратного выкупа акций: компании-покупатели встречают таких же продавцов

Мы ждем снижения S&P 500 на 5%, которое будет выкуплено ближе к симпозиуму в Джексон Хоул

www.profinance.ru/news/2021/07/22/c2wp-goldman-sachs-nazval-sem-prichin-dlya-snizheniya-s-p-500.html

В следующий раз, когда вы увидите «Быков в 4 раза больше, чем медведей», вспомните это (перевод с elliottwave com)

- 21 июля 2021, 19:10

- |

После 12-летнего восходящего тренда, когда можно было бы проявить осторожность, психология инвесторов оставалась очень оптимистичной. Как говорится в нашем июльском Elliott Wave Financial Forecast said: «Крупные трейдеры активны как никогда. 11 июня объем купленных для открытия позиции колл-оционов крупных трейдеров подскочил до 45%, что стало новым рекордом». В заголовке Marketwatch от 10 июля также был весьма оптимистичный прогноз: «Бычий рынок акций может длиться до пяти лет — вот шесть причин, почему». Обратите внимание, что заголовок предполагает, что бычий рынок только начался. Этот пятилетний прогноз может оказаться правильным, но опять же, помните об этом из более раннего финансового прогноза на 2021 год: «Вершина никогда не ощущается как вершина. Чем она выше, тем более долговечным кажется рост».

После 12-летнего восходящего тренда, когда можно было бы проявить осторожность, психология инвесторов оставалась очень оптимистичной. Как говорится в нашем июльском Elliott Wave Financial Forecast said: «Крупные трейдеры активны как никогда. 11 июня объем купленных для открытия позиции колл-оционов крупных трейдеров подскочил до 45%, что стало новым рекордом». В заголовке Marketwatch от 10 июля также был весьма оптимистичный прогноз: «Бычий рынок акций может длиться до пяти лет — вот шесть причин, почему». Обратите внимание, что заголовок предполагает, что бычий рынок только начался. Этот пятилетний прогноз может оказаться правильным, но опять же, помните об этом из более раннего финансового прогноза на 2021 год: «Вершина никогда не ощущается как вершина. Чем она выше, тем более долговечным кажется рост».( Читать дальше )

Full Moon 24 Июля S&P500

- 21 июля 2021, 18:07

- |

Кстати закрытие в прошлую пятницу было тоже 4327, мне кажется идеальное закрытие для КУКЛА. Выросли продажи путов и коллов — хорошо у него бизнес идет.

Thanks for playing !

Рынок за последние 3 дня

- 21 июля 2021, 16:18

- |

Почему?

Во-первых, если в пятницу под конец недели у «Быков» не хватает сил поддержать рынок, это сигнал для всех, что оптимисты сдают позиции, и сил осталось мало.

Во-вторых, получив пробоину в портфеле в пятницу, многие инвесторы все выходные маринуются в своих печалях, и к понедельнику у них остаётся только одно желание — как можно быстрее все продать.

Так получилось и в этот раз.

В понедельник рынки обрушились, S&P уверенно двигался к 4,200.

Во вторник был отскок — S&P пытался пробить 4300.

Все это несмотря на слабые данные по строительному сектору: кол-во новых разрешений на строительство в июне оказалось хуже ожиданий.

Отскок был более несколько интенсивным, чем мы ожидали, но истеричные движения вполне в духе современного рынка.

Особенно летом, когда ликвидность тонкая, и рынок легко двинуть в ту или иную сторону.

В итоге S&P на 23 пункта выше уровня 4,300, который мы ожидали, но отскок может закончиться в любой момент, поскольку опасения замедления роста экономики никуда не делись.

( Читать дальше )

Коррекция 20%

- 21 июля 2021, 15:43

- |

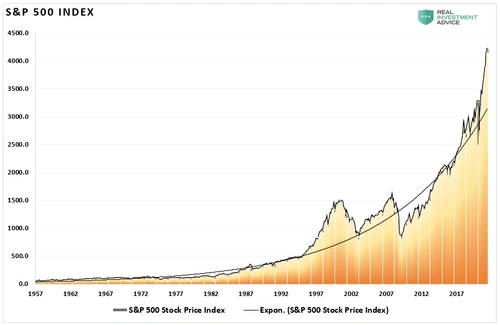

Вот вам линейный график S&P500 и наложенная на него экспонента, каждый раз, когда индекс начинает выпрыгивать за экспоненту, мы ловим кризис и коррекцию рынка, сейчас индекс значительно перешагнул линию экспоненты. Кроме того, согласно индексу «Баффета», соотношение капитализации рынка к ВВП США, 233%, любое превышение 200% означает сильный перегрев.

Итого в среднем и по экспоненте и по индексу «Баффета», можно ожидать коррекции 20-30%, до 3700 с 4330.

Еженедельный технический анализ финансовых рынков

- 21 июля 2021, 15:26

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков — https://youtu.be/CWbIy7x1Lts

( Читать дальше )

Индекс S&P500 – упал, отжался, снова в рост, а золото стоит на распутье

- 21 июля 2021, 13:44

- |

XAUUSD

Реализация сценария: не исполнен

Золоту не удалось развить очередной восходящий импульс. Вырвавшись из флета, в котором цена находилась перед этим, она начала расти, однако уже на уровне 1830, очевидно, встретила сопротивление, которое на смогла преодолеть. В итоге, это вылилось в последующее снижение с возвратом в пределы зоны предыдущего диапазона.

Подобное нарушение сигнальных уровней с возвратом к исходным позициям может намекать на состоявшийся ложный пробой. Вполне возможно, это может стать сигналом к развитию обратного движения, которое в данном случае является, скорее всего, коррекционным.

( Читать дальше )

Акции восстановились раньше ожиданий

- 21 июля 2021, 08:43

- |

1. Дельта-штамм коронавируса продолжает распространятся по США и миру.

2. Американский рынок жилья продолжает стагнировать.

3. Рынок ожидает снижение инфляции.

Даже этих предпосылок хватает для того, чтобы ФРС не менял мягкую монетарную политику. На этом фоне и произошло восстановление рынков.

Кроме того, задайте себе вопрос: а во что другое инвестировать?

Позитива добавил космический турист Джеф Безос побывавший на высоте 107 км и тем самым преодолел границы космоса. Космический туризм развивается. Такие полеты только начало.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал