Rgbi

Про рынок 28,01

- 28 января 2025, 08:07

- |

По традиции с новостей!

Геополитика.

Много разнобойных новостей по Украине. Такой новостной поток следует ожидать в ближайшие месяцы. Иными словами - начался торг.

Пока весь мир обсуждал четыре варианта завершения украинско-российского конфликта по версии Times, на Украине выкатили «встречный» план. Трибуной выбрано издание «Страна», которое разразилось сенсацией о якобы предложениях Трампа по установлению мира в течение 100 дней. Якобы американцы передали их своим европейским коллегам для обсуждения и для передачи Киеву.

Пойдем сразу по пунктам по хронологии.

— Разговор Трампа с Путиным и обсуждение плана с украинскими властями – конец января-начало февраля 2025 года. После этого в первой половине февраля Трамп якобы намерен проговорить эти пункты с украинскими властями.

— Зеленский отменяет свой указ о запрете переговоров с Россией, и после этого в течение февраля-первой половины марта пройдет встреча Трампа с Зеленским и Путиным (трехсторонняя или две двухсторонние), на которой будут утверждены параметры мирного плана.

( Читать дальше )

- комментировать

- 299

- Комментарии ( 0 )

Еженедельный обзор фондового рынка

- 26 января 2025, 13:22

- |

⚠️Еженедельный обзор фондовго рынка!

💲Прогнозы на все ведущие индексы, биткоин, нефть, газ и драгметаллы.

⚠️Для комфортного просмотра видео из России понадобится VPN или плагин для браузера. Если нету возможности посмотреть на YouTube, то ждите вечера, залью на яндекс диск и размещу ссылку в комментариях в телеге

Если вам понравилось видео, поставьте лайк и обязательно напишите комментарий на youtube, этим вы поддержите нас. Приятного просмотра!

Источник: https://t.me/s/take_pr

Рынки могут обмануть и вынести шорты, нужно быть аккуратнее!

- 18 января 2025, 15:12

- |

⚠️Обзор мировых индексов за неделю

⚠️Рынки могут обмануть и вынести шорты, нужно быть аккуратнее!

💲Прогнозы на все ведущие индексы, биткоин, нефть, газ и драгметаллы.

⚠️Для комфортного просмотра видео из России понадобится VPN или плагин для браузера.

Если вам понравилось видео, поставьте лайк и обязательно напишите комментарий на youtube, этим вы поддержите нас. Приятного просмотра!

Источник: https://t.me/s/take_pr

Пора покупать ОФЗ ?

- 17 января 2025, 14:47

- |

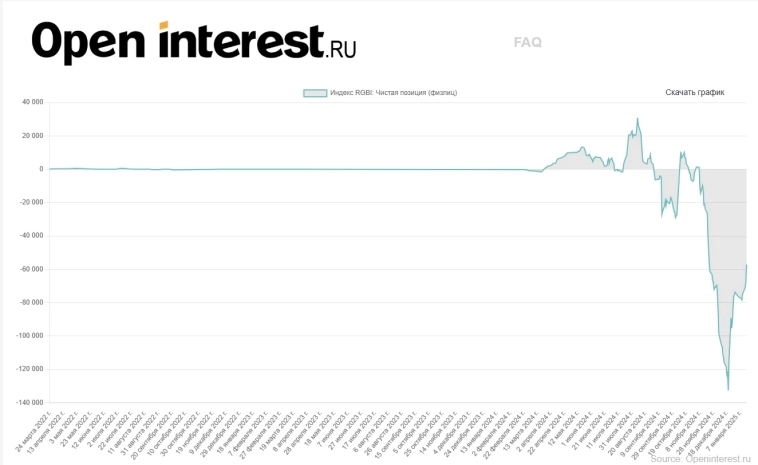

Физлица сократили шорты по RGBI (индекс ОФЗ) более чем на 40% за месяц

Как думаете пора покупать ?

Подпишитесь на тг-канал Openinterest, чтобы первыми получать инсайд о поведении инвесторов на рынке!

🔝 Тренды 2025 года. Индекс гос.облигаций RGBI.

- 13 января 2025, 13:32

- |

Я решил оставить самое неоднозначные и сложные прогнозы напоследок. Прогнозы по российскому рынку.

Много политики, много черных лебедей, которые так и пытаются сломать все задуманное на дистанции. Тем не менее будем определять возможные вариации и исходить из них в прогнозировании на 2025 год.

Индекс RGBI несмотря на резкий рост в конце декабря пока так и не показал разворотной модели.

0️⃣ На январь 2025 года структура роста представлена тройкой. Это конечная модель и рост был коррекцией? Или это незавершенный импульс, который будет сформирован в течение этого месяца?

0️⃣Рост котировок не смог (пока?) преодолеть канал равновесия вил. Пробой границы (118.02) стал бы подтверждением роста и дальнейшего позитивного сценария для всего рынка гос.облигаций.

✔️ Отсюда, первый вывод, как бы грустно он не звучал, но слишком рано строить точные и обоснованные прогнозы на год вперед по RGBI.

✔️ Я вынужден буду через месяц-два существенно дополнить его исходя из новых данных: будут ли реализованы и в какую сторону первые два пункта.

( Читать дальше )

Первый в 2025 году обзор мировых фондовых индексов!

- 11 января 2025, 13:18

- |

⚠️Первый в 2025 году обзор мировых фондовых индексов!

⚠️Америка готова идти в обвал!

💲Прогнозы на все ведущие индексы, биткоин, нефть, газ и драгметаллы.

⚠️Для комфортного просмотра видео из России понадобится VPN или плагин для браузера. В качестве эксперимента загрузил видео на Яндекс Диск. Ссылка будет в комментариях в ТГ канале.

Если вам понравилось видео, поставьте лайк и обязательно напишите комментарий на youtube, этим вы поддержите нас. Приятного просмотра!

Источник: https://t.me/s/take_pr

Вот и всё! Самые яркие события 2024 года на фондовом рынке

- 31 декабря 2024, 11:06

- |

2024-й был однозначно непростым годом для всех нас, частных инвесторов. Вряд ли Владимир Владимирович перед боем курантов расскажет о том, чем запомнился уходящий год с точки зрения держателей ценных бумаг — у него есть темы поважнее. Поэтому давайте вспомним некоторые ключевые моменты финансового года вместе со мной.

Самые важные новости фондового рынка, авторская аналитика, обзоры компаний и инвест-юмор — в моем телеграм-канале.

🏁Отличный старт

В 2023-м Индекс Мосбиржи рос восемь месяцев подряд — это была САМАЯ ДОЛГАЯ серия роста ключевого индикатора рынка акций за всю его историю. Поэтому, когда в начале 2024 рынок снова обновил максимумы, многие верили в то, что и в этом году индекс закроется в плюсе.

📈В январе глава Северстали сообщил, что совет директоров компании может рассмотреть вопрос о выплате дивидендов. Позитивная новость потянула вверх и других металлургов.

👉Транснефть готовилась к сплиту, а TCS Group — к редомициляции. На бирже начали довольно бодро торговаться Делимобиль, Диасофт и Европлан.

( Читать дальше )

Итоговый обзор рынка 2024

- 29 декабря 2024, 12:05

- |

⚠️Обзор мировых фондовых индексов!

⚠️Америка готова идти в обвал! Индексы РФ поставили ДНО!

💲Прогнозы на все ведущие индексы, биткоин, нефть, газ и драгметаллы.

⚠️Для комфортного просмотра видео из России понадобится VPN или плагин для браузера. В качестве эксперимента загрузил видео на Яндекс Диск. Ссылка будет в комментариях.

Если вам понравилось видео, поставьте лайк и обязательно напишите комментарий на youtube, этим вы поддержите нас. Приятного просмотра!

Источник: https://t.me/s/take_pr

Про рынок 26,12

- 26 декабря 2024, 08:25

- |

По традиции с новостей!

ДКП.

ИНФЛЯЦИЯ В РФ С 17 ПО 23 ДЕКАБРЯ СОСТАВИЛА 0,33% ПОСЛЕ 0,35% С 10 ПО 16 ДЕКАБРЯ — РОССТАТ. Инвесторы увидали снова легкое замедление, но не увидели (или не захотели увидеть, или «БОЛЬШИЕ ДЕНЬГИ» элементарно не позволили ее увидеть. ГОДОВАЯ ИНФЛЯЦИЯ В РФ НА 23 ДЕКАБРЯ УСКОРИЛАСЬ ДО 9,58% С 9,50% НА 16 ДЕКАБРЯ. ГОДОВАЯ ИНФЛЯЦИЯ В РФ С 17 ПО 23 ДЕКАБРЯ УСКОРИЛАСЬ ДО 9,7% С 9,52% НЕДЕЛЕЙ РАНЕЕ — МИНЭКОНОМРАЗВИТИЯ

Ну что сказать, наш рынок полностью во власти манипуляций, куда захотят «БОЛЬШИЕ ДЕНЬГИ», туда и загонят! А куда захотят — загадка!

Можно судить только по общей логике. МИНФИН РФ В 2024Г. РАЗМЕСТИЛ ОФЗ НА 4,37 ТРЛН РУБ. ПО НОМИНАЛУ, ОБЪЕМ ВЫРУЧКИ СОСТАВИЛ 4,002 ТРЛН РУБ. ПРИ ПЛАНЕ 3,921 ТРЛН РУБ. При этом RGBI падает (шорт-сквиз прошел). Что и требовалось доказать.(в RGBI похоже шортовый маржин-колл заканчивается — классика жанра!).

( Читать дальше )

Не уверены, что момент для покупки ОФЗ с фиксированной доходностью уже наступил, учитывая сильный рост последних дней, а также неопределенность дальнейших решений ЦБ - Ренессанс Капитал

- 25 декабря 2024, 14:07

- |

Сегодня (25 декабря), Министерство финансов проведет аукционы по продаже двух серий ОФЗ-ПД с фиксированной доходностью: 26242 (с погашением в августе 2029 года) и 26247 (с погашением в мае 2039 года). Более короткий выпуск доступен в объёме 71 млрд руб. по номиналу (или 14% от всего объема эмиссии), а более длинный – в объеме 640 млрд руб. по номиналу (85%).

Рынок на новости реагировал слабо. Котировки обоих выпусков снизились на 10–15 б.п. после роста за последние три дня на 10% (26242) и на 11% (26247). Индекс стоимости государственных облигаций на Московской бирже, RGBI, вырос на 0,3% во вторник (24 декабря) и на 7,5%, если считать с пятницы (20 декабря), когда прошло заседание Банка России с неожиданно мягким решением. Движений подобного масштаба за столь короткий срок индекс не показывал ни разу, как минимум за последние 11 лет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал