Rgbi

👏 Фьючерс на гособлигации

- 23 апреля 2024, 19:09

- |

Индекс МосБиржи государственных облигаций (код — RGBI) отражает изменение цен на ликвидные ОФЗ. Он показывает ожидания, которые инвесторы закладывают в динамику рынка.

Перед заседанием ЦБ по ключевой ставке индекс начал постепенно расти после двухлетнего минимума.

Частные инвесторы могут вложиться в него с помощью фьючерса на срочном рынке:

• 14 млн рублей — среднедневной объем торгов в апреле,

• 600 активных розничных клиентов за апрель,

• 1 237 рублей — размер гарантийного обеспечения.

Подробности по ссылкам:

• об индексе,

• о фьючерсе.

- комментировать

- ★1

- Комментарии ( 4 )

Инфляция в России растёт. Или рост ставки, или сохранение. Думаю, риск в длинных ОФЗ сохраняется.

- 16 апреля 2024, 15:46

- |

ИНФЛЯЦИЯ

Март + 4.5% mm

Февраль + 6.3%

Январь + 6.3%

На уровне базовой инфляции заметного замедления не произошло:

Март 6.1% mm

Февраль 6.8%

Январь 6.7% в феврале. до 3.3% saar.

Источник

cbr.ru/Content/Document/File/108632/indicators_cpd.xlsx

Выше всего темп роста цен на услуг, более 10% saar.

ВЫВОД.

ЛИЧНОЕ МНЕНИЕ.

СНИЖЕНИЯ СТАВКИ НЕ БУДЕТ.

ВОЗМОЖНО ПОВЫШЕНИЕ СТАВКИ.

ВЫСОКИЙ РИСК В ДЛИННЫХ ОФЗ

(26238 и др.)

С уважением,

Олег

Индекс RGBI: доходность 16.04.2024

- 16 апреля 2024, 13:58

- |

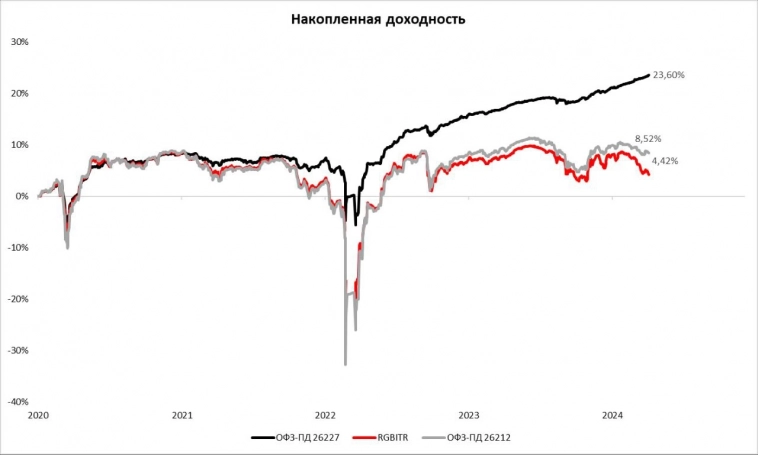

За последний год критики долгосрочных инвестиций в ОФЗ, в том числе и мы, в качестве аргумента приводили график полной доходности (тело + купоны без реинвестиций купонов) индекса RGBI с начала 2020 года. Итог: околонулевой результат чуть более чем за 4 года, а точнее ~ 4.4%, что также не впечатляет. Справедливости ради, стоит отметить, что с учётом реинвестиций купонов итоговая доходность была бы выше. Хотя даже в этом случае результат составил всего лишь порядка 10-11%.

Если сравнить индекс с отдельными выпусками, то доходность заметно различается в зависимости от дюрации облигаций. Например, покупка короткого (на тот момент среднесрочного) 26227 с погашением в июле этого года принесла бы к текущему моменту около 24% без учёта реинвестиций купонов. Инвестиции в 8-летнюю (на тот момент) 26212 ненамного опередили индекс RGBI (8.5% против 4.4%). Легко догадаться, что приобретение ещё более длинных облигаций скорее всего обернулось бы убытком.

Почему так происходит?

( Читать дальше )

Индекс RGBI пришел к точке наблюдения.

- 16 апреля 2024, 04:47

- |

Много копий сломалось в обсуждениях по этому поводу. Слушая Доходная система инвестирования Олега Клоченка. dzen.ru/a/XsTWGmDZRkI_Aw98. Рекомендую к изучению! Нашел ее один довод для покупки ОФЗ- Регулярное поступление наличности на счёт важнее потенциала роста цены акции. Поток наличности можно свободно использовать: реинвестировать и потратить на жизненные нужды. Подумайте об этом тезисе!

Наблюдаем как закроется неделя.

Когда упадет российский рынок? Мои позиции.

- 13 апреля 2024, 11:57

- |

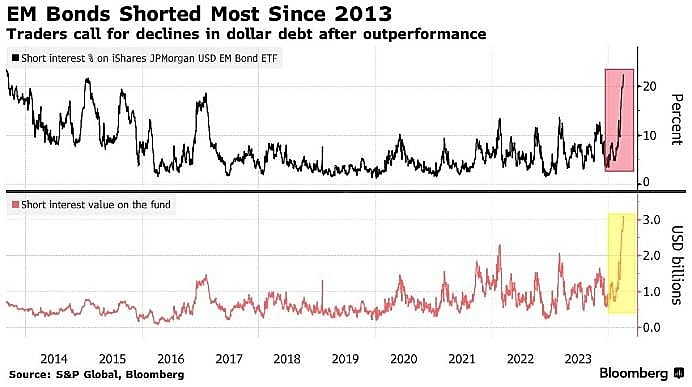

Скепсис к облигациям EM на пике со времен истерики вокруг тейперинга 2013 г. Шорты в бондах быстро растут 📉

- 11 апреля 2024, 09:33

- |

Таким образом, стремительно подающий индекс гос долга, где ряд облигаций только в дисконте дают под 40% к восстановлению, может быть более чем актуален в скором времени

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Набиуллина о снижении инфляции и ставки. РЕАКЦИЯ: акции растут, но RGBI около 0

- 10 апреля 2024, 14:03

- |

Набиуллина о снижении инфляции и ставки.

Инфляция в РФ благодаря жесткой денежно-кредитной политике (ДКП) прошла свой пик.

«Мы уже видим первые результаты нашей политики: пик инфляции остался позади», — сказала она в среду.

«Если посмотреть на текущий рост цен, то есть от месяца к месяцу, то видно, что с июля по ноябрь этот показатель в пересчете на год был двузначным, инфляционное давление было очень сильным. В декабре-январе оно заметно снизилось и сейчас находится около 6%», — отметила глава ЦБ.

Без повышения ключевой ставки инфляция была бы выше, подчеркнула она.

«Если бы мы не повысили ключевую ставку, то инфляция была бы сильно больше тех 7,4%, которые мы получили по итогам прошлого года. Более того, она продолжила бы ускоряться и сейчас», — отметила Набиуллина.

Банк России приступил к повышению ключевой ставки в июле 2023 года, тогда она была увеличена на 100 базисных пунктов (б.п.) — до 8,5% годовых. На внеочередном заседании совета директоров в августе ЦБ принял решение повысить ключевую ставку сразу на 350 б.п. — до 12%. В сентябре Банк России увеличил ставку еще на 100 б.п. — до 13%, в октябре — на 200 б.п. — до 15%, в декабре — на 100 б.п. — до 16%. В феврале и марте 2024 года Цб сохранил ставку на уровне 16%. Очередное заседание совета директоров по ДКП пройдет 26 апреля.

( Читать дальше )

Сколько будет стоить Сбербанк? Мои позиции.

- 06 апреля 2024, 10:51

- |

Как развернулась первая неделя апреля❓❗️

- 05 апреля 2024, 15:30

- |

📈Итоги недели (1.04 — 5.04)

Дорогие друзья, вот и подошла к концу очередная неделя. Оттаивает последний снег, солнце начинает радовать своим теплом и настроение заметно улучшается 😊

По рынку ситуация следующая:

Индекс Мосбиржи показывал неплохой рост и в моменте уходил выше 3400 б.п. Декабрьские настроение паникеров о серьезной коррекции рынка не подтвердились, однако говорит о том, что начался устойчивый рост также рано. По ТА наблюдается перекупленность по RSI и дивергенция по MACD. Не исключена небольшая коррекция, однако наши глобальные ожидания остаются прежними – положительная динамика рынка по итогам года (если не прилетят никакие «черные лебеди»)

Золото неоднократно обновляет свои максимумы и на сегодня торгуется на уровне $2300+. Фьючерс на нефть марки Brent в моменте торгуется выше $91 за баррель. Связываем это с напряженной ситуацией на Ближнем Востоке, да и в целом во всем мире. Также своё влияние оказывает ОПЕК+ планами по дополнительному сокращению нефтедобычи на 1-2 млн. баррелей в сутки.

( Читать дальше )

С какого момента ведется история индекса RGBI? Можно ли найти данные за нулевые годы?

- 05 апреля 2024, 05:38

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал