PPI

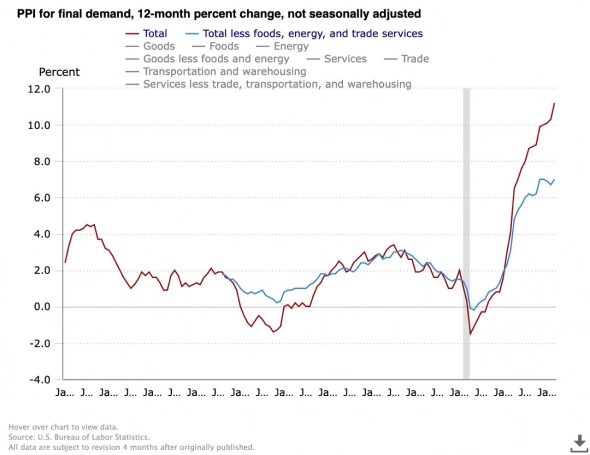

Индекс цен производителей в США снизился в августе до 8,7% с 9,8%

- 14 сентября 2022, 15:35

- |

м/м = -0.1% (пред -0.5%)

г/г = +8.7% (пред +9.8%)

- комментировать

- 139

- Комментарии ( 0 )

Причины падения фондового рынка в пятницу 19.08.2022.

- 22 августа 2022, 08:04

- |

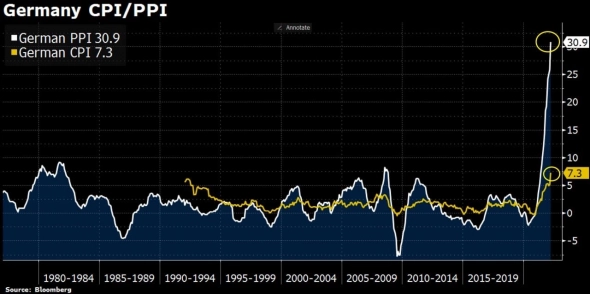

Германия в пятницу опубликовала данные по индексу цен производителей PPI за июль.

Темпы роста инфляции в Германии остаются высокими, и это в первую очередь связанно с ростом цен на природный газ и электричество.

( Читать дальше )

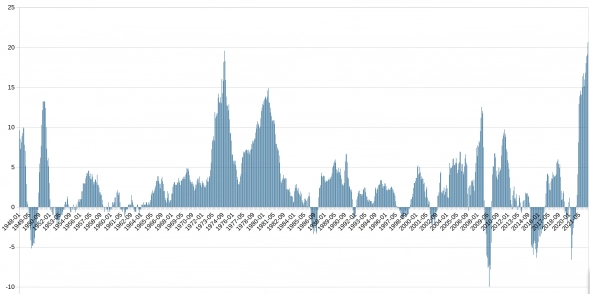

PPI в США 20.63%

- 29 июля 2022, 23:22

- |

Вот так это выглядит на графике. Красивое

По чему Китай держит Америку на коротком поводке, и что может произойти уже 3,4 квартале 2022 года.

- 20 мая 2022, 09:03

- |

Инфляция кошмарит всех

- 21 апреля 2022, 23:05

- |

Да уж… В весёленькое время живём. От инфляции колотит всех. В марте в Германии индекс цен производителей составил 30,9%. Это стоимость товаров и услуг, которые закупают заводы: сырьё, детали, расходные материалы. Всякие алюминиевые брусья, доски, шестерёнки, арматура, услуги крановщиков, бульдозеристов… В общем, это инфляция, с которой сталкиваются заводы и фабрики. На графике это белая линия — PPI (Producer Price Index)

Это не значит, что все эти 30,9% будут перенесены в стоимость конечной продукции. То есть, вовсе необязательно инфляция для потребителей (простых немцев) будет такой же. Они страдают в более мягкой форме. Завод понимает, что если он повысит на свой товар цены на 30,9%, то его никто не купит. У конкурентов из Китая-Индии будет дешевле. Поэтому потребительская инфляция не такая острая. Она составляет «всего лишь» 7,3%. На графике это жёлтая линия — CPI (Concumer Price Index). Хотя для Германии эти 7,3% — просто космос. Там за долгие годы от таких цифр отвыкли. Обычная для них инфляция была в пределах 1-2%. А бывали и периоды дефляции — падения цен.

( Читать дальше )

markets report 14/4/22

- 14 апреля 2022, 07:56

- |

Всем четверг!

PPI вчера был опубликован еще хуже, чем для CPI. «неожиданный» рекорд. «А мы примерно такой ужас и ожидали» сказали на американском рынке, и все акции вчера прилично подросли, естесссссно парадом позитива руководили техи. Продолжает отступать доходность американских трежерей, что сильно радует инвесторов. Один Аналитик даже заявил типа «комон гайз, доходность реально сильно перегрелась за последнее время». Индекс доллара тоже чувствует, что перестарался и опустился ниже 100. Да и кривая доходностей казначейских бондов приобрела нормальный наклон по всей длине, на Уолл стрит выдохнули перед длинными выходными. Теперь уже все переварили, что ФРС будет поднимать ставку сразу на 0,5%, а раз это уже данность то можно и подрасти.

JPM открыл сезон банковских отчетностей на УОлл Стрит, и его результаты оказались хуже ожиданий, акции просели на 3%. BLK отчитался хорошо, но акции закрылись практически в нуле. Другие банки типа MS, GS, C и WFC в преддверии сегодняшней отчетности торговались очень сдержано. Стратеги из BoA отметили, что ожидания по прибыли у инвесторов сейчас самые низкие со времен Короновируса, банкротства Lehman в 2008 и пузыря dotcom’ов.

( Читать дальше )

Производственная инфляция в марте в США вышла выше ожиданий: 11,2% и обновила новый максимум

- 13 апреля 2022, 15:43

- |

Короткая неделя, чтобы открыться на слабой ноте

- 11 апреля 2022, 18:51

- |

Это будет укороченная неделя торговли. Рынки закрыты в пятницу в связи со Страстной пятницей. Тем не менее, на неделе будет много важной информации. Сегодня затишье как в экономической сфере, так и в сфере доходов, но шум будет усиливаться.

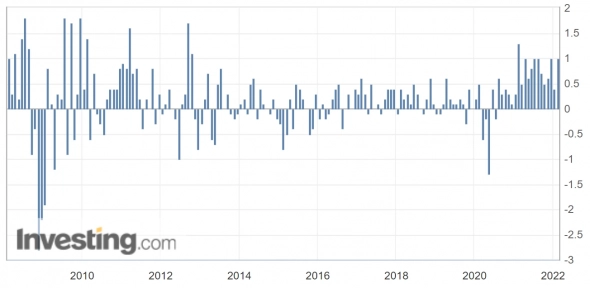

Отчет об индексе потребительских цен (CPI) выходит во вторник, за ним последует отчет об индексе цен производителей (PPI) в среду и отчет о розничных продажах в четверг. Отдельно Китай сообщил о более высоких, чем ожидалось, данных CPI и PPI за март за выходные.

Между ними будут отчеты о доходах от Albertsons (ACI), CarMax (KMX), Delta Air Lines (DAL), Fastenal (FAST), UnitedHealth (UNH) и множества банков, включая JPMorgan Chase (JPM), Citigroup ( C), Goldman Sachs (GS), Morgan Stanley (MS), PNC (PNC), U.S. Bancorp (USB) и Wells Fargo (WFC).

Неизвестно, что произойдет на российско-украинском фронте, хотя The Wall Street Journal сообщает, что Россия планирует вскоре крупное наступление на востоке Украины. Кроме того, COVID захватывает Китай, и ответные меры политики Китая сдерживают нормальную деятельность в ряде городов, в первую очередь в Шанхае, что подрывает перспективы роста.

( Читать дальше )

США - проминфляция PPI (янв) м/м = +1% (пред +0.3%) г/г = +9.7% (пред +9.7%)

- 15 февраля 2022, 17:12

- |

Индекс цен производителей (PPI) (г/г) (январь): 9.7% (Пред. 9.7%, прогноз. 9.1%)

Индекс цен производителей (PPI) (м/м) (январь): 1% (Пред. 0.3%, прогноз. 0.5%)

9,6% - Индекс цен производителей (PPI) в США (г/г) 14.12.2021

- 26 декабря 2021, 11:41

- |

Справочно:

Индекс цен производителей (ИЦП) является инфляционным индикатором, измеряющим среднее изменение цен по продажам товаров и услуг, полученных отечественными производителями.

Индекс измеряет изменение цен с точки зрения продавцов.

ИЦП рассматривает три области производства: промышленность, товарно-сырьевую и переработку.

Когда производители платят больше за товары и услуги, они, вероятно, перекладывают более высокие затраты на потребителя, так ИЦП считается опережающим индикатором потребительской инфляции.

Показатели выше ожидаемых, рассматриваются как позитивное / бычье направление USD, а показатели ниже ожидаемых указывают на негативный/медвежий рынок для USD.

m.ru.investing.com/economic-calendar/ppi-734

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал