SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Ism

ISM в сфере услуг США 56,5 - выше прогноза 53,3

- 06 июля 2016, 17:04

- |

Индекс настроений в секторе услуг США ISM в мае вырос с 52,9 до 56,5, существенно превысив прогноз 53,3.

Значение индекса — максимальное за последние 7 месяцев.

Месячное изменение индекса стало максимальным с февраля 2008 года!

Значение индекса — максимальное за последние 7 месяцев.

Месячное изменение индекса стало максимальным с февраля 2008 года!

- комментировать

- 9

- Комментарии ( 0 )

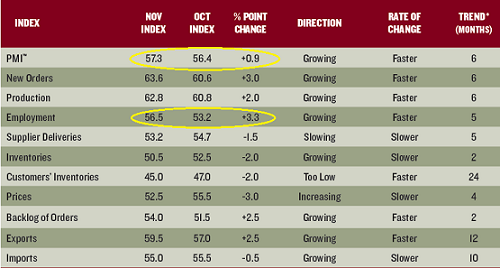

Индекс деловой активности промышл. ISM 51,3 - выше прогноза 50,3 пред. 50,8

- 01 июня 2016, 17:00

- |

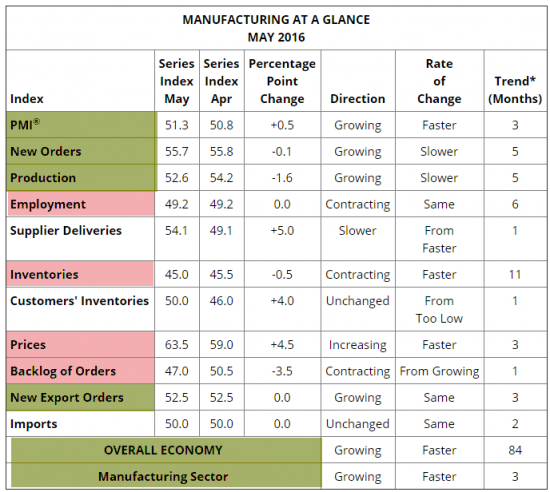

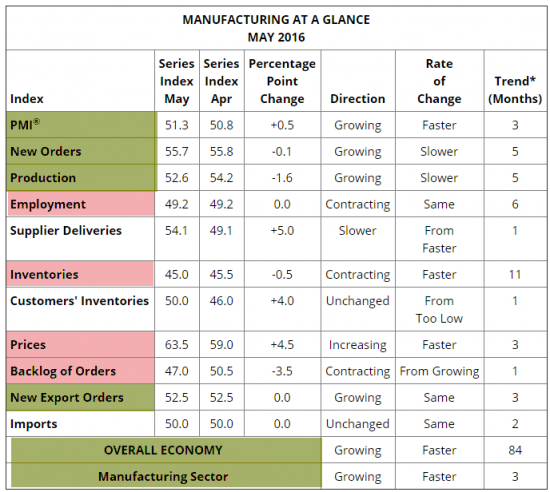

Индекс деловой активности в производственной сфере США ISM по итогам мая составил 51,3 пункта — выше прогноза 50,3 пред. 50,8.

Таблица компонентов индекса:

Оригинал: https://www.instituteforsupplymanagement.org/ISMReport/MfgROB.cfm?

EUR/USD 5 min:

( Читать дальше )

Таблица компонентов индекса:

Оригинал: https://www.instituteforsupplymanagement.org/ISMReport/MfgROB.cfm?

EUR/USD 5 min:

( Читать дальше )

Вся правда об американской экономике на одном графике

- 06 ноября 2015, 05:06

- |

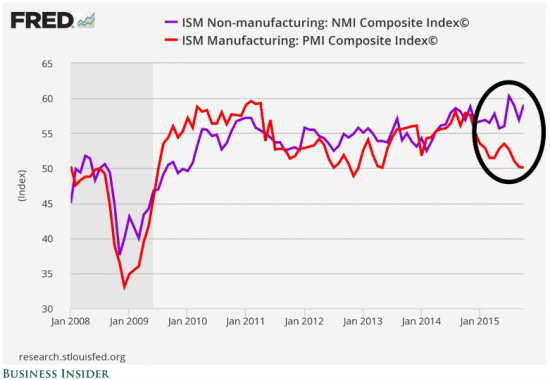

Ситуацию в экономике США нельзя назвать однозначной. Дело в том, что сектор услуг в стране неплохо развивается; промышленный сегмент, напротив, замедляется.

Согласно индексу ISM Manufacturing за октябрь, представленному в понедельник и близкому к 50 пунктам, промышленность США находится на грани между ростом и сокращением. В среду же вышел индекс ISM Non-manufacturing за тот же месяц, который равен 59,1 пункта; показатель близок к июльскому значению, который являлся 10-летним максимумом.

Падение цен на энергоносители и сильный доллар способствовали перераспределению ресурсов от промышленных и нефтегазовых компаний к потребителям. Однако действительность такова, что производственный сегмент составляет лишь около 12% американского ВВП, то есть в несколько раз меньше сферы услуг. Таким образом, говорить рисках рецессии в США пока смысла не имеет.

БКС Экспресс

USD/JPY: Торговые сигналы и угроза для фондовых рынков

- 02 сентября 2015, 12:44

- |

График с обновлением: https://ru.tradingview.com/chart/USDJPY/x1S2Egno-USD-JPY-Привлекательный-торговый-сетап/

Слабые данные по индексам деловой активности в Китае, опубликованным ранним утром во вторник, спровоцировали массовый уход от риска. По итогам прошедшей сессии американские фондовые индексы потеряли почти 3%, в то время как фьючерсы на нефть WTI снизились на 7,7%. Уже традиционно в качестве защитных активов выступили евро, японская иена и золото. Волатильность на большинстве рынков остается крайне высокой, что благоприятствует краткосрочным сделкам.

Очевидно, что риски, связанные с Китаем, проецируются на предстоящее в середине сентября заседание Федеральной резервной системы США. Целый ряд инвесторов полагают, что, несмотря на убедительные данные по ВВП и рынку труда, ФРС не решится повышать ставки, и это находит отражение в динамике доллара. Во вторник индекс доллара (DXY) опустился на 0,74%. На дневном графике сформировался свечной паттерн «Вечерняя звезда», который говорит о вероятности дальнейшего ослабления доллара, в случае движения котировок ниже 95.20. Из экономических факторов отметим вчерашний негативный отчет по индексу деловой активности в производственном секторе США. Значение показателя составило 51,1 пункта, что существенно ниже прогнозных 52,6. Сегодня в фокусе американских трейдеров отчет по изменению числа рабочих мест в частном секторе экономики США от ADP. Согласно прогнозам, значение за август составит около 200 тыс., что выше июльских 185 тыс.

( Читать дальше )

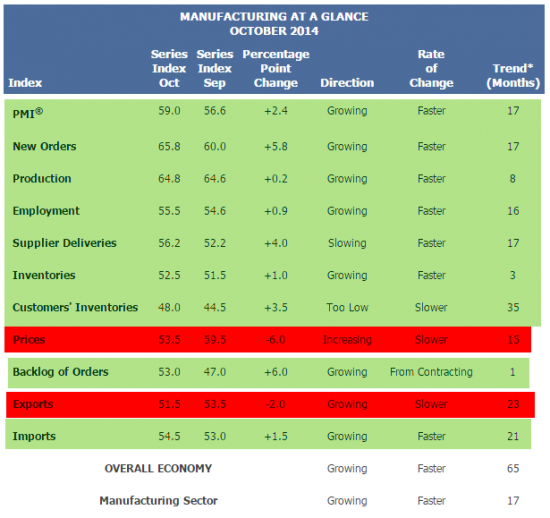

ISM: производственный сектор США близок к максимуму за 10 лет.

- 03 ноября 2014, 19:28

- |

Немножко напомню ради чего мы здесь собрались — бабла нарубить на рынках.

На всякий случай, напоминаю, чтобы не забывали.

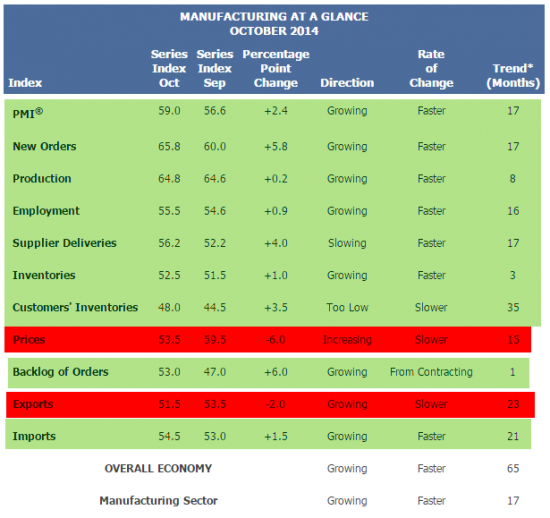

Вышел ISM в штатах — близкий к хаю за 10 лет

Важно то, что отчеты экономические США начинают немного не соответствовать ситуации в которой долгосрочные ставки лежат на таком низком уровне

Единственное что ценовые индексы конечно пока лежат на дне, поэтому формально у ФРС нет оснований повышать что-то...

Ну то есть такие отчеты как бы неплохи для доллара и роста доходностей трежерис, но вот большого оптимизма для рынка акций они в себе не несут.

На всякий случай, напоминаю, чтобы не забывали.

Вышел ISM в штатах — близкий к хаю за 10 лет

Важно то, что отчеты экономические США начинают немного не соответствовать ситуации в которой долгосрочные ставки лежат на таком низком уровне

Единственное что ценовые индексы конечно пока лежат на дне, поэтому формально у ФРС нет оснований повышать что-то...

Ну то есть такие отчеты как бы неплохи для доллара и роста доходностей трежерис, но вот большого оптимизма для рынка акций они в себе не несут.

Попытка сдержать покупательные инстинкты

- 01 апреля 2014, 14:08

- |

Российский фондовый рынок пробует сделать паузу в росте после двухдневного ралли. Рост в начале недели был вызван тем, что острые моменты ситуации вокруг Украины удалось нивелировать в ходе дипломатических переговоров Лаврова-Керри в Париже. Россия отвела некоторые военные части от границы, в Украине идет процесс разоружения неправительственных формирований. Процесс российско-украинского противостояния переходит в “долгий ящик”, в котором немалую роль играют экономические моменты. С 1 апреля 2014г. Газпром повышает цены на газ для Украины, последствия этого повышения постепенно будет перекладываться на население. Уже с 1 мая тарифы за газ для украинцев возрастут на 50%. Нельзя сказать, что государственные отношения из-за этого улучшатся. Непонятно, насколько сильно выиграет и Газпром, задолженность ему Украины составляла на 1 апреля $1.711 млрд. Во всяком случае, риски газовой войны возрастают, что в конечном итоге скажется на дивидендах газового монополиста. Не стоит забывать и о собственных рисках российской экономики. На встрече главы Сбербанка Германа Грефа с президентом Владимиром Путиным были высказаны опасения по поводу корпоративных заемщиков и движения на рынках в негативную сторону. Но пока звучат только отдельные звоночки. Вряд ли рецессионный склон закроет дорогу восстановления российских акций, поскольку западные рынки продолжают чувствовать себя на высоте.

( Читать дальше )

Вздох облегчения

- 05 февраля 2014, 14:38

- |

Российский рынок отскакивает в среду вслед за ростом S&P 500. Наибольший драйв в среду испытывают ранее перепроданные бумаги – Сбербанк, ВТБ, Северсталь, ММК. Похоже, что приток денег в фондовую секцию обеспечивается за счет продаж валюты. Курс рубля в середине недели испытывает технический отскок. Разгрузка краткосрочной перепроданности позволяет индексу ММВБ отскочить примерно до 1458. Тем не менее, колебания “показаний” по американским фьючерсам сдерживает бычий порыв инвесторов. Индекс S&P 500 (+0.76%) вчера подал знаки умеренной разворотной формации, но пока нет уверенности в том, что большая коррекция на Уолл-Стрит закончена. В середине недели игроки пытаются сверить свои покупки с экономическими данными, учитывая, что черный понедельник был вызван острым снижением индекса деловой активности ISM в США. Сегодня уже выходили данные по PMI сферы услуг еврозоны, которые показали рост, более умеренный, чем ожидания. В 14.00 вышли слабые декабрьские розничные продажи по еврозоне. В 19.00 выйдет ISM сферы услуг США, от него ожидают рост даже в условиях январских морозов, опустивших промышленный ISM. Более важная новость выйдет в 17.15 от агентства ADP c оценками частной занятости в январе. Поскольку декабрьский доклад о занятости был очень слабым, для оценки корректности оптимистичных прогнозов ФРС требуются январские данные. Можно предполагать, что до выхода макроданных на Уолл-Стрит будут опасаться, что отскок носит краткосрочный характер. В этой связи опасаемся в четверг негативного открытия. Аналогичные ожидания на среду не оправдались, хотя рынок и выходил утром в негативную зону. В любом случае, рассчитываем на сильный вариант поддержки в районе 1431-1434 по ММВБ. В среднесрочном плане воздерживаемся от каких-то негативных рекомендаций(ориентиров), пока индекс РТС разгружает свою относительную перепроданность.

Сегодняшние данные по ADP и ISM

- 04 декабря 2013, 09:45

- |

Думаю стоит внимательно следить за сегодняшними данными по штатам — которые могут подсказать цифры безработицы в пятницу, пока прогноз 7,2% против 7.3% ранее. Что же ждать от Adp и ISM Employment Index?

Данные на 2 декабря взято отсюда Как видно занятость растет, и это может сподвигнуть рынок подумать что tapering случится уже в этом месяце.

Свежих данных по ADP нет, но прогноз Изменение числа занятых в несельскохозяйственном секторе по данным ADP 173K против предыдущего 130K.

Имхо повод задуматься

Данные на 2 декабря взято отсюда Как видно занятость растет, и это может сподвигнуть рынок подумать что tapering случится уже в этом месяце.

Свежих данных по ADP нет, но прогноз Изменение числа занятых в несельскохозяйственном секторе по данным ADP 173K против предыдущего 130K.

Имхо повод задуматься

ISM в 18.00

- 03 октября 2013, 17:06

- |

По коммерсанту ФМ Богданов сказал. что было заявлено, что данные не выйдут и завтра пейролы тоже.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал