Ipo

Настало время подумать над тем, чтобы компании могли получать господдержку в виде льгот при выходе на биржу — спикер Совета Федерации Матвиенко

- 30 июля 2024, 13:36

- |

«Рынок капитала в России ожил. Спрос инвесторов есть. Однако пока объёмы привлекаемых средств несопоставимы с кредитованием. И может быть, настало время подумать над тем, чтобы компании могли получать государственную поддержку не только в виде льготных кредитов, но и в виде льгот при выходе на биржу», — сказала Матвиенко.

«В послании Федеральному Собранию президент РФ особо подчеркнул, что банковская система и фондовый рынок должны в полной мере обеспечивать приток необходимых денежных средств в экономику. Значимую, системную роль здесь играет наш главный институт развития — ВЭБ.РФ, в арсенале которого имеется целый ряд современных механизмов финансирования. Другой эффективный инструмент – капитал, полученный через размещение акций на бирже», — сказала спикер в ходе заседания Cовета по развитию финансового рынка при Совете Федерации.

1prime.ru/20240730/birzha-850534585.html

- комментировать

- 119

- Комментарии ( 0 )

Трансляция торгов акциями девелопера АПРИ начнётся 30 июля в 15:45 МСК — Мосбиржа

- 30 июля 2024, 12:37

- |

ПАО «АПРИ» — региональный застройщик жилья сегментов «Эконом+», «Комфорт» и «Элит». Компания является лидером строительной отрасли Челябинской области. Также реализует проекты в Свердловской области.

Акции включены в третий уровень листинга Московской биржи. Торговый код — APRI.

Присоединяйтесь к трансляции 30 июля 15:45 МСК по ссылке.

t.me/s/MoscowExchangeOfficial

Объем IPO в США с начала 2024г достиг $23,2 млрд, превысив объем за весь 2023 год — Интерфакс со ссылкой на Renaissance Capital

- 30 июля 2024, 11:55

- |

Всего на биржи США в этом году вышли 82 компаний (+37% г/г).

t.me/ifax_go

🔔 Старт торгов акциями ПАО «АПРИ»

- 30 июля 2024, 10:56

- |

Приглашаем на церемонию запуска торгов акциями.

ПАО «АПРИ» — региональный застройщик жилья сегментов «Эконом+», «Комфорт» и «Элит». Компания является лидером строительной отрасли Челябинской области. Также реализует проекты в Свердловской области.

Акции включены в третий уровень листинга Московской биржи. Торговый код — APRI.

Присоединяйтесь к трансляции 30 июля 15:45 МСК по ссылке.

Pre-IPO Самолет Плюс. Стоит ли инвестировать?

- 30 июля 2024, 08:36

- |

Думал, что опоздаю с разбором, но нет: срок подачи заявок на pre-IPO «Самолёт Плюс» продлен до конца 30 июля, т.е. сегодня теоретически ещё можно успеть «залететь» в размещение компании.

Девелопер Самолёт вывел свою «дочку» в публичную плоскость, но пока что только на внебиржевой рынок. Полноценное IPO планируется в 2025-2026 годах. Давайте-ка посмотрим, действительно ли там сплошной Плюс или минусы тоже есть.

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

⚙️Чем пре-IPO отличается от IPO?

Основное отличие pre-IPO от привычного нам IPO заключается в том, что pre-IPO представляет собой приобретение акций компании на ВНЕбиржевом рынке на последних стадиях финансирования, до ее выхода на биржу и проведения IPO. Только после этого акции компании становятся доступными для свободной торговли.

💼Pre-IPO инвесторы — последние, кто инвестирует в компанию на венчурной стадии (до выхода на биржу). При этом они на несколько месяцев или лет опережают рыночных инвесторов, и за счет этого получают более выгодные условия сделки (но и более высокие риски).

( Читать дальше )

КИФА вступила в Клуб экспортеров Московского экспортного центра

- 29 июля 2024, 19:17

- |

ПАО «КИФА» присоединилось к Клубу экспортеров АНО «МЭЦ», в котором состоят экспортоориентированные компании Москвы. Ключевой целью Клуба является поддержка инициатив в области экспортных поставок.

Клуб на постоянной основе проводит эксклюзивные мероприятия с экспертами ВЭД, предлагает участникам бонусы от партнеров по банковским продуктам, логистическим и сертификационным услугам и т.д., а также дает доступ к закрытой информации о новых рынках, перспективных секторах, законодательстве и торговых соглашениях. Членами Клуба экспортеров могут стать предприниматели, заключившие в 2023 году внешнеторговые контракты на сумму не менее одного миллиона рублей.

ПАО «КИФА» — российский оператор одноименной В2В-платформы цифровой торговли между Россией и Китаем – в качестве флагмана по цифровизации торговли и эксперта с 11 -летним опытом в управлении цепями поставок между РФ и КНР будет активно участвовать в работе данной площадки, делясь своим обширным опытом и практическими знаниями.

( Читать дальше )

Вечерний обзор рынков 📈

- 29 июля 2024, 19:08

- |

Курсы валют ЦБ на 30 июля:

💵 USD — ↗️ 86,5554

💶 EUR — ↗️ 94,1381

💴 CNY — ↗️ 11,8567

▫️ Индекс Мосбиржи по итогам основной торговой сессии понедельника снизился на 2,33%, составив 2 906,95 пункта.

▫️ На финансирование нацпроекта «Новые атомные и энергетические технологии» до 2030 г. планируют выделить около 730 млрд руб. из бюджета, узнали «Ведомости», весь проект оценивается в 2,14 трлн руб.

▫️ Суды. Более сотни владельцев акций Yandex N.V. (Нидерланды) обратились в арбитражный суд Москвы с иском, ответчиком по которому выступает УК «Солид Менеджмент», доверительный управляющий ЗПИФ «Консорциум.Первый», сообщает РБК, заседание назначено на 24 сентября. Истцы требует обмена их акций на акции российского «Яндекса» или выкупа по цене 4250 руб. за штуку. Ранее ЦБ напоминал миноритариям о рисках, связанных с инвестициями на фондовом рынке, надежд на положительный исход почти нет.

Пермский семнадцатый арбитражный суд продолжит рассмотрение апелляции миноритариев «Соликамского магниевого завода», у которых резонансно изъяли купленные на бирже акции, в сентябре. Напомним, Мосбиржа и ЦБ высказали свою поддержку миноритариям.

( Читать дальше )

Девелопер АПРИ проводит IPO по верхней границе диапазона - 9,7 руб/акция, количество размещаемых ценных бумаг - 115,2 млн

- 29 июля 2024, 16:38

- |

ПАО «АПРИ»

Количество размещаемых ценных бумаг, а также номинальная стоимость (для акций и облигаций) каждой размещаемой ценной бумаги:115 236 593 (сто пятнадцать миллионов двести тридцать шесть тысяч пятьсот девяносто три) штуки номинальной стоимостью 1 (один) рубль каждая.

Цена размещения ценных бумаг или порядок ее определения: 9 (Девять) рублей 70 (Семьдесят) копеек за одну обыкновенную акцию.

Срок (даты начала и окончания размещения ценных бумаг или порядок определения этого срока: дата начала размещения ценных бумаг: 30.07.2024, дата окончания размещения ценных бумаг: 06.08.2024.

www.e-disclosure.ru/portal/event.aspx?EventId=KnOhyXSSgkaqK7Tx9ikZ-CQ-B-B

🆕 $IPO — Апри и Кифа, стоит ли участвовать в размещениях?

- 29 июля 2024, 16:16

- |

🏠 Апри — застройщик, ведущий свою деятельность с 2014 года и являющийся лидером строительной отрасли Челябинской области.

❎ В этом IPO я не участвую по следующим причинам:

1. У компании огромный долг в 25 млрд рублей, большую часть которого скоро придется очень дорого перезанимать.

2. Конъюнктура в секторе недвижимости сейчас явно не самая лучшая, отмена льготной ипотеки, ужесточение оставшихся программ, высокая ключевая ставка.

3. По оценке EV/EBITDA, размещение проходит дороже ЛСР и Эталон, которые в разы лучше.

_______________________________

Кифа — российско-китайская B2B-платформа цифровой торговли, которая позволяет российским покупателям взаимодействовать напрямую с китайскими производителями.

❎ Эта история тоже для меня не интересна:

1. Оценивают себя в 7 млрд рублей, учитывая, что прибыль за 2023 всего 53 млн.

2. Р/Е = 120, думаю, что только этого уже хватит, чтобы понять, что ничего интересного тут нет

❗️ Бум IPO продолжается, и многие недобросовестные мажоритарии пытаются на этом заработать, эти две истории тому подтверждение. Никому не советую участвовать в этих IPO!

( Читать дальше )

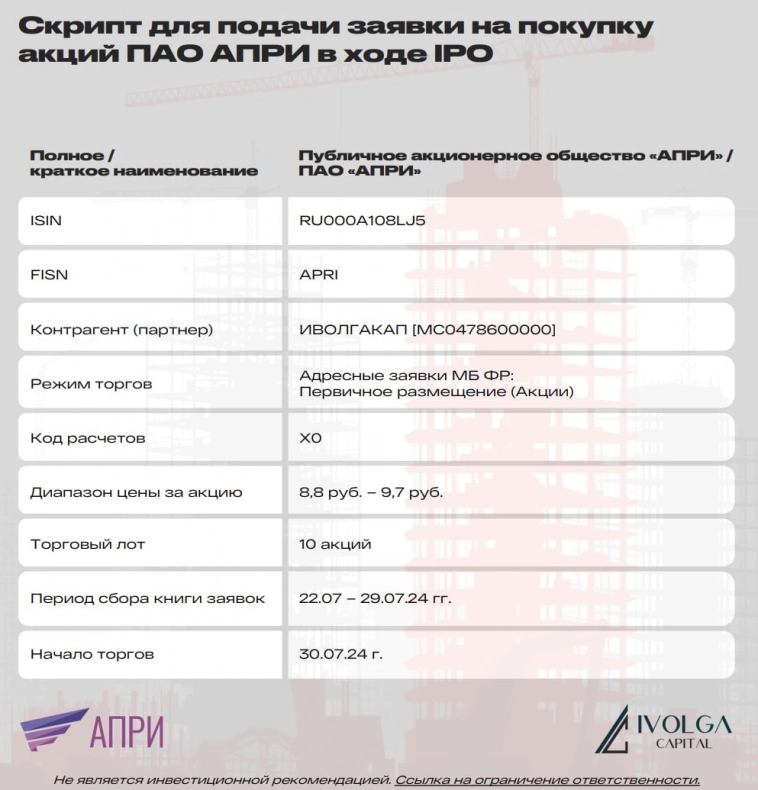

Последние часы для подачи заявки на IPO АПРИ. Книга будет закрыта сегодня 29.07 в 13:00 (мск)

- 29 июля 2024, 10:14

- |

На утро понедельника сумма поданных заявок превышает 800 млн руб.

❗️Предполагается полное удовлетворение выставленных заявок.

Краткая инструкция / скрипт по выставлению заявки на IPO девелопера АПРИ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал