IPO

Открытие планирует продать пакет 5,7% после того как свой пакет продаст Траст

- 07 апреля 2021, 15:11

- |

Открытие может провести IPO в 2022 году, может рассмотреть продажу пакета стратегическому инвестору

Открытие не имеет планов продавать Росгосстрах.

Открытие расчистило баланс от токсичных активов, некоторые непрофильные активы остаются на балансе

- комментировать

- Комментарии ( 0 )

При IPO для отдельного частного инвестора - достаточно высокие риски - Набиуллина

- 07 апреля 2021, 12:26

- |

При IPO для отдельного частного инвестора, когда он напрямую работает через брокерские счета, достаточно высокие риски. Непонятна рыночная цена — в этом отношении частному инвестору, наверное, с меньшими рисками можно выходить, когда есть SPO, когда есть история акционерного капитала, есть обычно премия к рынку

Также для частных инвесторов существует риск мисселинга, и сейчас готовится закон, который будет защищать частных инвесторов.

Набиуллина считает, что лучше использовать фонды коллективного инвестирования, которыми управляют профессионалы. В таких фондах риски разложены по разным типам активов.

Кроме того, есть риск недиверсифицированных вложений частных лиц «на базе предыдущей высокой доходности».

Мы увидели тенденцию, когда люди выходят на рынок через брокерские счета и начинают просто вкладываться в известные имена, которые показывали доходность в предыдущий период

Для регулятора важно эти темы обсуждать, заниматься инвестиционной грамотностью, чтобы сейчас, когда частные инвесторы массово вышли на рынок, они массово не разочаровались

источник

В Госдуме предложили субсидировать выход на IPO российских компаний

- 07 апреля 2021, 12:21

- |

IPO — это затраты для эмитента, и с непонятным итогом. Поэтому надо, на мой взгляд, еще раз посмотреть и на законодательство, и на нормативные документы, которые регулируют выход на IPO, для того чтобы удешевить, особенно для малых и средних организаций, вхождение в эту процедуру

Во-вторых, я бы даже посмотрел на возможность субсидирования этого процесса со стороны государства, поскольку это многократно окупится, если компании действительно начнут активно выходить на рынок со своими бумагами. Это, в конце концов, мультипликативно принесет дополнительные доходы в бюджет. В любом случае эту тему надо изучать, прежде всего Минфину, конечно. На мой взгляд, такие резервы и возможности есть

источник

Покупать акции Fix Price по цене выше 610 рублей слишком рискованно - Финам

- 06 апреля 2021, 16:32

- |

На наш взгляд, умеренный спрос на опцион и сами акции на фондовым рынке достаточно логичны. Последние месяцы ритейл в целом выглядел слабее рынка. «Магнит», X5 Retail Group, «Лента» — все эти акции не участвовали в недавнем обновлении исторического максимума Российским фондовым рынком. Инвесторы больше фокусировались на восстанавливающихся от кризиса отраслях, а не на бенефециарах пандемии, к которым относится ритейл.

Кроме того, Fix Price всё ещё остаётся крайне дорогой компанией. При текущих ценах P/E у ритейлера составляет чуть меньше 35, а EV/EBITDA — больше 17. Значения в 2-3 раза выше, чем у прочих российский ритейлеров. Конечно, высокая оценка объясняется темпом роста финансовых показателей по 30-35% в год, но этого всё ещё недостаточно, чтобы вызвать у инвесторов желание покупать.

В связи с этим мы считаем, что покупать акции Fix Price выше, чем 610 руб., слишком рискованно, лучше присмотреться к другим ритейлерам на российском рынке.Кауфман Сергей

ИГ «Финам»

IPO Alkami Technology (ALKT). Облачные решения для цифрового банкинга

- 06 апреля 2021, 15:59

- |

Alkami Technology, Inc.- технологическая компания из США, предоставляющая облачные решения для цифрового банкинга. Компания предлагает своим клиентам онлайн-платформу для облегчения адаптации, взаимодействия и обслуживания счетов юридических и физических лиц.

Alkami помогает местным и региональным финансовым учреждениям успешно конкурировать с крупными, технологически продвинутыми банками в Соединенных Штатах. Цифровая платформа Alkami позволяет финансовым организациям привлекать новых клиентов, увеличивать скорость обработки транзакций и значительно повышать операционную эффективность при поддержке облачной многопользовательской архитектуры.

Ключевыми конкурентными отличиями платформы Alkami являются:

— активное взаимодействие с пользователем – финансовые компании получают возможность прямого контакта со своими клиентами через онлайн-чаты, смартфоны и SMS-сообщения;

— интеграция – повышение уровня масштабируемости и расширяемости бизнеса за счет 220 интеграций в режиме реального времени с системами бэк-офиса и сторонними финтех-решениями, включая платежные карты, ипотечные кредиты, оплату счетов, электронные документы, движение денег, управление личными финансами и открытие счетов;

— возможность глубокого анализа данных – вся информация синхронизируется, используется для получения аналитических данных и других продуктов для монетизации бизнеса;

— полная безопасность всех операций – платформа использует биометрическую и многофакторную аутентификацию в сочетании с технологиями машинного обучения;

— простой, функциональный и интуитивно понятный пользовательский интерфейс.

( Читать дальше )

Могут ли в одном СПАКе собраться Министр обороны США, Госсекретарь США, глава НАСА и глава Нью-Йоркской фондовой биржи? Фантастика? Реальность!

- 06 апреля 2021, 13:57

- |

Название: Pine Island Acquisition Corp.

Тикер: $PIPP

Собрали денег: $218M

Цель слияния: оборонка, правительственная служба, авиакосмическая промышленность

Дата листинга: 16.11.2020

Андеррайтер: Citigroup

Ключевые фигуры: John Thain, Philip Cooper, Stuart Holliday, Capricia Marshall, Charles Bolden

Цена на момент написания обзора: $10.00

Описание

Данный SPAC называют «спаком от Байдена» и неспроста. В команде практически все члены связанны с правительством и с Байденом. После вступления в должность Президента, Джо Байден назначил некоторых членов команды данного спака на важные должности. Например, Tony Blinken назначен госсекретарем США, генерал Lloyd J. Austin III стал Министром обороны США. После ухода из команды этих людей, к команде присоединился бывший Директор NASA, генерал-майор Charles Bolden. Учитывая, что в секторе, в котором они планируют поглощение, практически вся выручка идет от госконтрактов, я думаю, что многие компании захотят дружить с этими ребятами.

( Читать дальше )

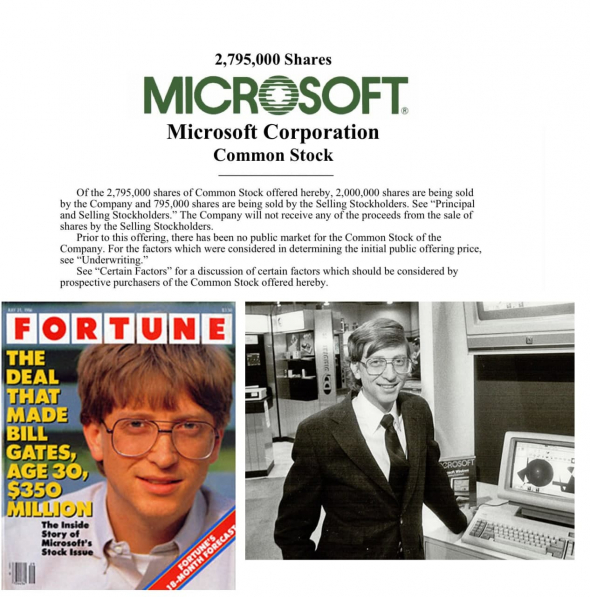

IPO из другой эпохи - Microsoft

- 05 апреля 2021, 19:38

- |

Благодаря твиттеру Корри Ванга наткнулся на проспект к IPO Microsoft 1986 года. В нем хорошо видно в каких разных мирах находится рынок сейчас и 35 лет назад.

В 1985 году Microsoft увеличил выручку на 40%, имел маржу чистой прибыли на уровне 30%. Найти такие качественные растущие бизнесы на IPO сейчас непросто.

Основной продукт — операционная система MS-DOS. О Windows компания в проспекте упоминает лишь один раз и говорит, что «пока еще слишком рано, чтобы понять сможет ли операционная система добиться широкого применения».

За сколько продавался такой бизнес? На IPO компания была оценена в $770 млн, форвардный мультипликатор P/E был на уровне ~23x. По современным меркам Microsoft продавали почти бесплатно.

В статье Goldman Sachs, который был организатором размещения, рассказывается, что Билл Гейтс предлагал сделать цену еще ниже — в диапазоне $16-19 за акцию. Инвестбанк называет такое поведение «нетипичным». В итоге Microsoft начал торги с $21 за акцию из-за очень высокого спроса институциональных инвесторов.

С момента IPO акции Microsoft выросли в 3792 раза, среднегодовая доходность составила 26,5%.

Новый Максимум Рынка | Космический ETF от Кети Вуд | IPO Coursera | IPO Coinbase | Хорошие Новости

- 05 апреля 2021, 19:21

- |

IPO инвестиции: как заработать +300% годовых? 📈 📈 📈

- 04 апреля 2021, 13:12

- |

- Что такое IPO?

- Сколько можно заработать IPO?

- Историческая доходность IPO

- Аллокация

- Lockup-период

- Андреррайтеры

- Как работают инвестиции в IPO?

- Как участвовать в IPO в РФ?

- Через каких брокеров можно участвовать в IPO?

- Комиссии

- Налоги

- Альтернативы

( Читать дальше )

Рептилоиды из Goldman Sachs и их второй SPAC

- 03 апреля 2021, 14:02

- |

Название: GS Acquisition Holdings II

Тикер: $GSAH

Собрали денег: $750M

Цель слияния: нет определенного сектора, по слухам, это будет финтех компания связанная с криптой

Дата листинга: 30.6.2020

Андеррайтер: Goldman Sachs, Citigroup

Ключевые фигуры: Raanan A. Agus, Tom Knott, Senator William Frist, Steven S. Reinemund

Цена на момент написания обзора: $10.54

Описание

Второй SPAC от инвестбанка Goldman Sachs. Через свой первый SPAC они вывели компанию Vertiv, которая торгуется более х2 от цены размещения. Управлением СПАКом осуществляется подразделением "Permanent Capital Strategies", куда входит более 800 консультантов, которые охватывают 12500 клиентов и имеют тесные связи с генеральными директорами, учредителями и владельцами частных предприятий по всему миру.

Обзор команды

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал