Etf

По следам вчерашней темы (ETF или облигации). Кажется, до меня дошло )

- 28 января 2016, 19:12

- |

Разница там в налоге у источника. Если вы покупаете облигацию, то % по ней вам брокер в США заплатит полностью.

А если вы покупаете ETF облигаций, то по нему будут дивиденды и 10% из них брокер с вас удержит. Сорри, если это банально, но возможно кому-то поможет.

- комментировать

- 259

- Комментарии ( 1 )

Долгосрочно в ETF облигаций и дивидендов (консервативно)

- 27 января 2016, 14:09

- |

Есть еще PFF -ETF дивидендных акций США. Доходность в районе 5%. Или lQD — облиги инвест класса — около 3,5%. Интересно услышать мнение тех, кто задумывается о долгосроке с доходностью до 7% в долларах США.

ETF за 2 недели поднял 55%!

- 20 января 2016, 09:35

- |

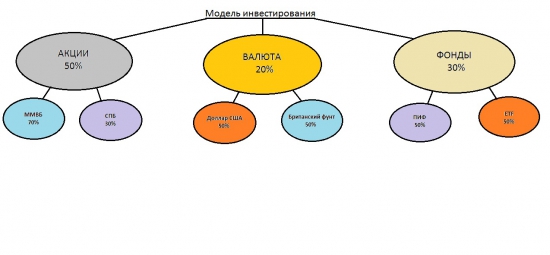

Моя модель инвестирования

- 19 января 2016, 06:26

- |

доброе утро господа

Вашему вниманию хочу представить свою модель долгосрочного инвестирования.

В схеме указан актив и его доля — можно ли так? может доли изменить? что то добавить, заменить или убрать? Вообщем Ваше мнение интересует.

И у какого брокера можно все это купить с одного брокерского счета?

Спасибо за внимание.

25-летний финансовый эксперимент: дети против профессионалов на фондовой бирже

- 11 января 2016, 14:16

- |

Текст видео:

Приветствуем всех!

Меня зовут Александр Хомутов, а это моя дочь Даша. Я занимаюсь портфельным инвестированием уже на протяжении 10 лет. Сегодня на финансовом и около-финансовом рынке есть много посредников, а также мошенников, которые обещают высокие доходности. В итоге мошенники пропадают с деньгами, которые инвесторы заработали потом и кровью. Ситуация с посредниками лучше, но тут стоит отметить другой минус. Посредник будет всегда забирать часть вашей прибыли.

Мы хотим донести до каждого человека идею, что инвестировать на фондовой бирже сегодня может каждый. Самый главный фактор, который влияет на итоговую доходность — это распределение активов. Даже сами активы отходят на второй план. Эта теория была доказана ещё в 1986 году тремя экономистами. Стратегия называется asset allocation, что дословно переводится “распределение активов”.

На Западе уже достаточно долгое время идет эксперимент, где обезьянки выбирают акции, а потом результаты инвестиционного портфеля обезьян сравниваются с деятельностью профессиональных управляющих. Не удивляйтесь, но обезьяны уже несколько лет подряд побеждают “среднего профессионального управляющего”.

( Читать дальше )

Итог портфеля "Вавилон Рус" в 2015 году: +29,2%.И его состав на 2016 год

- 06 января 2016, 22:19

- |

Занимаемся портфельным инвестированием с 2006 года. Решили с этого года начать публиковать состав нашего портфеля. Даже придумали ему название “Вавилон Рус”, параллельно развиваем идею Финансового Клуба у нас в городе.

Для начала опубликуем 10-летнюю историю доходности “Вавилон Рус”:

2006 год: +36,22%

2007 год: +25,67%

2008 год: -26,67%

2009 год: +78,71%

2010 год: +37,6%

2011 год: -0,37%

2012 год: +10,99%

2013 год: +14,76%

2014 год: +9,87%

За основу нашего инвестирования взят принцип asset allocation. Инвестиции на ММВБ в три класса активов:

Акции: доля от 40% до 60%;

Облигации: доля от 15% до 35%;

Золото: доля от 15% до 35%.

В конце каждого года продаются акции, которые по нашим оценкам пора продать, портфель ребалансируется в соответствие с новым соотношением активов. В начале года докупаются акции, которые по нашим оценкам могут быть перспективны в этом году.

( Читать дальше )

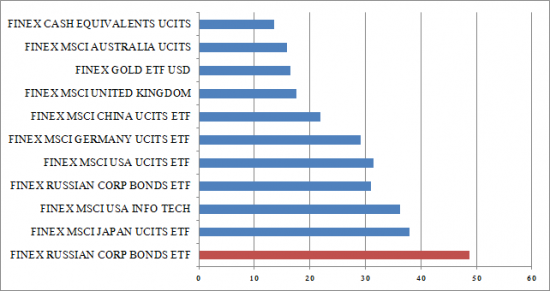

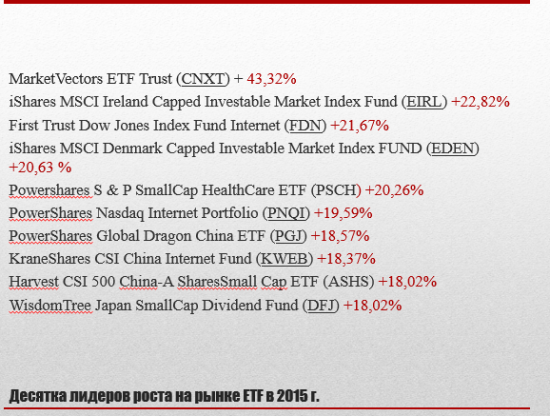

Итоги 2015 г. на рынке ETF c ETFunds.ru

- 05 января 2016, 13:58

- |

Впервые за шесть лет S&P-500 и Dow Jones Industrial закончили год в минусе - 0,7% и 2,33%, соответственно. Это говорит о том, что бычий рынок, берущий отсчет с марта 2009 г., похоже, клонится к закату. Тем более, что это третий по длительности бычий рынок в послевоенной истории. Между тем, Nasdaq в прошлом году вырос на 5,7%. Хотя это далеко это не тот NASDAQ, что в эру dot.com., драйверами его роста стали несколько лидеров американского хайтека.

Между тем четыре места (включая первое) в десятке лидеров рынка ETF 2015 г.,, принадлежат китайским фондам, в значительной степени связанным с интернет индустрией.

Самый большой рост в прошлом году (исключая категории немаржинальных и инверсных фондов) показал MarketVectors ETF Trust (CNXT). Это единственный ETF, который инвестирует только в акции, торгуемые на бирже в Шэнчжене. Этот китайский NASDAQ собрал компании потребительского сектора малой и средней капитализации. С января и по июнь ETF вырос с $30 до $64. В последний день торгов закрылся на отметке $41,29. Рост 43,32%. Вы помните драматические события лета на китайском рынке? Например, с января по июль индекс Шанхайской биржи вырос почти на 50%, и показал почти 100% за год с июля 2014 г.

( Читать дальше )

О надежности ETF

- 29 декабря 2015, 12:05

- |

« Следующий финансовый кризис принесут нам индексы и биржевые фонды. Он неизбежен, учитывая долю ETF в инвестиционных потоках, а также их популярность среди хедж-фондов… Масштабы ETF не вызывают вопросов. Им сейчас принадлежит более 3 трлн. активов.

Консультанты, мнению которых доверяют компании при выборе фондовых управляющих, активно используют эталонное сравнение (бенчмаркинг), поэтому активным управляющим ничего не остается, кроме как внимательно следить за индексом, с которым их сравнивают, и дублировать все глобальные изменения в его составе.

За примерами далеко ходить не надо. Всякий раз после ежегодного обновления индексов Рассела — очень популярных среди фондовых управляющих в США — отмечается наиболее высокая торговая активность за весь год. В июне этого года китайские А-акции достигли максимума и начали падать вскоре после того, как MSCI — это самый значимый индекс для развивающихся рынков — решил повременить с включением их в свой флагманский индекс. ...

( Читать дальше )

"Торгуем на Америке" (видео) программа в Онлайнчате H2t.ru

- 26 декабря 2015, 14:16

- |

Заключительная в этом году еженедельная программа «Торгуем на Америке», выходит по пятницам в Онлайнчате H2t.ru по ссылке www.h2t.ru/academy/online/ .

В этой программе:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал