SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Deutsche Bank

Blackstone нанимает управляющих активами

- 01 сентября 2014, 16:08

- |

Одна из крупнейших инвестиционных компаний мира переманила несколько именитых трейдеров для своего нового многомиллиардного хедж-фонда, который будет играть «по-крупному» на глобальных рынках с использованием самых оригинальных идей и высокомаржинальных операций.

Планы по созданию хедж-фонда Blackstone вынашивала более 5 лет. Он получил название Blackstone Senfina Advisors (в пер. с эсперанто senfina означает «вечный»). Его первыми управляющими стали 38-летний Дэвид Бриггс из Ziff Brothers и бывший трейдер Serengeti Asset Management, 36-летний Биллиал Сикандер. Также были наняты сотрудники, ранее работавшие в Citadel Investment Group (управляющий рисками), Deutsche Bank (экс-глава правового департамента) и еще несколько экспертов из Ziff Brothers.

По данным Wall Street Journal, все вновь пришедшие будут работать на Blackstone внештатно. Новобранцев поделят на 30 команд, каждая из которых получит по $100 млн в управление. Кроме этого им будет предоставлено, при желании, более чем четырехкратное кредитное плечо. Интересно выстроена и структура вознаграждения: основные деньги управляющие будут получать не в качестве доли от 20-процентного куска, который традиционно забирает себе хедж-фонд в случае получения годовой прибыли, а только если они обыграют индексы акций.

( Читать дальше )

- комментировать

- 27 | ★2

- Комментарии ( 10 )

А заинтересованы ли США в европейской стабильности?

- 20 августа 2014, 08:54

- |

Со вчерашнего дня ситуация почти изменилась – цены на нефть (Brent) находятся у тринадцатимесячного минимума из-за падения спроса и спада геополитической напряженности. Развивающиеся рынки выглядят превосходно, например бразильский фондовый индекс. Что касается отечественного, то он растет восемь дней подряд, но при этом не может отыграть июльское снижение. Вчера индекс ММВБ уперся в зону сопротивления 1440-1450 пунктов и «забуксовал». Политика продолжает сильно влиять на фондовый рынок. Вышла новость, что Владимир Путин и Петр Порошенко на следующей неделе встретятся, чтобы положить конец конфронтации – рынок растет. Если над территорией Восточной Украины сбивают самолет или обстреливают колонну беженцев – рынок перестает расти. Шансы на то, что в ближайшее время самолеты над Восточной Украиной перестанут падать, а колоны беженцев попадать под огонь противодействующих сил минимальны. Поэтому, наш рынок будет «трясти». Переговоры по Украине которые провела четверка министров иностранных дел Франции, Германии, России и Украины в принципе не могли завершиться большим успехом. Как можно проводить подобные переговоры в отсутствии ключевого игрока США, который спонсировал Майдан и без которого нынешнее руководство Украины шагу не может ступить? К примеру, Петр Порошенко регулярно консультируется с Джо Байденом по телефону. А заинтересованы ли США в европейской стабильности в тот момент, когда ФРС США перестает покупать облигации в рамках программы QE?

( Читать дальше )

( Читать дальше )

Владимир Путин скажет, что надо затянуть пояса, и народ ответит: Есть затянуть пояса!

- 29 июля 2014, 17:44

- |

Сегодня рынок показывает повышательную динамику. Я рассматриваю это движение как коррекционный отскок. Информационная пружина санкций в последние дни слишком сильно сжалась. Можно было продумать, что Западные санкции это конец экономики и конец политической стабильности в России. Если бы президентские выборы были сегодня, то за Владимира Путина проголосовали 73% россиян. А 54% заявляют, что они не знают политиков способных конкурировать с Путиным и такой человек не появится в краткосрочной перспективе (год назад таких было 48%). Владимир Путин скажет, что надо затянуть пояса, и народ ответит: Есть затянуть пояса! Вот реальный эффект от санкций. А вот количество россиян симпатизирующих Западу сильно убавится и для Запада это большая проблема на ближайшие годы. По данным Der Spiegel из источника немецкой разведки некоторые российские олигархи обеспокоены санкциями Европейского союза и пытаются скорректировать политический курс Путина. Похоже, немецкие разведчики выдают желаемое за действительность.

( Читать дальше )

( Читать дальше )

Банки обвинили в манипуляциях ценами на серебро

- 28 июля 2014, 22:02

- |

Против Deutsche Bank, HSBC и Bank of Nova Scotia подан иск с обвинениями в манипуляции ценами на серебро в объеме на миллиарды долларов. Ответчиками выступают те же самые банки, которых уже подозревали в манипуляциях с ценами на золото.

Истцом выступает некий Скотт Николсон, инвестор из штата Вашингтона, США. В исковом заявлении, в частности, отмечается:

“Чрезвычайный уровень секретности создает условиях, которые потакают манипуляциям. Ответчики обладают серьезной финансовой заинтересованностью в формировании позиций на рынке серебра, причем как по физическому металлу, так и в деривативах по серебру, до того как публикуются официальные данные по установлению цен на серебро, что позволяет им получать огромные и незаконные прибыли”.

Цены на серебро определяются по схеме “фиксации цены” между группой банков. Этому методу уже 117 лет. Впервые метод silver fix (букв. “серебряный фиксинг”) начал применяться в 1897 г., когда цену на серебро в Лондоне определяли между собой такие компании, как Sharps & Wilkins, Mocatta & Goldsmid, Pixley & Abell и Samuel Montagu. Схема “серебряного фиксинга” аналогична “золотому фиксингу”, который до недавнего времени проводили все те же Deutsche Bank, HSBC, Bank of Nova Scotia, обвиненные в манипуляциях с серебром, а также Societe Generale и Barclays.

( Читать дальше )

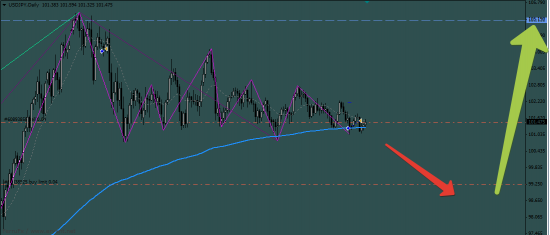

Мнение: эксперт Deutsche Bank - Пара USD/JPY может снова попытаться вырасти в сентябре

- 22 июля 2014, 21:58

- |

Исторический застой пары USD/JPY может продолжиться до августа, пока геополитические риски ограничивают инвесторов, говорит стратег-аналитик Deutsche Bank Тайсукэ Танака. Но пара может снова попытаться вырасти в сентябре, когда инвесторы получат подтверждение показателям, указывающим на рост ВВП США более чем на 3% в 3-м квартале, что позволит им учитывать в цене дальнейшее ужесточение денежно-кредитной политики Федеральной резервной системой. По прогнозу Танаки, к концу года пара может вырасти до диапазона 105-110 и даже выше.

Ожидается, что Государственный пенсионный инвестиционный фонд Японии возьмет на вооружение более агрессивный подход к инвестированию также в сентябре. Кроме того, в 4-м квартале в центре внимания будет возможность дальнейшего смягчения денежно-кредитной политики Банка Японии и продолжение ее смягчения в 2015 году и позднее. До конца года премьер-министр Японии Абэ должен принять окончательное решение о повышении налога с продаж до 10% с 8%.

Возможно и так… как на картинке так что не пропустите вероятность :)

Ожидается, что Государственный пенсионный инвестиционный фонд Японии возьмет на вооружение более агрессивный подход к инвестированию также в сентябре. Кроме того, в 4-м квартале в центре внимания будет возможность дальнейшего смягчения денежно-кредитной политики Банка Японии и продолжение ее смягчения в 2015 году и позднее. До конца года премьер-министр Японии Абэ должен принять окончательное решение о повышении налога с продаж до 10% с 8%.

Возможно и так… как на картинке так что не пропустите вероятность :)

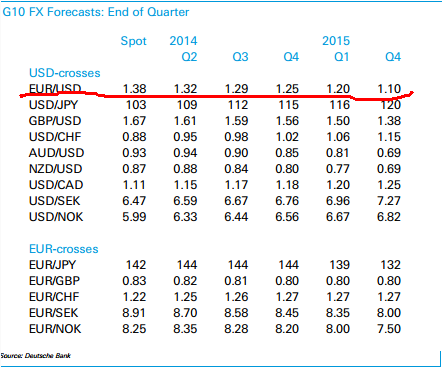

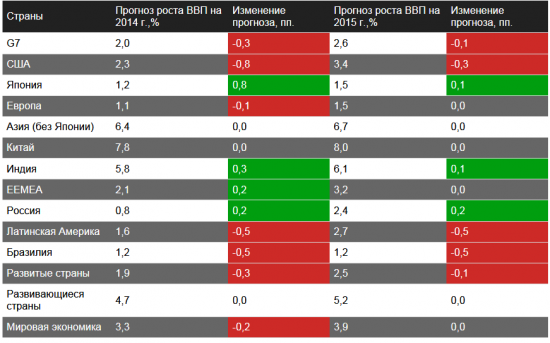

DB: рынки могут дождаться летней бури

- 01 июля 2014, 08:18

- |

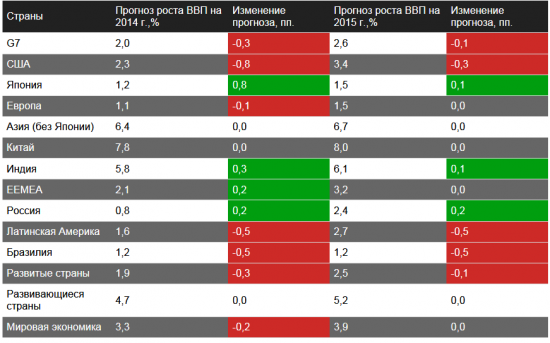

Deutsche Bank пересмотрел свой прогноз относительно роста мировой экономики в сторону ухудшения. Эксперты банка предупреждают, что финансовые рынки ждет «летняя буря».

«В марте мы обновили наши прогнозы относительно мировой экономики, в тот момент финансовые рынки переживали период стабилизации, индикаторы волатильности тестировали минимальные отметки, фондовые индексы обновляли максимумы. Однако период спокойствия не может длиться вечно», — говорится в обзоре банка.

Эксперты Deutsche Bank отмечают, что текущий квартальный обзор предполагает, что спокойствие на мировых рынках будет нарушено, в результате чего в скором времени нас ожидает шторм или гораздо более разрушительная «летняя буря».

Основные опасения аналитиков банка вызывает экономика США. На фоне растущей инфляции, снижения ставки безработицы, роста на ставок на долговом рынке Федеральная резервная система США должна будет к концу лета отказаться от мягкой — «голубиной» — риторики. Фактически «буря» будет отчасти управляемой, поскольку финансовые рынки сфокусируют свое внимание на сворачивании стимулирующих мер ФРС и повышении ставки рефинансирования.

( Читать дальше )

«В марте мы обновили наши прогнозы относительно мировой экономики, в тот момент финансовые рынки переживали период стабилизации, индикаторы волатильности тестировали минимальные отметки, фондовые индексы обновляли максимумы. Однако период спокойствия не может длиться вечно», — говорится в обзоре банка.

Эксперты Deutsche Bank отмечают, что текущий квартальный обзор предполагает, что спокойствие на мировых рынках будет нарушено, в результате чего в скором времени нас ожидает шторм или гораздо более разрушительная «летняя буря».

Основные опасения аналитиков банка вызывает экономика США. На фоне растущей инфляции, снижения ставки безработицы, роста на ставок на долговом рынке Федеральная резервная система США должна будет к концу лета отказаться от мягкой — «голубиной» — риторики. Фактически «буря» будет отчасти управляемой, поскольку финансовые рынки сфокусируют свое внимание на сворачивании стимулирующих мер ФРС и повышении ставки рефинансирования.

( Читать дальше )

Немецкий фонд выводит деньги с российского рынка.

- 30 июня 2014, 15:25

- |

Инвестиционный фонд Deutsche Bank в первом полугодии снизил долю российских акций в своем портфеле более чем на 30%. Как сообщили представители фонда, причиной для таких решений в эти полгода стали российские макроэкономические показатели, санкции против России и "размытые перспективы российского фондового рынка". Кроме того, немецких инвесторов огорчают темпы экономического роста в России, и реальные перспективы технической рецессии. При этом, сильнее всего фонд разочаровался в российском нефтегазовом и банковском секторах. В частности, позиция фонда в «Газпроме» сократилась на 50%, в банке ВТБ и Сбербанке почти в два раза. Эта информация сильно разнится с позицией небезизвестного господина Мобиуса, который настоятельно советует вкладывать деньги в российские акции. Позиция немецких инвесторов кажется мне более обоснованной.

Forex: как на валютном рынке сгорают деньги частных инвесторов. Ведомым овечкам и forex конторам посвящается.

- 11 апреля 2014, 11:33

- |

На рынке форекс первыми всегда проигрывают и теряют деньги мелкие клиенты с депозитами в несколько сотен долларов и плечом 1:1000, обогащая посредников. Forbes разобрался, почему так происходит

Главный редактор сайта Bankir.ru Ян Арт — опытный клиент форекс-контор, он играет на валютном рынке уже шесть лет и управляет не только личным портфелем, но и деньгами сотрудников — примерно $30 000 на всех. За годы рискованной торговли Ян сформулировал главное правило: прибылью игрок может считать только то, что вывел с рынка, а не свои деньги на счету форекс-брокера. «Я постоянно вывожу заработанное на банковские депозиты», — говорит Арт. Он пользуется услугами нескольких форекс-брокеров, в том числе «Альпари», Maximarkets и «Форекс клуба». Максимальную прибыль, 300%, Арту удалось получить в 2011 году, хорошей прибылью он считает 30–40% годовых. Новичков же, как правило, губит жадность. «Большинство людей проигрывают на форексе только потому, что хотят получить слишком много, вложив слишком мало», — считает Арт. У рынка форекс два лица, одно видят крупные банки и корпорации, а на другое смотрят мелкие клиенты с депозитами в несколько сотен долларов и плечом 1:1000. Именно они первыми теряют все деньги, обогащая форексные конторы и других посредников.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал