DOW JONES

Что покупать в среднесрочку фондам? Индексный портфель иностранных акций на Мосбирже.

- 29 марта 2021, 07:06

- |

С одной стороны, много кэша у управляющих фондами и у физиков, вангующих про скорый обвал.

Этот кэш ждет удачную торку входа.

С другой стороны, короткие облигации малодоходны, длинные облигации — в падающем тренде, а многие акции перегреты.

Временно держать часть средств в кэше? (временно, это возможно, многие фонды увеличивают долю кэша)

А российские акции не перегреты, но, если будет коррекция в США и ЕВропе, то эта коррекция распространится на весь мир.

РТС на падении США, в большинстве случаев, падает быстрее, чем американские индексы.

Представьте, что Вы — управляющий фондом, Вам нужны диверсификация и хорошие коэффициенты альфа, бета.

Драг. металлы с августа 2020г. не растут, реальная (за вычетом инфляции) доходность облигаций отрицательная.

Учитывая, что большинство фондов проигрывают индексам, рассмотрим индексные акции.

Рассмотрим индексы (индексный портфель),

отсортированные по весам составляющих их компаний, начиная с максимального веса.

Dow Jones (30 компаний).

( Читать дальше )

- комментировать

- 1.7К

- Комментарии ( 0 )

Дальние фьючи в США массово закрывают (летом - высокий риск инфляции и страха). Вспомним хайповое настроение 2008г.

- 28 марта 2021, 10:04

- |

Коллеги,

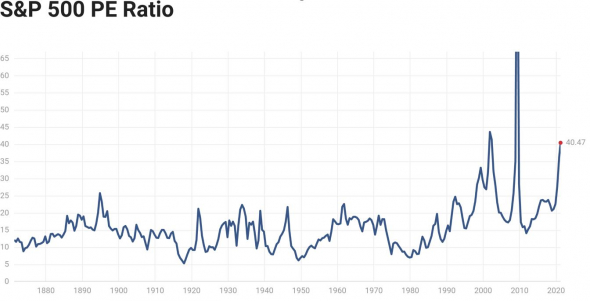

P/E индекса S&P 500 уже выше 40 (средний 15, исторический max 123).

По индикатору Баффета (отношение капитализации к ВВП),

сейчас оценка мировых рынков акций на историческом максимуме.

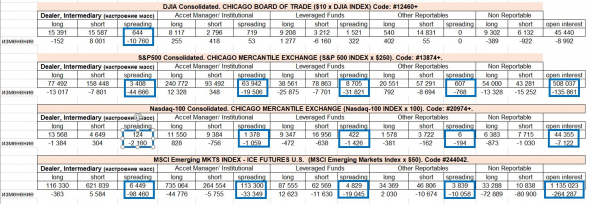

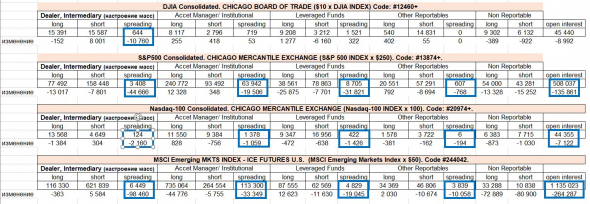

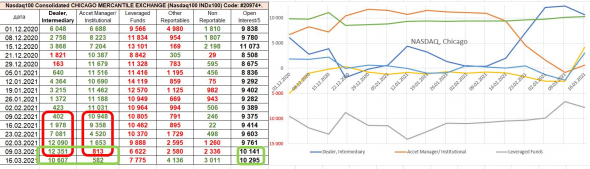

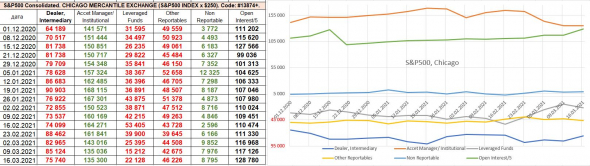

Все группы участников рынка закрывают длинные фьючерсы, но в апреле еще вероятен рост

(spreading — это контракты на покупку и одновременно

такое же количество контрактов на продажу, но с разными датами экспирации, т.е. сезонные стратегии,

информация из последнего отчета CFTC,COT, выделил закрытие spreading к предыдущей неделе).

( Читать дальше )

Обзор рынка Forex на неделю: 29 марта - 02 апреля 2021г.

- 27 марта 2021, 14:07

- |

Сегодня проведём обзор рынка Forex на предстоящую торговую неделю с 29 марта — 02 апреля 2021г..

Разберём несколько вариантов развития событий при помощи технического анализа. Рассмотрим следующие инструменты: EUR/USD, USD/CAD, XAU/USD, GBP/USD, USD/CHF, USD/JPY, NZD/USD, AUD/USD, S&P500, DOW JONES, USD/RUB, EUR/RUB, WTI, BRENT, Индекс USD, NASDAQ, ПРИРОДНЫЙ ГАЗ, BTC/USD.

Если Вы хотите сразу посмотреть обзор по интересующему Вас инструменту, ниже предоставлены таймкоды для Вашего удобства. Приятного просмота!

( Читать дальше )

Анализ отчетов СОТ: оптимизм в апреле, но мощное закрытие дальних контрактов по фондовым индексам: высокие риски с мая. Рубль, нефть, индексы. SELL IN MAY AND GO AWAY ?

- 27 марта 2021, 14:06

- |

по законам США, крупные участники рынка информируют CFTC о своих позициях,

мелкие не отчитываются и называются NON Reportable.

Еженедельно на сайте CFTC публикуют позиции групп участников рынка и их изменения.

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

Если лонгов больше, цифра зеленая.

Если шортов больше, цифра красная.

Spreading — удержание противоположных позиций в фьючерсах с разными датами экспирации

(ставки на сезонность).

Обратите внимание на резкое уменьшение spreading по индексам (видимо, сокращают дальние контракты):

По индексам:

с конца марта — оптимизм, но дальше — неопределенность.

«SELL IN MAY AND GO AWAY ?» (высокая вероятность, что на ужесточении ДКП в мире, эта поговорка в 2021г. сработает.

( Читать дальше )

Простой дивидендный индекс, обгоняющий S&P 500 по доходности (Dow Jones High Yeld Select 10 Index (MUT))

- 26 марта 2021, 18:59

- |

Разбирался с индексами и ETF. Хотелось найти что-то довольно простое и эффективное на рынок США, что можно было бы не сложно собрать на долгосрок неквалу, и что создавало бы денежный поток. Конечно, в первую очередь в голову приходят ЕТФы на SP500 (FXUS, VTBA), и индекс Dow Jones Industial Average. Но ЕТФы не платят дивиденды и имеют комиссию, собрать DJI на СПБ теперь возможно, но будет стоить около 5000$ (или 4500$ на 90% индекса).

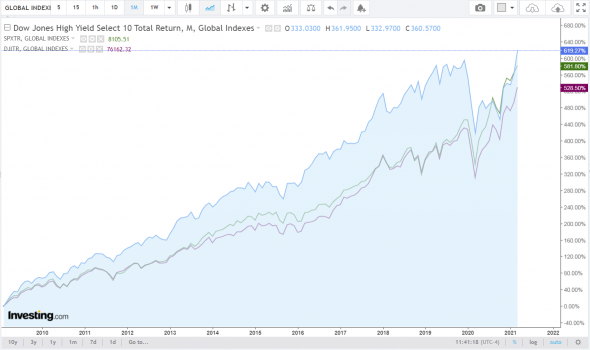

Нашел интересное ответвление индекса Dow Jones, основанное на выборке из 10 компаний «Dow Jones High Yeld Select 10 Index», тикер MUT (price) и MUTR (total return).

Состав индекса найти не удалось, но по открытой документации можно рассчитать какие в нем находятся компании. Что и будет сделано в топике.

Страница индекса:

www.spglobal.com/spdji/en/indices/strategy/dow-jones-high-yield-select-10-index/#overview

Сравнение динамики total return с SPXTR и DJITR после мирового кризиса 2008 года

Неплохо! Всего лишь 10 акций, которые значительно обгоняют SP500!

( Читать дальше )

Обзор рынка Forex на неделю: 22 - 26 марта 2021г.

- 23 марта 2021, 22:33

- |

Приветствую трейдеры!

Сегодня проведём обзор рынка Forex на данную торговую неделю с 22 — 26 марта 2021г… Разберём несколько вариантов развития событий при помощи технического анализа. Рассмотрим следующие инструменты: EUR/USD, USD/CAD, XAU/USD, GBP/USD, USD/CHF, USD/JPY, NZD/USD, AUD/USD, S&P500, DOW JONES, USD/RUB, EUR/RUB, WTI, BRENT, Индекс USD, NASDAQ, ПРИРОДНЫЙ ГАЗ, BTC/USD.

Если Вы хотите сразу посмотреть обзор по интересующему Вас инструменту, ниже предоставлены таймкоды для Вашего удобства.

( Читать дальше )

Jow Jones, Nasdaq: высокая вероятность отскока в марте - апреле, рост $, анализ отчетов COT. Sell in May and go away ?

- 20 марта 2021, 16:30

- |

Апрель, ноябрь — статистически лучшие месяцы на фондовых рынках.

Видимо, это — одна из причин для позитива.

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

Если лонгов больше, цифра зеленая.

Если шортов больше, цифра красная.

( Читать дальше )

Изменения позиций участников рынка: CFTC, мнение о рубле, фондовых и товарных индексах

- 13 марта 2021, 14:15

- |

Рынки перегреты, P/E индекса S&P уже 40 (исторический максимум 123, средний исторический P/E = 15).

Но из пакета помощи в $1,9 трлн, в апреле на рынок попадут новые деньги, о которые крупняк сможет уменьшить позиции.

Поэтому в марте — апреле возможна еще одна волна роста.

«Sell in May and Go Away» ???

С одной стороны, стимулы (могут и дальше принимать пакеты),

с другой стороны, рост инфляции.

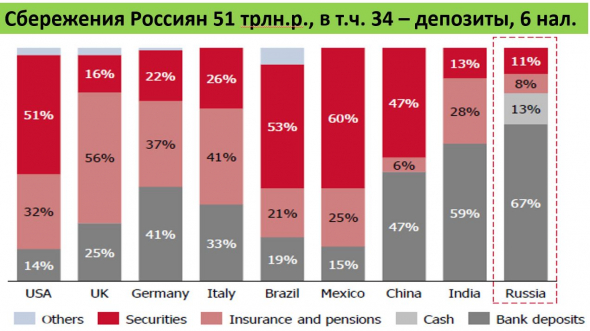

Обратите внимание: 51% сбережений американцы держат именно в ценных бумагах (россияне только 11%).

Обработал отчеты CFTC.

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

Если лонгов больше, цифра зеленая.

Если шортов больше, цифра красная.

( Читать дальше )

Что ждет S&P500?

- 11 марта 2021, 15:11

- |

В этом видео провожу широкий анализ фондового рынка США, использую макроэкономические и финансовые теории, также техническая картина и оцениваю аппетит к риску.

( Читать дальше )

Самая популярная тема февраля: обвал. Инфляция растет. Где обвал? Когда обвал? А будет ли обвал ? Возможные сценарии.

- 11 марта 2021, 07:12

- |

Недели 2 назад около половины постов из ТОП-10 были про обвал.

Фактическая доходность US Treasures и цена ETF на 10-летние US Treasures

(обратите внимание, во сколько раз отличается доходность коротких и длинных US Treasures,

ненормальная пропорция):

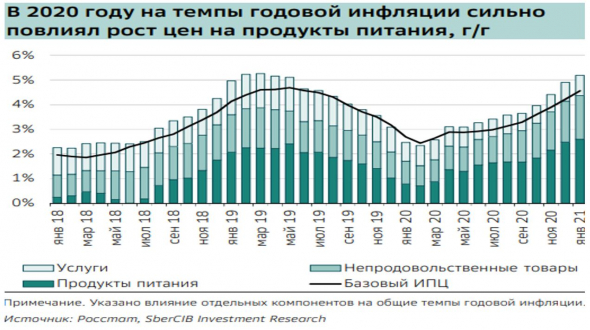

Инфляция растет:

— в США CPI за февраль 1,7 годовых, за январь 1,4% годовых),

— в РФ в январе инфляция 5,2% годовых, в феврале 0,8%, это около 10% годовых.

Рынки в боковике, коррекции пока не видно.

Инфляция в России (февраль: аж под 10% годовых):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал