Блог им. OlegDubinskiy

Дальние фьючи в США массово закрывают (летом - высокий риск инфляции и страха). Вспомним хайповое настроение 2008г.

- 28 марта 2021, 10:04

- |

Коллеги,

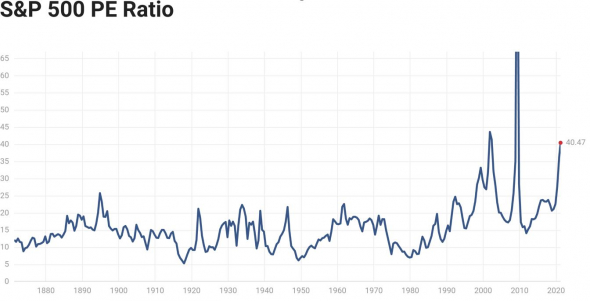

P/E индекса S&P 500 уже выше 40 (средний 15, исторический max 123).

По индикатору Баффета (отношение капитализации к ВВП),

сейчас оценка мировых рынков акций на историческом максимуме.

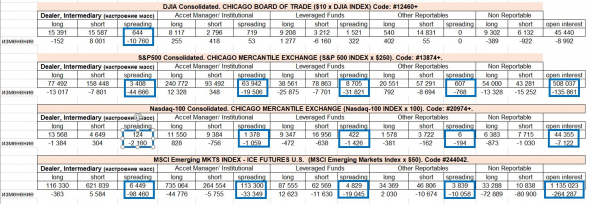

Все группы участников рынка закрывают длинные фьючерсы, но в апреле еще вероятен рост

(spreading — это контракты на покупку и одновременно

такое же количество контрактов на продажу, но с разными датами экспирации, т.е. сезонные стратегии,

информация из последнего отчета CFTC,COT, выделил закрытие spreading к предыдущей неделе).

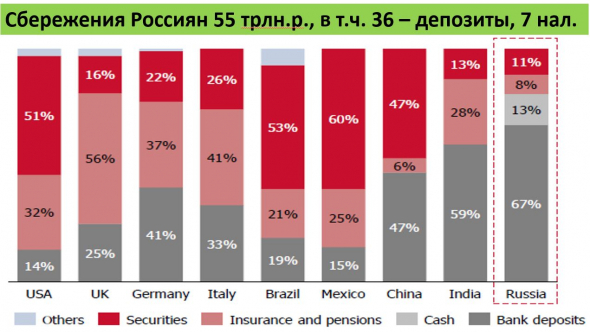

Обратите внимание, 51% сбережений американцы держат в ценных бумагах

(securities — это ценные бумаги).

Поэтому деньги из помощи и стимулы оказываются на рынках и этими деньгами накачивают пузыри.

Сейчас на рынке рекордное количество новичков.

Брокеры, которым наплевать на результат инвестирования клиентов, нуждаются в новых деньгах, новых комиссионных,

им нужен приток активных клиентов (активных, т.к. чем больше операций, тем чаще они получают комиссию).

И говорят: инфляция, печатный станок, cash is trash, нужно срочно что — то покупать, а лучше, покупать все подряд,

спасать деньги, вкладывая их в что — то реальное и срочно, бегом, быстрее, пока не выросло еще больше.. .

С 2021г. стал расти индекс доллара (risk off): когда рынки растут вместе с ростом индекса доллара, этот рост нельзя назвать сильным.

То есть рынок не широкий: ПРИ УВЕРЕННОМ РОСТЕ, ДОЛЛАР ОБЫЧНО ПАДАЕТ.

Мир — не такой большой и все в нем взаимосвязано.

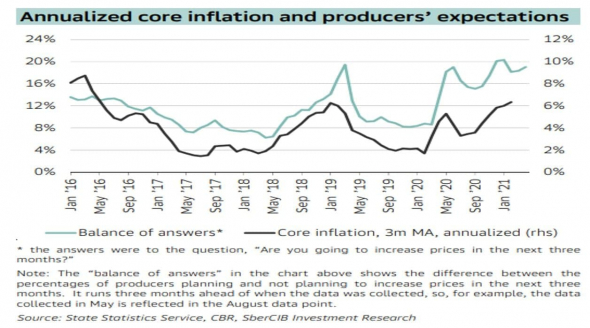

Обратите внимание:

ТОП менеджеры в РФ собираются за 18 мес. поднимать цены на свою продукцию в среднем на 18%

(бирюзовый график и левая шкала):

Летом мы увидим рост инфляции, новые законы о повышении налогов в США со следующего финансового года,

ФИНАНСОВЫЙ ГОД В США С 01 ОКТЯБРЯ ПО 30 СЕНТЯБРЯ.

Кому нужен будет доллар при 0 ставках, ФРС само будет выкупать новые US Treasures

(обслуживание долга и финансирование дефицита бюджета) ?

США будут смотреть, как вес доллара снижается и идет отток из долларовых активов и вывод капитала из США ???

Нет, меры будут приняты: придется повышать ставки, иначе доллары будут нужны только для краткосрочных расчетов.

Кризисы происходят из-за плохих долгов.

В марте 2020г.падение, которое залили деньгами, не решило долговых проблем, а, наоборот: проблемы стали глубже.

Более 25% компаний в США и в Европе — это компании — зомби (стоимость обслуживания долга выше доналоговой прибыли)

не ушли с рынка только потому, что им дали кредиты.

При росте ставок, при ужесточении ДКП, как обслуживать кредиты: будет волна банкротств и проблемы с банками.

«Все новое — это хорошо забытое старое», очень интересная поговорка.

Вспоминаю, какое настроение было настроение в начале ипотечного кризиса в 2008г.

Немного поделюсь тем отличным настроением, эйфорией в прессе в 2008г.

На 1 1 2021г. в РФ было 9 млн. брокерских счетов, из них 5 млн. были открыты в 2020г.

Подавляющее большинство россиян, у которых открыты брокерские счета, большинство управляющих

никогда не работали на медвежьем рынке (падение от 20% в течении от 6 мес.),

последний раз мировые рынки были в медвежьем тренде в 2008г.

Фондовый рынок — это такое замечательное место, на котором большинству раздают деньги на халяву:

покупай акции, да жди, пока отрастут, все очень просто ???

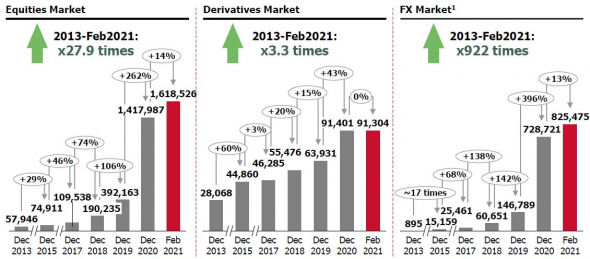

В 28 раз с декабря 2013г. по февраль 2021г. выросли активы розничных клиентов на фондовой секции Мосбиржи

(рост активов, довложения, открытие новых счетов).

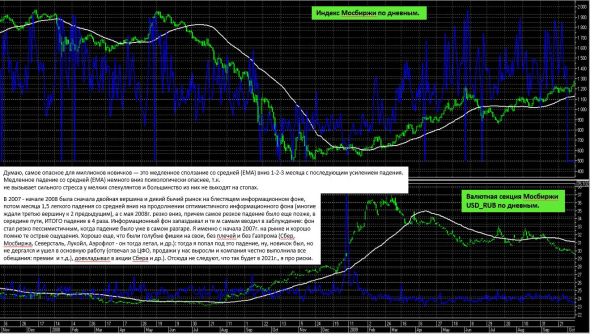

На рынке с 2007г., помню о падение.

Сделал слайд:

индекс ММВБ (теперь — Мосбиржи) и график USD_RUB, написал комментарии (на белом фоне):

Новые инвесторы, которые покупают долгосрочно даже не смотря на фундаментальные показатели.. .

Просто, сметают бренды, которые нравятся (Тесла и т.п.): сильные бренды сметают сильнее, потому что нравится.. .

Вспоминаю диалог Лени Голубкова с его братом Иваном:

Крупные участники американского рынка отчитываются о своих позициях перед CFTC,

на сайте CFTC еженедельно публикуют информацию о позициях участников рынка и их изменениях.

Скачиваю в свой excel, написал формулы для обработки и построения графиков.

анализ выложил на youtube

https://www.youtube.com/watch?v=eRHN9aUawiU

Считаю высокой вероятность коррекции в мае и летом 2021г.

Возможно, поговорка «Sell in May and go away» в 2021г. сработает.

В telegram рекламы нет, ничего не продаю, хобби.

Адрес в Telegram: @OlegTrading

t.me/s/OlegTrading

С уважением,

Олег.

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- eurrub

- EURUSD

- IMOEX

- NASDAQ

- rgbi

- S&P500

- Si

- акции

- банки

- брокеры

- БСП

- бюджет

- бюджет РФ 2025

- валюта

- вклады

- Владимир Путин

- ВТБ

- Газпром

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- евро

- золото

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- мирные переговоры

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- отчеты МСФО

- офз

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- пошлины США

- прогноз по акциям

- Роснефть

- РТС

- рубль

- рынки

- рынок

- санкции

- санкции США

- Сбер

- сбербанк

- СВО

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- торговые войны

- Трамп

- трейдинг

- тренд

- узкая денежная база

- Украина

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- экономика США

- юань

Точно же не возможно знать будущее.

По ходу, будет понятнее.

smart-lab.ru/mobile/topic/685118/

Сам по себе никакой индикатор ничего не гарантирует.

P/E, индикатор Баффета, мультипликаторы компаний,… . — это мазки в общей картине.

И все вместе, эти мазки дают понимание того, где мы находимся и что, вероятно, может произойти дальше.

Вы правы, будущее точно знать нельзя.

Но предполагать интересно.

В том числе, интересно смотреть на изменения позиций групп

участников рынка.

Падать можно не обязательно на налогах или других новостях,

падать можно и без новостей, падать, если выставлены большие объемы на продажу.

Уменьшение ОИ в индексных фьючерсах не менее важно, чем например, уменьшение объема торгов на фондовом рынке.

Про равенство лонгов и шортах на фьючерсах — это все равно, что написать что 2 х 2 = 4.