Cbonds

ДОМ.PФ — «Эмитент года» по версии Cbonds Awards

- 09 декабря 2025, 11:49

- |

ДОМ.PФ стал «Эмитентом года» по версии Cbonds Awards — за реализацию крупнейшего IPO и весомый вклад в развитие российского долгового рынка. Престижная премия достаётся нам уже в четвёртый раз подряд — с 2022 по 2025 гг.

🔵Банк ДОМ.PФ был отмечен наградами в 8 номинациях — как организатор размещения облигаций компаний, выбранных лучшими в своих отраслях. Среди них — сделки в сфере энергетики, строительства, транспорта, связи и коммуникаций, а также в банковском секторе.

Cbonds Awards — ежегодная премия, которая вручается лучшим участникам облигационного рынка России. Его итоги подводятся с помощью открытого голосования.

- комментировать

- 10.2К

- Комментарии ( 1 )

Прошел Investfunds Forum XVI — конференция институциональных инвесторов

- 25 мая 2025, 13:22

- |

Хотелось бы отметить, что всё было на очень высоком уровне, как и предыдущие большие мероприятия, организованные CBONDS.

Особенно мне нравится нетворкинг. С каждым новым моим приездом всё труднее встретить новых лиц. Но это нельзя назвать минусом, так как с теми, с кем был знаком ранее, всегда есть что обсудить новое или напомнить о своих постоянных проектах. Мне нравится, что среди профсообщества всё больше интереса, к моей программе профессиональной подготовки "Финансовые и фондовые рынки" в ВШБ НИУ ВШЭ. Есть интерес к ЗПИФам, которые мы можем реализовать в УК ФБ Август. Приятно, что среди институционалов есть интерес к моим инвестиционным решениям и мнению о перспективах различных инструментов на фондовом рынке.

Конечно, есть предложения посотрудничать и в проектах, которые предлагают другие участники рынка.

Я остался доволен конференцией, и надеюсь, что из большого числа разговоров родится несколько коммерческих совместных проектов.

Спасибо Сергею Лялину и команде CBONDS за прекрасное мероприятие.

( Читать дальше )

Прогнозные значения показателей отчетности от «Цифра брокер» на Cbonds.ru

- 15 мая 2025, 16:41

- |

На сайте Cbonds теперь доступны прогнозные значения показателей отчетности от «Цифра брокер».

Cbonds продолжает расширять линейку индексов по консенсус-прогнозам показателей отчетности российских эмитентов. Теперь в индексах по финансовым показателям можно ознакомиться с прогнозами от аналитиков «Цифра брокер».

В прогнозные значения входят такие показатели, как EBITDA, рентабельность по EBITDA, CAPEX, чистая прибыль и так далее. Помимо прогнозов на 2025 и 2026 годы наши аналитики предоставляют прогнозные значения на 2027 и 2028 годы, в которые также входят прогнозные значения по расчетным показателям P/B и чистый долг/EBITDA.

Наталия Пырьева, ведущий аналитик «Цифра брокер»:

Инвесторам необходима профессиональная аналитика для создания эффективных стратегий, поэтому мы стремимся максимально широко смотреть на рынок и строить свои прогнозы на несколько лет вперед. Мы знаем, насколько важна для рынка качественная экспертиза. Консенсус-прогноз позволяет получить инвесторам наиболее полную картину ожиданий на рынке, что помогает в принятии инвестиционных решений.

( Читать дальше )

Заметки с Конференции CBonds и Smartlab - Мастер-класс рассудительности от Максима Орловского

- 01 марта 2025, 20:08

- |

Максим Орловский рассказал, где полный джус 🧃

Очередной, очень сложный, мастер-класс рассудительности, опыта, критического мышления и последовательности от отца инвестиций.

Торопиться не надо и не надо быть оптимистом 🤡

«В любой кризис у тебя должно быть минимум 40% кэша и портфель, который потеряет пусть 10%.

Остальная доля кэша сделает весь результат.

ВДО от размещения до первого купона доживет всегда».

👉 Этот «джус» недоступен для большинства инвесторов.

Так что сидите спокойно и не нервничайте.

Это как Джордан или Овечкин, это уникально, аномально и вообще не для всех.

Красиво? — Да.

Повторить — Невозможно.

Также на конференции обсудили:

💡 Почему опытные инвесторы выбирают фонды облигаций? Узнайте их секреты!

Если вы думаете, что облигации — это проще некуда, то вы точно вообще ничего не понимаете в них.

Кошмар, как все сложно и заморочено 😱

Нюансов тьма просто.

Вывод мой такой.

Это ещё лет 5-15 может пройти, чтобы мне с опытом 15 лет на рынке немного вникнуть правильно.

Решение — очевидное для меня, как Управляющего собственным и лучшим фондом акций страны.

( Читать дальше )

С облигаций богатым не станешь - Репортаж Aromath🎪 с Конференции CBonds и Smartlab

- 01 марта 2025, 16:48

- |

«Нужно покупать сильное конкурентное преимущество по хорошей цене.

Стоимость программного кода может снизиться в 100 раз (привет, Яндекс, Циан, Хэдхантер).

Нужно думать, чтобы это преимущество не ушло.

Единица стоимости рабочей силы является релевантным показателем развития и эффективности.

Облигации — стандартный способ сохранить деньги на уровне инфляции.

Облигации — хороший инструмент, отдыхаешь на Мальдивах, а в субботу, воскресенье деньги идут, ты ничего не делаешь, а доходность есть.

Владеет лично акциями Сбер и X5, основной капитал в Совкомбанке, все остальное несильно влияет на портфель.

Болит голова постоянно - как научить все 30 тысяч сотрудников одновременно пользоваться AI?

Внедрение AI — в числе первых задач.

Люди зарабатывают в 10 концов, а мы не можем — мы под санкциями.

Все это эльдорадо сейчас прошло мимо нас.

Инвестиции в эксклюзивные товары не дают ликвидности.

Научная деятельность — первична.

»

Хотимский Дмитрий, мажоритарий Совкомбанка.

👍 А вот это действительно был сочный и полный эксклюзив 👏

( Читать дальше )

Остановка продаж билетов на Smart-Lab & Cbonds PRO облигации – финальный этап!

- 27 февраля 2025, 17:02

- |

1 марта состоится конференция Smart-Lab & Cbonds PRO облигации – главное облигационное событие для инвесторов в 2025 году.

Продажи билетов скоро закроются, и попасть на мероприятие будет невозможно.

Что будет на конференции?

• Глубокий анализ облигационного рынка от профессионалов (Максим Орловский, Ярослав Кабаков, Егор Сусин) – перспективные бумаги, оценка рисков, стратегии размещения капитала.

• Прогноз по ставкам и инфляции – мнение представителей ЦБ (Кирилл Тремасов) и Минфина (Денис Мамонов)

• Реальные кейсы от управляющих фондов и частных инвесторов – как зарабатывать на облигациях в 2025 году.

• Закрытые дискуссии и нетворкинг – возможность напрямую задать вопросы ведущим экспертам рынка и государству.

Если вы ещё не приобрели билет, это последний шанс попасть в число участников конференции и получить актуальную аналитику по рынку облигаций.

Регистрация скоро закроется! Успейте забронировать место:

bonds.smart-lab.ru

( Читать дальше )

Банк России 14 февраля сохранил ключевую ставку на уровне 21%: как изменились перспективы долгового рынка и на чем можно заработать?

- 26 февраля 2025, 16:08

- |

Банк России 14 февраля ожидаемо сохранил ключевую ставку на уровне 21% годовых, при этом дал умеренно-жесткий комментарий. Также регулятор представил обновленный базовый среднесрочный прогноз, где были повышены ориентиры по среднегодовой регулируемой ставке и инфляции на этот год.

ЦБ РФ по-прежнему ждет снижения инфляции к уровню таргета в 4% к концу 2026 г. Среднегодовая ключевая ставка достигнет нейтрального уровня в 7,5-8,5% в 2027 г. Что же ждет долговой рублевый рынок при таких ориентирах регулятора в случае их реализации?

( Читать дальше )

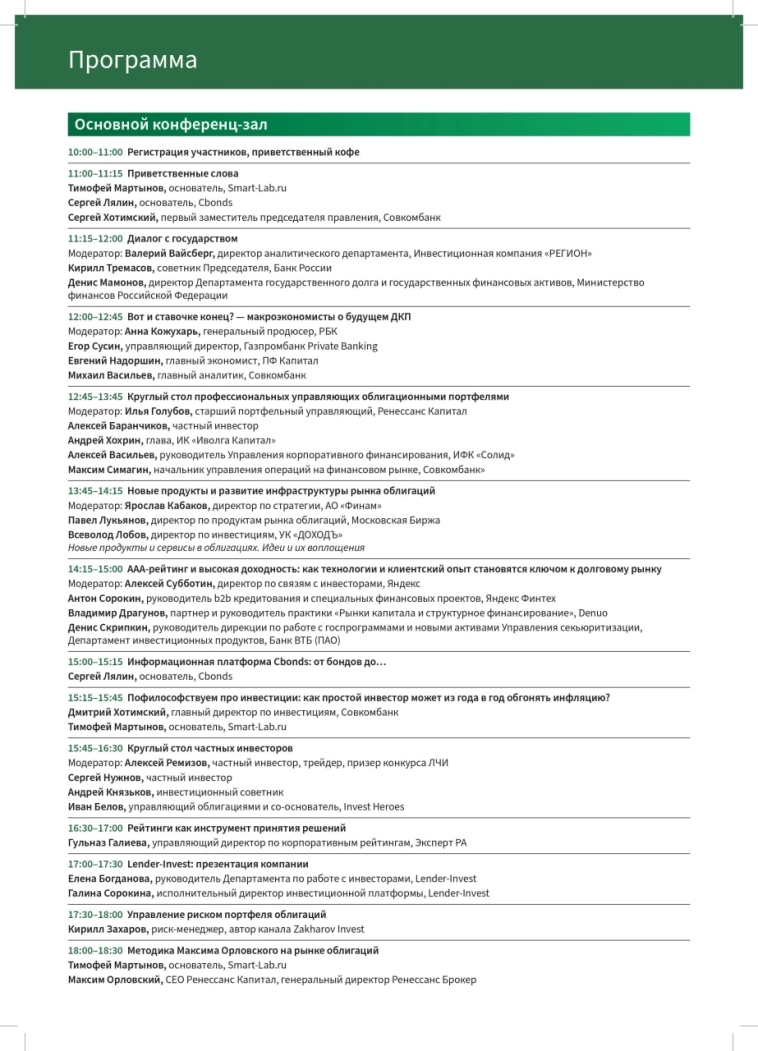

РАСПИСАНИЕ КОНФЕРЕНЦИИ Cbonds & Smart-Lab PRO облигации

- 24 февраля 2025, 15:26

- |

Дорогие участники конференции, мы ещё не делились с вами финальной версией расписания — исправляемся!

🖌Помечаем интересующие выступления галочкой, вписываем их себе в календарь и с нетерпением ждём субботы вместе с вами

А тех, кто ещё не успел приобрести билет, ждём на нашем сайте:

bonds.smart-lab.ru

( Читать дальше )

Билеты заканчиваются! 10 дней до конференции PRO облигации!

- 20 февраля 2025, 18:59

- |

Остались считанные дни до конференции, и билетов тоже осталось немного. И если стандартные ещё можно урвать, то VIP-билетов осталось буквально… 14 штук.

Ни на что не намекаем, но возможность пообщаться с топ-менеджментом и владельцами компаний уплывает из-под носа как теплоход Radisson от причала после деловой части конференции 😉

Сегодня или никогда:

bonds.smart-lab.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал