CAPE

Взгляд на график CAPE без гаданий

- 19 февраля 2020, 18:20

- |

Картинка:

Кратко:

Всё есть курвафиттинг.Длинно:

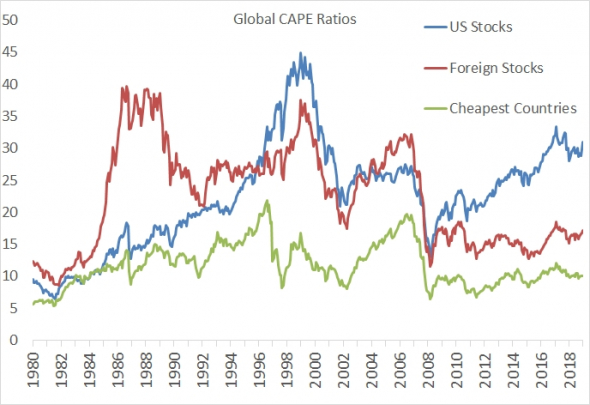

Во-первых, надо понимать, что результат среднего сильно зависит от диапазона дат. Автор исследования просто выбрал тот диапазон, который доказал его теорию. Типа и US, и Foreign с 1980-го в среднем имеют CAPE 22, а значит, сейчас идёт переоценка по одному и недооценка по другому. При этом 1980-й ничем вообще не примечателен, кроме того, что позволяет подогнать решение под ответ :) Достаточно взять какой-нить 1987-й, и картина среднего заиграет неожиданными красками.Во-вторых, единственное, что на самом деле неизменно на графике и не меняется при смене диапазона — дешёвые страны так и остаются дешёвыми. Извините, фанаты России, но если у нас тут P/E 7, то это не значит, что скоро прилетит волшебник на голубом вертолете, и наши акции вырастут втрое. Куда вероятнее, что и спустя 10-20 лет у нас будет P/E 7. Sad, but true.

( Читать дальше )

- комментировать

- 483

- Комментарии ( 1 )

Не будь еще одним идиотом с Уолл-Стрит!!! Для вас инвесторы.

- 17 сентября 2019, 14:19

- |

«Прошлые показатели не свидетельствуют о будущих результатах”

»Покупай и держи"

«рынок всегда идет вверх»

«никто не может рассчитать время рынка»

«выкупай падение»

“с чем? Вы сказали, чтобы ничего не продавать"

«просто, заложить квартиру»

Изображение выше показывает примерно то, что происходит сразу после того, как все рады что рынок идет вверх без сучка и задоринки в течение довольно долгого времени. Убежденность в том, что он может только расти дальше, широко распространена и прочно укоренилась в психике инвесторов (а кто заботится о рисках?)

Большинство инвесторов идиоты, включая многих профи.

( Читать дальше )

Немного информации для размышления всем тем, кто умеет размышлять.

- 27 января 2018, 11:15

- |

А теперь непосредственно текст:

Спирин в своём ЖЖ разместил интересный материал:

https://fintraining.livejournal.com/969231.html

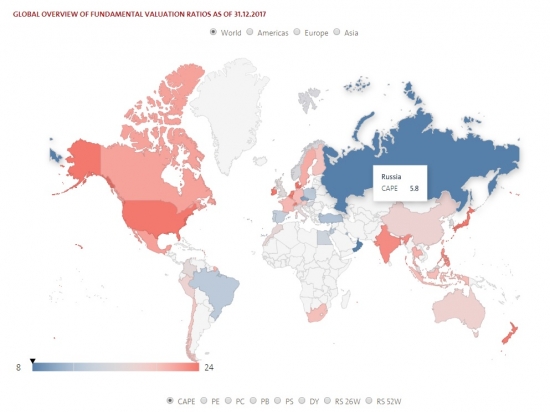

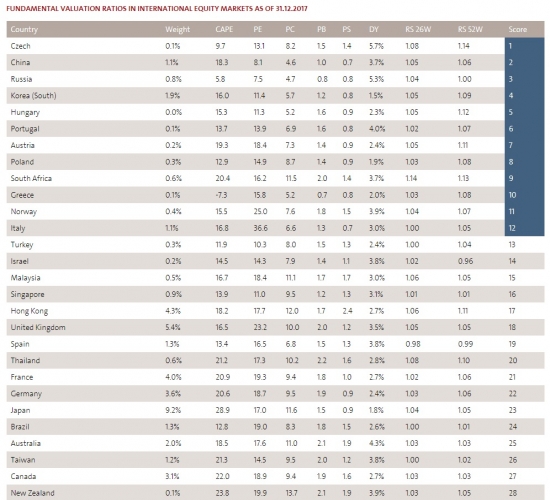

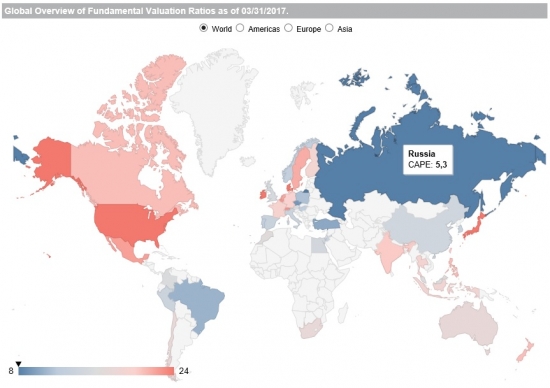

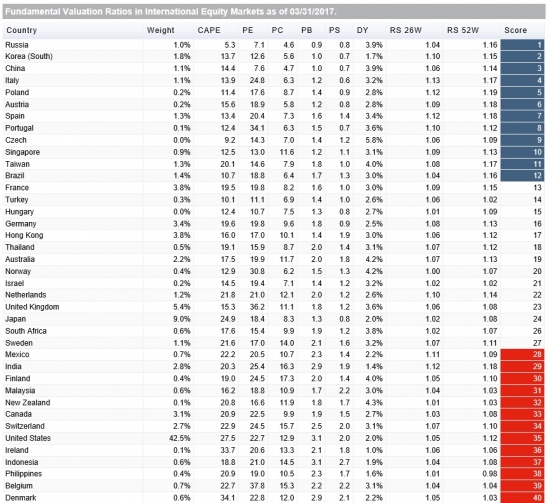

«Shiller CAPE в динамике по 26 странам.»

http://shiller.barclays.com/SM/12/en/in… ratios.app

Если щёлкните по ссылке, появится график американского фондового рынка с 1982 года. Желающие могут сравнить его динамику с динамикой одного из 25 рынков, или со всеми 25-тью рынками, поставив галочки в нужных квадратиках. 30 мая 2008 года значение CAPE российского рынка составляло 25,58, а американского 23,69. Российский рынок был жутко переоценён. CAPE неплохой прогнозный коэффициент, говорящий о том, что если его значение значительно превышает среднее значение за предыдущий долгосрочный период, то скорее всего в последующие 10 лет рынок сильно снизится. Так с российским рынком и произошло. После максимума 2008 года по CAPE, наш рынок демонстрировал крайне невразумительную динамику. На конец 2017 года значение CAPE нашего рынка всего 7,23, и есть основания надеяться, что в течение следующих 10 лет рынок наш подрастёт. Он, кстати, самый дешёвый из всех 26 рынков. Сейчас попробовал поставить все 26 галочек и не получилось. Видимо потому, что если на графике будут 26 кривых, то вообще ни чего не разберёшь.

( Читать дальше )

Акции РФ: ракете пора взлетать.

- 12 ноября 2017, 15:36

- |

---

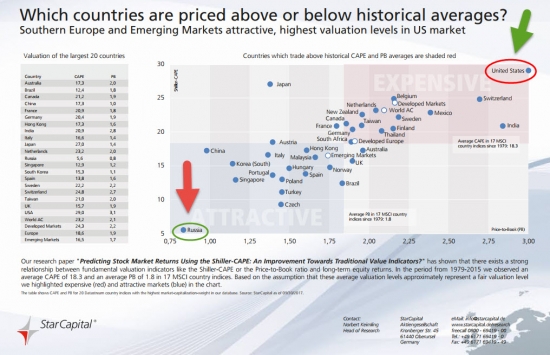

Недавно один господинчик опубликовал на Смарт Лабе такую картинку:

Вот этот пост

МФЦ построен! Ура, товарищи!

Автор сопроводил его издевательским комментарием в духе: Фу… какие мы позорники, наш рынок первый с конца. Я написал вежливые и содержательные комментарии по поводу того, что на самом деле изображено на этом рисунке, но человек их стёр, а возможно и забанил меня.

---

Начну с анализа этой картинки.

Левая вертикальная ось показывает мультипликатор CAPE. Это по сути всем известный P/E (биржевая цена делённая на чистую прибыль, приходящуюся на 1 акцию). CAPE — это P/E за 10 лет. Низкий CAPE означает, что у компании высокая чистая прибыль и низкая биржевая цена. Акция недооценённая. В нашем случае CAPE посчитан для всех голубых фишек российского рынка. У нас

( Читать дальше )

Рекорды переоцененности рынка. S&P 500 и NASDAQ.

- 07 ноября 2017, 14:40

- |

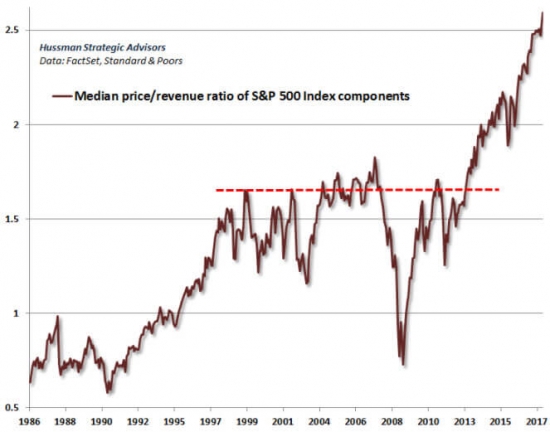

Рекорд коэффициента цена/выручка для акций, входящих в индекс S&P 500. Показатель на 50% превышает свои пики 2000 года.

( Читать дальше )

CAPE (Shiller P/E) ФР РФ

- 09 октября 2017, 09:40

- |

С лёгкой руки Спирина чаще всего, когда в рунете начинается обсуждение CAPE, приводят вот эту ссылку: http://www.starcapital.de/research/stockmarketvaluation

Там можно посмотреть CAPE по странам.

Но мне не хватало на этом сайте исторического значения и среднего.

Вот тут есть:

1) Среднее для РФ — 6,4, на данный момент 5,4: https://goo.gl/4vYUc6

Полная ссылка на всякий пожарный: interactive.researchaffiliates.com/asset-allocation/#!/?category=Emerging+Markets¤cy=USD&expanded=tertiary&group=all&model=ER&period=Historical+YTD&scale=LINEAR&selected=23&terms=REAL&type=Equities

2) График значения CAPE (для РФ с 2007 года): https://goo.gl/WcCm9A

Полная ссылка: https://interactive.researchaffiliates.com/asset-allocation/#!/?category=Emerging+Markets¤cy=USD&expanded=tertiary&group=all&model=ER&period=Historical+YTD&scale=LINEAR&selected=23&terms=REAL&tertiary=shiller-pe-cape-ratio-line&type=Equities

Рынки готовятся повторить крах 1929 года?

- 10 августа 2017, 16:41

- |

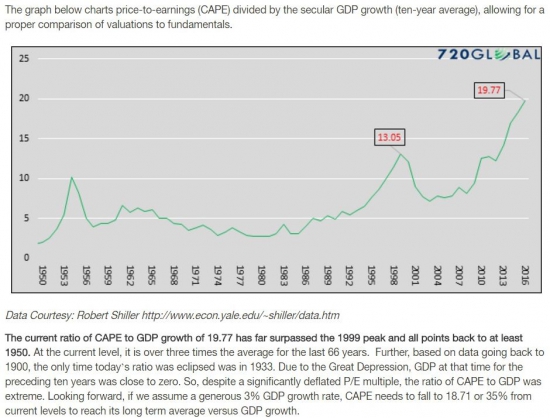

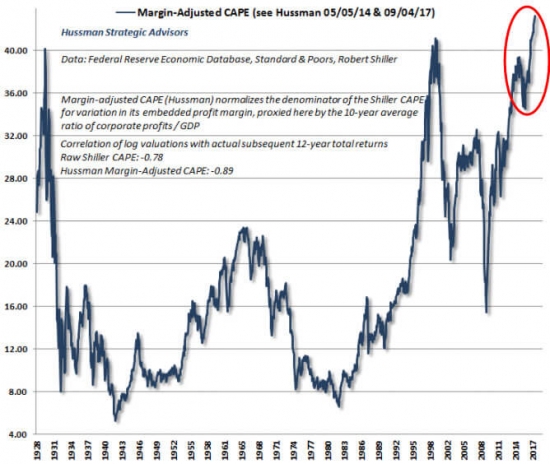

В последнее время было сделано немало, для того чтобы коэффициент CAPE взлетел до уровней, не наблюдавшихся с момента появления пузыря доткомов.

CAPE также известен как коэффициент Шиллера P/E, названный в честь профессора Йельского университета и лауреата Нобелевской премии Роберта Шиллера, который его создал. Он показывает соотношение между ценой акции и прибылью компании. И хотя этот показатель часто встречает критику со стороны ряда экспертов, он по-прежнему считается стандартным показателем рыночной оценки.

CAPE имеет ряд особенностей, которые отличают его от коэффициента «цена к прибыли», используемого на Уолл-стрит.

Во-первых, он использует скользящий десятилетний период прибыли. Это сглаживает колебания, основанные на временных психологических, геополитических и сырьевых факторах.

Вторая особенность заключается в том, что здесь проводится только анализ прошлого. Это исключает радужные сценарии при построении прогнозов доходов, которым так благоволят на Уолл-стрит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал