BAC

Bank Of America

- 25 марта 2022, 11:01

- |

BankOfAmerica

🇺🇸Bank of America Corporation работает как финансовая холдинговая компания. Компания предлагает сберегательные счета, депозиты, ипотечные и строительные ссуды, управление денежными средствами и активами, депозитные сертификаты, инвестиционные фонды, кредитные и дебетовые карты, страхование, мобильные услуги и услуги онлайн-банкинга.

Банк входит в четвёрку крупнейших банков США наряду с:

Citigroup

Wells Fargo

JPMorgan Chase

Бизнес Bank of America подразделяется на четыре основных направления:

🔺Потребительский банкинг (Consumer Banking) — обслуживание физических лиц и предприятий малого бизнеса в США через сеть из 4,3 тыс. отделений и 17 тыс. банкоматов, а также посредством мобильных и интернет-приложений. Занимается открытием и ведением текущих и сберегательных счетов для клиентов, выпуском дебетовых и кредитных карт, потребительским кредитованием.

🔺Глобальное управление благосостоянием и инвестициями (Global Wealth & Investment Management, GWIM) — оказывает услуги по управлению капиталом состоятельным клиентам.

🔺Глобальный банкинг (Global Banking) — занимается обслуживанием крупных корпораций, глобальных компаний, а также некоммерческих организаций и фондов. Предоставляемые услуги включают ведение счетов и кредитование, помощь в размещении акций и облигаций, финансовое консультирование.

🔺Глобальные рынки (Global Markets) — осуществляет торговлю на фондовых, валютных и товарно-сырьевых биржах, занимается консультированием крупных институциональных инвесторов.

( Читать дальше )

- комментировать

- 388

- Комментарии ( 0 )

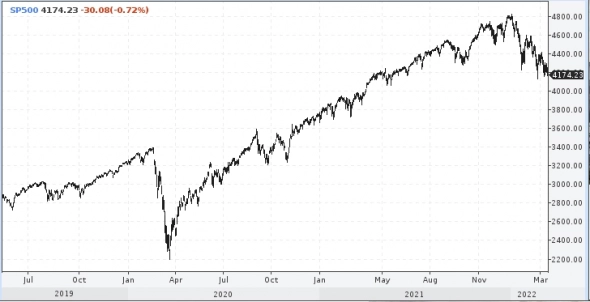

Заседание ФРС, ожидание повышения ключевой ставки и фондовый рынок США

- 15 марта 2022, 14:02

- |

Переход к циклу повышения ставок ещё не означает, что акции больше не будут расти. Экономика США все ещё находится на средней стадии цикла роста, когда сохраняются высокие ожидания по росту прибылей корпораций. Тем не менее конкретные исторические обстоятельства – агрессивный антиинфляционный настрой ФРС, кризисные риски в Европе из-за военной операции на Украине, статистически не очень благоприятный второй год президентского цикла в США настраивают на осторожное отношение к фондовому рынку в 1-3 кварталах 2022г. При повышенных ожиданиях волатильности на рынке следует обращать внимание на поиск отдельных акций, а также ценовые уровни желательной покупки.

( Читать дальше )

Ещё один отличный день

- 24 февраля 2022, 00:57

- |

✅Итоги дня :

Mu +3%

Iova +4%

Bac +1%

Cb -0,6%

Momo -0,3%

🇺🇸Разбор сделки по Mu:

1.Видим реакцию цены у поддержки, берём в лонг со стопом 0,55%

2.При ослаблении роста выходим полностью в+1,5%

3.Под давлением рынка акция уходит за поддержку, берём в шорт со стопом 0,6%

4.Закрываем в +1,5%

Завтра возможно дадим пару сигналов в канал 🤝 t.me/+_bV_UUyfC9g4NWMy

( Читать дальше )

Bank of America | Анализ среднесрочных перспектив

- 20 февраля 2022, 00:58

- |

Bank of America | Анализ среднесрочных перспектив

💰Цена: 46

📉Целевая цена: 42

⤵️Потенциал падения от текущего уровня: -8%

💵Динамика роста бизнеса: 0

Интерес к покупке: 0

#BAC

*Не является индивидуальной инвестиционной рекомендацией

*Шорт-позиции имеют повышенные риски

Ксения Собчак - и её миллиа₽д

- 07 февраля 2022, 09:38

- |

Посмотрел интервью К. А. Собчак. Оно с инвест-уклоном.

Будучи кандидатом(самым богатым из всех!) в президенты РФ в 2018-м году, она обязана была публиковать в ЦИКе всю свою финансовую подноготную, а именно 417+ миллионов ₽ ликвидного, не считая земельных участков, недвижимости и прочего, за 2019 год она заработала ещё под 200 миллионов ₽. Ксения $ мультимиллионер и ₽ миллиардер. Рассекала уже в 2018-м на Bentley Continental GT Speed,она ОЧЕНЬ богатый человек. Человека с таким досье должно быть интересно послушать.

( Читать дальше )

Акции Bank of America выросли на 4,5% на фоне сильных результатов

- 15 октября 2021, 10:52

- |

Bank of America (BAC) отчитался за 3 кв. 2021 г. (3Q21) вчера до открытия рынков. Чистая выручка (за вычетом процентных расходов) выросла на 11,9% г/г и составила $22,77 млрд. Скорректированная прибыль на 1 акцию с учётом возможного размытия (diluted EPS) $0,85 в сравнении с $0,51 за 3Q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали чистую выручку $21,8 млрд и diluted EPS $0,71. Банк высвободил из резервов $1,1 млрд. Без учёта сокращения резервов EPS равен 73 центам.

Чистые процентные доходы выросли на 9,5% до $11,09 млрд. По сравнению со 2Q21 рост составил 8,4%. Депозиты $1,96 трлн, по итогам 2Q21 было $1,91 трлн. Кредитный портфель снизился на 3% г/г и составил $928 млрд. Резервы на потери по кредитам и лизингу составили $13,2 млрд или 1,4% от кредитного портфеля, в сравнении с 1,5% во 2Q21. Достаточность капитала 1 уровня 11,1% по сравнению с 11,9% годом ранее.

Средний размер портфеля ипотечных кредитов за квартал снизился на 9,2% г/г до $215,65 млрд. Средний размер задолженности по кредитным картам составил $75,6 млрд, что на 7% ниже, чем годом ранее. Средний размер портфеля кредитов населению сократился на 6% в сравнении с 3Q20, а портфель кредитов фирмам на 5%. Средний размер кредитного портфеля BofA снизился на 5,5% г/г до $920,5 млрд.

( Читать дальше )

Отчёт Bank of America: потенциал роста скорее всего исчерпан

- 21 августа 2021, 11:05

- |

Продолжаем обзор отчётов за 2 кв. 2021 г. (2Q21) по компаниям, акции которых входят в топ-10 наших ETF. Этот пост посвящен VFH и конкретно — BAC. Итак, Bank of America (BAC) отчитался 14 июля.

Чистая выручка (за вычетом процентных расходов) во 2Q21 снизилась на 3,85% и составила $21,47 млрд. В 1Q21 было $22,82 млрд (-6% кв/кв). Скорректированная прибыль на 1 акцию с учётом возможного размытия (diluted EPS) $1,03 в сравнении с $0,37 за 2Q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали $21,8 млрд и EPS $0,77. Банк высвободил из резервов $2,2 млрд, при чистых списаниях в убытки $595 млн. Без учёта сокращения резервов EPS 80 центов.

Чистые процентные доходы снизились на 5,7% до $10,23 млрд. Депозиты $1,91 трлн, в конце 1Q21 было $1,88 трлн. Кредитный портфель подрос и теперь составляет $919 млрд. Резервы на потери по кредитам и лизингу составили $14 млрд или 1,5% от кредитного портфеля, в сравнении с 1,8% в 1Q21. Достаточность капитала 1 уровня 11,5%.

Чистая выручка подразделения «мировые рынки» (“Global markets”) во 2Q21 упала на 15% до $4,75 млрд. В 1Q21 было $6,2 млрд. При этом доходы от сервисов по трейдингу облигациями, валютой и товарами (FICC) обвалились на 34% г/г и 40% кв/кв. Доходы от сервисов торговли акциями (Equities), напротив, выросли на 34% г/г, но упали на 11% кв/кв. Выручка направления «розничный банк» (“Consumer banking”) прибавила 4,3% и составила $8,2 млрд. Валовые доходы сегмента «Управление активами и инвестициями» (“Global wealth & investment management”) составили $5,07 млрд, что на 14,5% выше, чем во 2Q20. Активы под управлением $1,2 трлн (+29% г/г), а балансы клиентов $3,65 трлн (+25% г/г). Направление «глобальный банк» (“global banking”) отразило выручку $5,09 млрд, без изменений.

( Читать дальше )

10-Q - BANK OF AMERICA CORP /DE/

- 31 июля 2021, 01:00

- |

Прочитать его можно по ссылке: www.sec.gov/Archives/edgar/data/70858/000007085821000084/0000070858-21-000084-index.htm

Дата публикации: 30.07.21 04:26 PM (NYT)

10-Q - BANK OF AMERICA CORP /DE/

- 31 июля 2021, 00:00

- |

Прочитать его можно по ссылке: www.sec.gov/Archives/edgar/data/70858/000007085821000084/0000070858-21-000084-index.htm

Дата публикации: 30.07.21 04:26 PM (NYT)

Еще 20 иностранных акций на ММВБ с 1 июня . Обзор. (Часть 1).

- 01 июня 2021, 00:17

- |

BAC — Банк Америки. С конца года 2020 года в восходящем тренде как в принципе и весь финансовый сектор. Возможно и весь оставшийся год будем наблюдать такую картину.

GS - Goldman Sachs, инвестиционный банк, делающий деньги несмотря на мораль. Следует всё тому же тренду.

BLK — BlackRock, крупнейшая инвестиционная компания, владеющая системой Аладдин, помогающая изготавливать деньги всему миру, 40% ETF под её контролем (iShares). Тут лучше рынка. Акция не дешева — 877 долларов.

MS — Morgan Stanley, еще один инвестиционный банк, чуть не обанкротившийся в 2008 году. Следует финансовому тренду.

VIAC — ViacomCBS, медиа-конгломерат. Paramount Pictures представляет… и не только. Акции обвалились из-за банкротства фонда и теперь выглядят недорого, думаю интерес проснется со временем, так как бизнес очень диверсифицирован.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал